投資信託とETF(上場投資信託)は、投資初心者の方にとって資産形成を始めるのに最適な金融商品として広く親しまれています。

どちらも運用の専門家が多くの投資家から集めた資金を株式や債券などに分散投資してくれるため、専門的な知識がなくても安心して投資をスタートできる点が大きな魅力です。

しかしながら、価格の決定方法や手数料の構造、取引の柔軟性など、両者には明確な違いが存在しており、これらを理解することは自分に合った投資商品を選ぶ上で非常に重要です。

このページでは、投資初心者の方々が投資信託とETFの特徴やメリット・デメリットを深く理解し、自分に最適な投資スタイルを見つけられるよう、わかりやすく丁寧にご紹介します。

投資を始める第一歩として参考にしていただければ幸いです。

ざくざく

ざくざく

▼ハピタスの証券広告特集▼

▼ハピタス登録の紹介リンクはこちら▼

投資信託とETFの基本を初心者向けに解説!今日から始めるガイド

どちらも運用のプロが投資家から集めた資金を活用して分散投資を行う点では共通していますが、取引の仕組みや特徴には明確な違いがあります。

この項目では、投資信託とETFの基本的な仕組みや目的を初心者の方にやさしく紐解き、投資への第一歩を踏み出しやすくするためのガイドとしてご紹介します。

投資信託は、複数の投資家から集めた資金を一つにまとめ、運用の専門家が株式や債券、不動産などに投資することで安定したリターンを目指す商品です。

特に100円や1,000円といった少額から始められる手軽さが初心者に大変魅力的です。

一方、ETFは証券取引所に上場しており、株式と同じように市場が開いている時間帯にリアルタイムで取引できるため、価格の動きを見ながら柔軟に投資を行いたい方に適しています。

たとえば、投資信託は毎月コツコツと積み立てて長期的な資産形成を目指す方に最適であり、ETFは市場のトレンドを活かして短期的な利益を追求したい方にぴったりです。

| 項目 | 投資信託 | ETF |

| 概要 | 少額から始められる | 証券取引所に上場する投資信託 |

| 取引方法 | 基準価額で1日1回取引可 | リアルタイム取引可 |

| 特徴 | 100円から投資可能 | 指数に連動している |

どちらの商品も分散投資によりリスクを抑えられるため、投資初心者の方でも安心して資産を増やす第一歩を踏み出せるでしょう。

この基本を理解することで、自分に合った投資スタイルを見つけやすくなり、投資がより身近で楽しいものになるはずです。

投資信託とは?初心者向けに基本をわかりやすくご紹介

投資信託は、たくさんの投資家から集めた資金を一つにまとめ、運用の専門家がそのお金を株式や債券、不動産などさまざまな資産に分散投資する金融商品です。

運用で得られた利益は「分配金」として投資家に支払われたり、自動的に再投資されたりするため、長期的な資産形成に非常に役立ちます。

- 少額投資:100円から始められる

- リスク分散:複数資産に投資

- 複利効果:分配金を再投資

また、購入時の価格よりも基準価額が上昇したタイミングで売却すれば、売却益を得ることも可能で、投資の柔軟性も備えています。

投資信託は「ファンド」とも呼ばれ、少額から購入できる商品も多く、資金が少ない方でも気軽に投資を始められる点が初心者に親しみやすい特徴です。

たとえば、毎月少額を積み立てることで、投資のリスクを抑えながら着実に資産を増やしていくことができます。

ETFとは?初心者でもわかるやさしい解説

ETFは「Exchange Traded Funds」の略で、日本語では「上場投資信託」と呼ばれ、投資信託の一種でありながら証券取引所に上場している点が特徴的な金融商品です。

投資信託と同じく、運用の専門家が集めた資金をさまざまな資産に分散投資しますが、ETFは株式と同じように市場が開いている時間帯にリアルタイムで売買できます。

価格の動きを見ながら投資を行いたい方に適しています。

- リアルタイム取引:自由な売買

- 値動き明確:指数に連動

- 注文柔軟:指値注文可能

たとえば、日経平均株価やTOPIX(東証株価指数)に連動するETFは、市場の動向を反映した値動きがわかりやすく、初心者でも投資のタイミングを見極めやすいと言えます。

また、ETFは市場での取引が可能なため、価格を指定して注文するなど、柔軟な取引スタイルに対応しています。

投資信託とETFの共通点は?初心者が知っておきたいポイント

投資信託とETFの共通点は、どちらも運用のプロが投資家から集めた資金を活用し、株式や債券など複数の資産に分散投資を行う点にあります。

特定の企業や資産に集中するリスクを軽減できるため、投資初心者の方でも比較的安定した運用が期待できます。

- プロ運用:専門家が管理

- リスク分散:複数資産投資

- 利益機会:分配金や売却益

さらに、運用成果に応じて分配金を受け取ったり、価格が上昇した際に売却して利益を得たりする点も共通しており、投資の成果をさまざまな形で実感できます。

どちらも専門知識がなくてもプロに運用を任せられるため、初めて投資に挑戦する方にとって取り組みやすい金融商品と言えるでしょう。

これらの共通点を理解することで、投資信託とETFのどちらが自分に合うのかを見極めやすくなり、投資への第一歩がよりスムーズになります。

投資信託とETFの違いを初心者向けに解説!知っておきたいポイント

投資信託とETFには多くの共通点がありますが、価格が決まるタイミングや手数料の構造、分配金の仕組みなど、異なる点も多く存在しています。

これらの違いを理解することは自分に合った投資商品を選ぶ際に非常に重要です。

ここでは、初心者の方でも簡単に把握できるように、投資信託とETFの主な違いを丁寧にご説明し、投資の判断に役立つポイントをわかりやすく整理いたします。

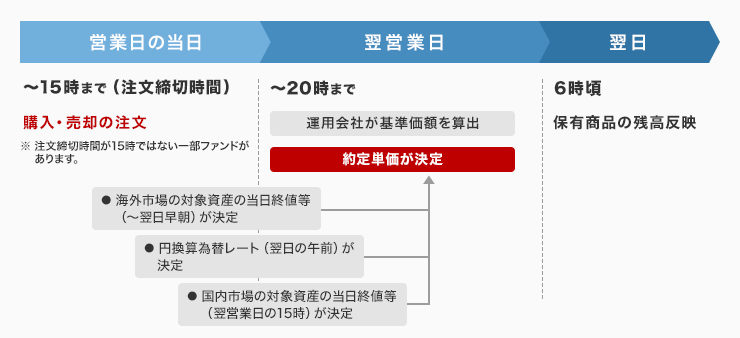

投資信託は1日に1回算出される基準価額で取引されるため、注文時に価格が確定しないブラインド方式が採用されています。

価格を指定して取引することはできませんが、ETFは市場が開いている時間帯にリアルタイムで価格が変動し、価格を見ながら取引したり指値注文を行ったりできる柔軟性が特徴です。

| 項目 | 投資信託 | ETF |

| 価格変動 | 1日1回の価格変動 | リアルタイムで価格変動 |

| 手数料 | 無料商品が多い | 売買手数料がかかる |

| 分配金 | 普通分配金+特別分配金 | 普通分配金のみ |

手数料の面では、投資信託には購入時手数料が無料の「ノーロード」商品が多くなっています。

特に新NISAのつみたて投資枠で利用しやすい一方、ETFは売買手数料がかかるものの、長期的な運用コストである信託報酬が低めに設定されている傾向があります。

分配金についても、投資信託は運用成果がなくても元本の一部を返す特別分配金が支払われる場合があるのに対し、ETFは運用益に基づく普通分配金のみが支払われるため、元本の減少を気にせず投資を続けたい方に適しています。

これらの違いを踏まえると、たとえば、毎月コツコツと積み立てて長期的な資産形成を目指したい方には投資信託が、市場の動きを活かして柔軟に取引を行いたい方にはETFがおすすめと言えるでしょう。

このような違いを理解することで、投資初心者の方でも自分の投資スタイルや目標に合った商品を選びやすくなり、自信を持って投資を始めることができるはずです。

価格の決まり方は?投資信託とETFの取引タイミングの違い

投資信託の価格は「基準価額」と呼ばれ、組み入れている株式や債券の時価評価額をもとに1日に1回算出されます。

投資家が注文を出す時点では基準価額が確定しておらず、実際にいくらで取引されるかは注文後に判明する「ブラインド方式」が採用されており、価格を指定して取引することはできません。

- ブラインド方式:価格は注文後に確定

- 1日1回更新:基準価額は毎日算出

- 長期向き:積み立て投資に適する

たとえば、市場が大きく変動した日には、予想外の価格で取引が成立する可能性があり、価格の動きを重視する方には注意が必要です。

一方、ETFは株式と同じように、証券取引所が開いている時間帯に価格がリアルタイムで変動します。

現在の価格を確認しながら取引したり、「この価格で買いたい」と指定する「指値注文」を行ったりできるため、価格の透明性と柔軟性を求める投資家に適しています。

手数料の違いは?コストを抑えるためのポイントを解説

投資信託では、「購入時手数料」「信託報酬(保有中にかかる運用管理費用)」「信託財産留保額(売却時にかかる手数料)」が発生する場合があります。

「ノーロード」と呼ばれる購入時手数料が無料の商品も多く、特に新NISAのつみたて投資枠ではノーロード商品が中心となっており、初心者にとってコストを抑えやすい選択肢となっています。

- ノーロード:購入手数料無料

- 信託報酬:運用管理費用

- 新NISA対応:低コスト商品が多い

一方、ETFは株式と同じく、購入時に証券会社が定める売買手数料がかかりますが、信託報酬は投資信託に比べて低めに設定されている傾向があります。

長期的な運用コストを抑えたい方にとって魅力的な特徴です。

たとえば、日経平均株価に連動するETFは運用コストが低いため、長期保有でも手数料の負担が少なく済む場合が多く、コスト意識の高い投資家におすすめです。

分配金の仕組みをわかりやすく解説!投資信託とETFの違い

投資信託とETFのどちらも、運用で得られた利益は「分配金」として投資家に支払われます。

分配金には「普通分配金」(運用益から支払われる)と「特別分配金」(元本の一部を返す場合)の2種類があります。

投資信託では運用成果が基準価額を下回っていても特別分配金が支払われる場合があり、この場合は元本が減少する可能性があるため注意が必要です。

- 普通分配金:運用益から支払い

- 特別分配金:元本減少のリスク

- ETFの特徴:元本は安全

たとえば、運用がうまくいかなくても分配金を受け取れる一方で、投資元本が目減りするリスクがあり、長期投資を考える方にはこの点を確認することが重要です。

一方、ETFでは基本的に普通分配金のみが支払われ、特別分配金はないため分配金は運用益に基づいたものだけを受け取る仕組みとなっています。

元本の減少を気にせず投資を続けたい方にとってわかりやすいと言えます。

投資信託のメリットとデメリット!初心者が知っておきたいポイント

投資信託は、初心者の方にとって資産形成の第一歩として選ばれることが多い金融商品です。

その手軽さやアクセスの良さが大きな魅力ですが、取引の仕組みや価格の特性上、注意すべき点も存在します。

ここでは、投資信託のメリットとデメリットを初心者の方にわかりやすく丁寧にご説明し、投資を始める際の参考にしていただけるよう、投資信託の特徴を最大限に活かすポイントと注意点を整理いたします。

投資信託の最大の魅力は、100円や1,000円といった少額から投資を始められる手軽さと、銀行や証券会社などさまざまな金融機関で購入できるアクセスの良さにあります。

| 項目 | メリット/デメリット | 詳細 |

| 少額投資 | メリット | 100円から投資可能 |

| 購入場所 | メリット | 銀行・証券会社・ネット購入可 |

| 価格指定 | デメリット | 基準価額は注文後に確定 |

投資初心者の方でも気軽にスタートできる環境が整っています。

しかしながら、価格を指定して取引できないブラインド方式は、規模の動きを重視する方にとって不便に感じられる場合があり、短期的な価格変動に敏感な方には注意が必要です。

たとえば、毎月コツコツと積み立てて長期的な資産形成を目指したい方には投資信託が最適ですが、リアルタイムで価格を見ながら取引したい方には物足りないと感じられるかもしれません。

投資信託は長期投資に適した商品であり、初心者でも無理なく始められる点が大きな強みです。

このような特徴を理解することで、投資信託が自分の投資スタイルに合っているかどうかを判断しやすくなり、投資への第一歩がよりスムーズになるでしょう。

少額から始められる!投資信託の魅力的な手軽さ

投資信託の最大のメリットは、少額から投資を始められる点にあります。

金融機関によっては100円や1,000円から購入できる商品が用意されているため、まとまった資金がなくても気軽に投資をスタートできるのが大きな魅力です。

- 少額投資:100円から可能

- 積み立て:リスクを分散

- 新NISA:税優遇で有利

この特徴は、投資に興味はあるものの損失が心配な方や、毎月少しずつ資産を増やしていきたい方にとって非常に魅力的であり、無理なく投資を続けられる環境が整っています。

たとえば、毎月1,000円を積み立てる設定にすれば、リスクを分散しながら着実に資産を増やしていくことができます。

特に新NISAのつみたて投資枠では少額積み立てが推奨されているため、初心者の方でも取り組みやすいと言えます。

どこでも買える!投資信託のアクセスの良さ

投資信託は、銀行、証券会社、郵便局など、さまざまな金融機関で購入できる点も大きなメリットです。

ネット証券やネットバンキングを利用すれば自宅から手軽に取引でき、対面の窓口では担当者から商品選びのアドバイスを受けられるため、初心者の方でも安心して投資を始められます。

- 購入場所:銀行やネット証券

- アドバイス:プロがサポート

- 商品豊富:選択肢が多い

たとえば、普段利用している銀行で相談しながら投資信託を選べば、商品の特徴やリスクを丁寧に説明してもらえるので、投資に対する不安を軽減しながら自分に合った商品を見つけやすくなります。

また、金融機関によっては投資信託の種類が豊富で、自分の投資目標やリスク許容度に合った商品を選べるため、投資を身近に感じられるポイントと言えるでしょう。

価格指定ができない?投資信託の注意点

投資信託のデメリットの一つは、価格(基準価額)が注文後に決まるため、リアルタイムで価格を確認しながら取引したり、希望の価格を指定して注文したりできない点にあります。

この「ブラインド方式」では注文時に基準価額がわからないため、予想よりも高い価格で購入してしまう可能性があります。

- ブラインド方式:価格不明

- 変動リスク:予想外の価格

- 長期向き:積み立てに最適

たとえば、市場が急激に変動した日には、想定外の価格で取引が成立する場合もあり、価格の動きを重視する方には不便に感じられるかもしれません。

引用元:楽天証券

ただし、購入金額や口数を指定できる金融機関もあるので、事前に確認することでこのデメリットを軽減できます。

投資信託は長期投資に向いている商品なので、短期的な価格変動を気にせず積み立てる姿勢が重要です。

ETFのメリットとデメリット!初心者が押さえるべき投資のポイント

ETFは投資信託の一種でありながら、株式のような取引の柔軟性を持つ金融商品として、初心者の方にも取り組みやすい特徴がありますが、投資信託とは異なる点も多く、注意すべきポイントも存在します。

ここでは、ETFのメリットとデメリットを初心者の方にわかりやすく丁寧にご説明します。

ETFの最大の魅力は、値動きのわかりやすさとリアルタイム取引の自由度にあり、市場の動きを楽しみながら投資を行いたい方にとって非常に魅力的な商品です。

しかしながら、分配金の再投資が難しい点は、長期投資を重視する方にとって注意が必要であり、この点を理解しておくことが重要です。

たとえば、日経平均株価やTOPIXに連動するETFであれば、市場のトレンドを捉えながら投資を楽しむことができ、信託報酬が低めに設定されているため長期的なコストを抑えたい方にも適しています。

| 項目 | メリット/デメリット | 詳細 |

| 値動き | メリット | 値動きがシンプル |

| 取引 | メリット | リアルタイムで取引可 |

| 分配金 | デメリット | 現金で支払われ自動再投資不可 |

ETFのメリットを活かすためには、取引のタイミングやコスト管理を意識することが大切であり、これらのポイントを押さえることで、初心者の方でもETFを効果的に活用した投資が可能になります。

このような特徴を理解することで、ETFが自分の投資スタイルに合っているかどうかを判断しやすくなり、投資がより楽しく、成果を上げやすいものになるでしょう。

値動きがわかりやすい!ETFの初心者向けの魅力

ETFの大きなメリットは値動きがわかりやすい点にあり、多くのETFは日経平均株価やTOPIXなどの市場指数に連動するように運用されています。

市場全体の動向が価格に反映され、初心者の方でも値動きを予測しやすいと言えます。

- 指数連動:市場動向を反映

- リアルタイム:価格確認可能

- シンプル:予測しやすい

たとえば、日経平均が上昇すればETFの価格も上がる傾向があり、市場が開いている時間帯にリアルタイムで価格を確認できるため、現在の市場環境を把握しながら投資判断を行うことができます。

この透明性は、投資のタイミングを見極めたい方や、市場の動きに興味がある方にとって大きな魅力です。

特にインデックス型のETFは値動きがシンプルで、投資初心者の方でも取り組みやすい金融商品と言えるでしょう。

リアルタイム取引で自由度抜群!ETFの柔軟性

ETFは株式と同じく、証券取引所が開いている時間帯にリアルタイムで売買できる点も大きなメリットです。

たとえば、午前中に購入して午後に売却するなど、1日の中で何度も取引を行うことが可能です。

- リアルタイム:自由な売買

- 注文柔軟:指値や成行

- 信用取引:積極投資可能

また、「この価格で買いたい」と指定する「指値注文」や、市場価格で即座に取引する「成行注文」など柔軟な注文方法が選べます。

実際の資金以上の金額を取引する「信用取引」も可能なため、積極的に利益を狙いたい方にも適しています。

この取引の自由度は、市場の動きに合わせて投資戦略を調整したい方や、短期的な利益を追求したい方にとって非常に魅力的です。

ただし、頻繁な取引は手数料が増える可能性があるため、コスト管理を意識することが重要です。

分配金の再投資が難しい?ETFの注意点

ETFのデメリットの一つは、分配金が現金で支払われるため、自動で再投資する仕組みがない点にあります。

投資信託では分配金を再投資することで「複利効果」(利息に利息がつく効果)を期待できますが、ETFでは分配金を受け取った後に自分で再投資する手間が必要です。

- 現金分配:自動再投資なし

- 複利課題:成長が抑えられる

- 手動再投資:計画が必要

たとえば、分配金をすぐに再投資しない場合、複利効果が得られず、長期的な資産成長が抑えられる可能性があり、長期投資で効率的に資産を増やしたい方にとって注意すべきポイントです。

ただし、分配金を手動で再投資する戦略を立てれば、ETFでも複利効果を追求することは可能であり、投資の目的に応じて分配金の扱いを計画することが大切です。

投資信託とETF、初心者ならどっちを選ぶ?投資スタイルガイド

投資信託とETFにはそれぞれ独自の魅力と注意点があり、どちらが自分に合っているかは投資の目的やライフスタイルによって異なるため、初心者の方にとって最適な選択肢を見つけることが重要です。

ここでは、投資信託とETFがどのような方に適しているのかを初心者の方にわかりやすく丁寧に説明します。

投資信託は少額から始められ、積み立て投資や新NISA・iDeCoといった税優遇制度を活用しやすくなっています。

初心者や長期的な資産形成を目指す方に最適であり、自動で分配金を再投資できる仕組みは複利効果を期待したい方にとって魅力的です。

一方、ETFはリアルタイム取引が可能で、信託報酬が低めに設定されている傾向があるため、市場の動きを活かして柔軟に投資を行いたい方や、長期的なコストを抑えたい方に適しています。

| 項目 | 投資信託 | ETF |

| おすすめな人 | 少額積み立て希望者 | 市場取引を楽しみたい人 |

| 特徴 | 積み立て投資 | リアルタイム取引 |

| 活用例 | 新NISAで毎月積み立て | 日経平均ETFで短期取 |

投資信託とETFを組み合わせることで、安定性と柔軟性を両立した投資戦略を構築することも可能です。

たとえば、投資信託で毎月コツコツと積み立てて長期的な資産形成を目指しつつ、ETFで市場のトレンドを捉えて短期的な利益を狙うという方法もおすすめです。

自分の投資目標や生活スタイルに合わせて、投資信託とETFのどちらを選ぶか、あるいはどのように組み合わせるかを考えることで、初心者の方でも無理なく資産形成を進められ、投資の楽しさを体感できるでしょう。

まずは少額から試してみて、自分のペースで学びながら投資を進めていくのが成功のコツです。

投資信託がおすすめな方は?初心者向けの選び方

投資信託は、投資初心者の方や少額からコツコツと資産形成を目指したい方に特におすすめの金融商品です。

毎月1,000円や5,000円といった少額から積み立て投資ができ、資金が少ない方でも気軽にスタートできる点が大きな魅力です。

- 少額投資:1,000円から可能

- 税優遇:新NISAやiDeCo

- 複利効果:自動再投資

また、新NISAやiDeCoといった税優遇制度に対応した商品が豊富で、税金の負担を抑えながら効率的に資産を増やしたい方にも適しています。

分配金を自動で再投資できる仕組みは、長期的な複利効果を期待したい方にとって非常に魅力的です。

たとえば、20代や30代で老後資金の準備を始めたい方や、忙しくて投資に時間をかけられない方にとって、投資信託は手軽で効果的な選択肢であり、無理なく資産形成を進めたい方にピッタリと言えるでしょう。

ETFがおすすめな方は?市場を活かした投資を楽しみたい方へ

ETFは、市場の動きに合わせて柔軟に取引を行いたい方や、運用コストを抑えたい方に特におすすめです。

リアルタイムで価格が変動し、指値注文や成行注文が可能なため、市場の動向を見ながら投資のタイミングを決めたい方に適しています。

- リアルタイム:自由な取引

- 低コスト:信託報酬安い

- 値動き明確:指数連動

たとえば、日経平均株価やTOPIXに連動するETFは値動きがわかりやすく、初心者の方でも市場のトレンドを把握しやすいのが特徴です。

信託報酬が投資信託に比べて低めに設定されている傾向があるため、長期的なコストを重視する方にとって魅力的です。

さらに、市場が開いている時間帯に何度も取引できるため、短期的な利益を狙いたい方や、市場の動きを楽しみながら学びたい方にピッタリと言えるでしょう。

投資信託とETFを組み合わせるのも賢い選択

投資信託とETFは、どちらか一方を選ぶ必要はなく、両者を組み合わせることで投資の幅を広げ、安定性と柔軟性を両立した投資戦略を構築することができます。

- 両立戦略:長期と短期投資

- 使い分け:新NISAとETF

- 段階挑戦:初心者から拡大

たとえば、投資信託で毎月積み立て投資を行い、長期的な資産形成を目指しつつ、ETFで市場の動きに合わせて短期的な取引を楽しむ戦略は、投資経験を積みながら自分に合ったスタイルを見つけたい方に最適です。

また、投資信託で新NISAを活用して税優遇を受けながら積み立てを行い、ETFで特定の指数に投資して市場のトレンドを活かすなど、目的に応じて使い分けるのも賢い選択と言えるでしょう。

初心者の方は、まずは少額で投資信託を試し、投資に慣れてきたらETFに挑戦するなど、段階的に投資の幅を広げていくのがおすすめです。

証券会社の口座開設はポイントサイト経由がお得

証券会社の口座開設はハピタス経由がお得です。

ポイントサイトでは、特定の期間中に口座を開設すると追加の特典がもらえるキャンペーンが頻繁に行われています。

これにより、さらに多くのポイントや特典を得ることができます。

ポイントサイトを利用することで、通常の口座開設よりも多くのメリットを享受できるのでぜひ活用してみてください。

▼ハピタスの証券広告特集▼

ハピタスに無料会員登録する方法

ハピタスに会員登録がまだの人は、まずは無料会員登録を済ませてしまいましょう。

ハピタス登録はメールアドレスと電話番号さえあれば1分で完了します。

電話番号がなくても会員登録をすることはできますが、そのままではハピタスで貯めたポイントを交換できなくなっています。

ハピタスに登録する手順は以下の3ステップです。

- ハピタスサイトを開く

- メールアドレスとパスワードを入力する

- 会員登録情報を入力する

まずはパソコンかスマホで以下の登録バナーを押しましょう。

▼ハピタス登録の紹介リンクはこちら▼

上記バナーからの登録でキャンペーンポイントの獲得チャンスを得られます。

移動したハピタスサイトの会員登録ページにある『会員登録する』ボタンを押して、ハピタスの会員登録を済ませましょう。

QRコード読み取りで登録が完結することを紹介しているブログもありますが、ハピタスオリジナルの登録QRコードは存在しません。

たとえQRコードを読み込んでも必要項目を入力する必要があります。

ハピタス会員登録のやり方は別ページで解説しています。

ハピタス登録のメリット・デメリット

ハピタスを利用するメリットは以下の5つが挙げられます。

- ポイントが貯まりやすい

- 1ポイント1円で分かりやすい

- ポイント保証制度が充実している

- ポイント交換手数料が無料

- サイトが見やすく使いやすい

ハピタスを利用するデメリットは以下の5つが挙げられます。

- ポイント反映が遅い

- 会員ランクの昇格・維持が面倒

- コツコツ系コンテンツが少ない

- アプリ版ハピタスが使いにくい

- ポイント還元率は低い?

デメリットの部分は他のポイントサイトにも当てはまることがあるため、ハピタスのデメリット=ポイントサイト全体のデメリットと言える部分があります。

ハピタスでポイントを貯める方法

ハピタスにはポイントを稼げるさまざまな広告が充実しています。

それらの広告を利用して、単発で1万ポイント貯めることは決して難しくはありません。

毎月1万ポイントを継続して貯めるにはハピタスのコンテンツをフル活用していく必要があります。

- ネットショッピング広告を利用する

- 無料体験系サービス広告を利用する

- リサイクル系広告を利用する

- クレジットカード発行・口座開設系広告を利用する

- 外食モニターコンテンツを利用する

- 友達紹介コンテンツを利用する

ポイ活で貯めたポイントは手数料無料で現金や電子マネーなどに交換することができます。

投資信託とETFの比較まとめ

投資信託は、100円や1,000円といった少額から始められ、積み立て投資や新NISA・iDeCoなどの税優遇制度を活用してコツコツと資産を増やしたい方にぴったりです。

一方、ETFはリアルタイムでの取引が可能で、信託報酬が低めに設定されている傾向があるため、市場の動きを活かして柔軟に投資を行いたい方や、長期的なコストを抑えたい方に適しています。

価格の決まり方、手数料、分配金の仕組みなどの違いをしっかりと理解し、自分の投資目標やライフスタイルに合った商品を選ぶことが、成功への第一歩となるでしょう。

たとえば、投資信託で長期的な資産形成を目指しつつ、ETFで市場のトレンドを活かした取引を試みるなど、両者を組み合わせる戦略も非常に効果的。

投資を始める際は、まず少額で投資信託を試してみて、投資に慣れてきたらETFにも挑戦するなど、自分のペースで進めていくのがおすすめです。

▼ハピタス登録の紹介リンクはこちら▼