オルカン(eMAXIS Slim 全世界株式オール・カントリー)は、長期的な資産形成を目指す人々の間で非常に人気の高い投資信託です。

オルカンの特徴や今後20年のリターン予想、積立シミュレーションや他ファンドとの比較、注意点や実際の始め方まで、初心者にも分かりやすく徹底解説します。

「オルカンの今後20年」というキーワードで情報を探している投資初心者や、オルカンでの資産運用に興味がある方は参考にしてください。

これから資産運用を始めたい方やオルカンの将来性に不安や疑問を持つ方にとって、納得できる情報になっていれば幸いです。

▼ハピタス登録はこちらからがお得▼

▼ハピタスの証券広告特集▼

オルカンの今後20年|なぜ注目されているのか?

オルカン(eMAXIS Slim 全世界株式オール・カントリー)は、世界中の株式市場に分散投資できるファンドとして近年ますます注目を集めています。

特に新NISAやiDeCoなどの非課税制度の拡充により、長期的な資産形成を目指す個人投資家の間で人気が急上昇しています。

- 全世界株式に分散投資できる

- 長期的な資産形成に最適

- 信託報酬が低コスト

- 新NISA・iDeCoなど非課税制度と相性が良い

オルカンは米国・欧州・日本・新興国など、先進国から新興国まで幅広い地域の株式に投資することで、特定の国や業種に偏らないリスク分散が可能です。

このため、世界経済全体の成長を享受しやすく、20年という長期スパンで見た場合は複利効果や経済成長の恩恵を最大限に受けられる点が大きな魅力となっています。

ざくざく

ざくざく

信託報酬(運用コスト)が非常に低いことも投資家にとって大きなメリットです。

オルカン(オールカントリー)の特徴と人気の理由

オルカンの最大の特徴は世界中の株式市場に幅広く分散投資できる点です。

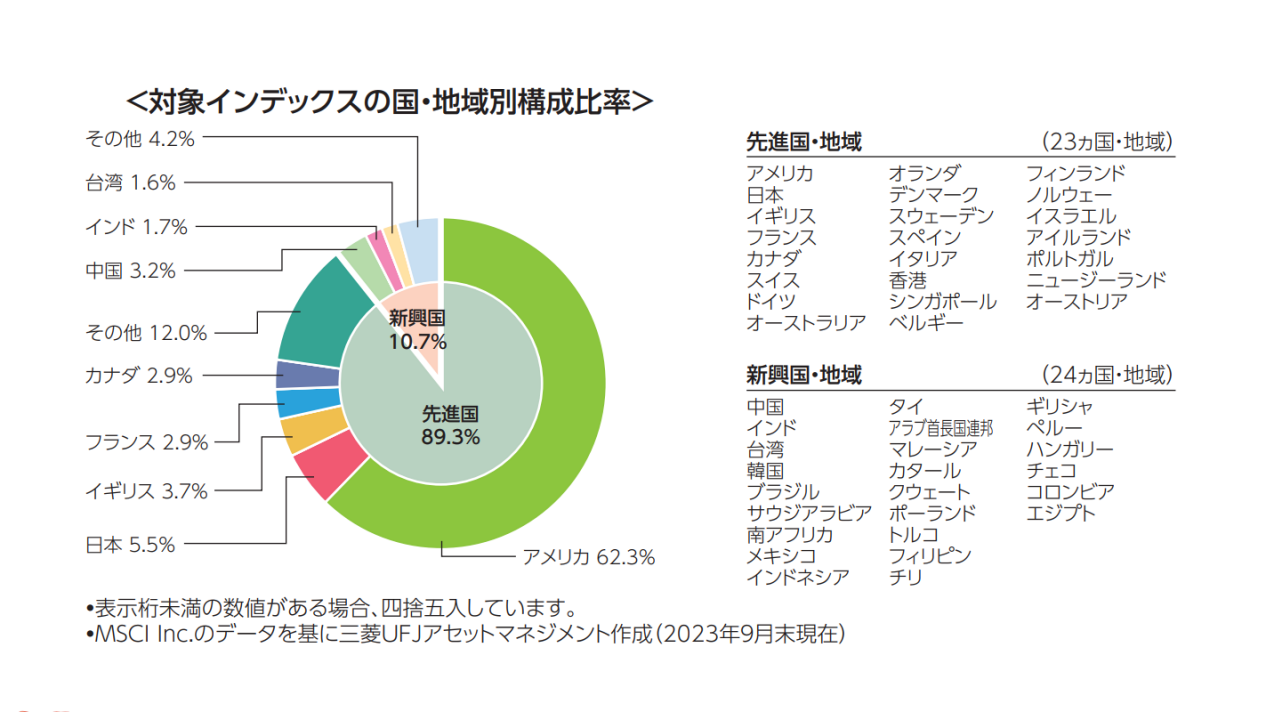

MSCIオール・カントリー・ワールド・インデックス(ACWI)という世界の主要株式指数に連動しており、米国・欧州・日本・新興国など約50カ国以上の株式に自動的に投資されます。

これにより、特定の国や業種のリスクを抑えつつ世界経済全体の成長を享受できるのが魅力です。

- MSCI ACWI連動で世界50カ国以上に分散投資

- 信託報酬が業界最低水準

- 非課税制度での利用が可能

- 初心者でも始めやすい

eMAXIS Slimシリーズは業界最低水準の信託報酬を目指しており、長期投資においてコスト面でも有利です。

さらに、新NISAやiDeCoなどの非課税制度で利用できるため、eMAXIS Slimシリーズは税制面でもメリットが大きいです。

これらの理由から投資初心者から上級者まで幅広い層に支持されています。

| 特徴 | メリット |

|---|---|

| 全世界分散 | リスク分散・安定成長 |

| 低コスト | 長期運用で有利 |

| 非課税対応 | 税金面で有利 |

オルカンの今後20年を見据えた資産形成の基礎知識

オルカンで資産形成を考える際、最も重要なのは「長期・分散・積立」という投資の基本原則です。

20年という長期スパンで運用することで、短期的な相場の上下に一喜一憂せず複利の力を最大限に活かすことができます。

世界中の株式に分散投資することで、特定の国や業種のリスクを抑えて安定したリターンを目指せます。

- 長期運用で複利効果を最大化

- 世界分散でリスク低減

- 積立投資で購入タイミングのリスク分散

積立投資を活用すれば、毎月一定額をコツコツと投資することでドルコスト平均法の効果も得られ、購入タイミングによるリスクも軽減できます。

このように、オルカンは「長期・分散・積立」の三拍子が揃った資産形成に最適なファンドと言えるでしょう。

世界経済・経済成長と全世界株式への長期投資の魅力

世界経済は長期的に見ると、人口増加・技術革新・新興国の成長などにより拡大を続けてきました。

全世界株式に投資するオルカンは、こうした世界経済の成長をダイレクトに享受できる点が大きな魅力です。

特定の国や地域に依存しないため、米国・日本・欧州・新興国などのどこか一つの地域が不調でも他の地域の成長でカバーできるのが強みです。

- 世界経済の成長を享受できる

- 地域分散でリスク分散

- 長期的に安定したリターンが期待できる

過去のデータからも世界株式は長期的に右肩上がりの成長を続けており、20年という長期投資であれば元本割れリスクも大きく低減します。

このように、全世界株式への長期投資は安定した資産形成を目指す上で非常に有効な選択肢です。

オルカンの今後20年|最新予想とリターン見通し

オルカンの今後20年のリターンや成績予想は、多くの投資家が最も気にしているポイントです。

過去の実績や経済成長率や各種シミュレーションをもとに、今後のリターンやリスク・主要なイベントや注意点について詳しく解説します。

また、S&P500など他の代表的なインデックスファンドとの比較も行い、どちらがより有利かを検証します。

為替や相場環境の影響について投資初心者にも分かりやすく説明するので参考にしてください。

過去の成績と今後の推移予想(2025年/10年/20年)

オルカン(eMAXIS Slim 全世界株式オール・カントリー)は、設定以来の年平均リターンが約7%前後と安定した成績を残しています。

過去20年の世界株式(MSCI ACWI)の年平均リターンも6〜7%程度で推移しており、今後20年も同様のリターンが期待されています。

2025年以降の世界経済は、米国・中国・インドなどの成長や新興国の台頭、AI・テクノロジー分野の発展が牽引役となる見通しです。

- 過去20年の年平均リターンは6〜7%

- 今後20年も同程度のリターンが期待

- 短期的な下落リスクもある

ただし、短期的にはリーマンショックやコロナショックのような大きな下落局面もあり得るため、長期目線での運用が重要です。

20年後には資産が2倍・3倍になる可能性も十分にありますが、元本割れリスクもゼロではない点に注意が必要です。

| 期間 | 年平均リターン |

|---|---|

| 過去20年 | 約6〜7% |

| 今後20年(予想) | 約6〜7% |

オルカンとS&P500の20年利回り比較

オルカンとS&P500はどちらも長期投資で人気の高いインデックスファンドですが、リターンやリスクの面で違いがあります。

過去20年のS&P500の年平均リターンは約8〜9%と、オルカン(全世界株式)の6〜7%よりやや高い傾向があります。

- S&P500はリターンが高めだが米国集中リスクあり

- オルカンは世界分散で安定性が高い

しかし、オルカンは米国以外の先進国や新興国も含めて分散投資しているため、米国一極集中のリスクを抑えられるのが強みです。

今後20年も米国が世界経済を牽引する可能性は高いですが、世界全体の成長を取り込むという観点ではオルカンも十分魅力的です。

リスク許容度や投資目的に応じてどちらを選ぶか検討しましょう。

| ファンド | 年平均リターン(過去20年) | 主な特徴 |

|---|---|---|

| オルカン | 約6〜7% | 全世界分散 |

| S&P500 | 約8〜9% | 米国集中 |

※2025年9月時点

オルカンの今後20年の見通しと主要イベント・リスク要因

オルカンの今後20年の運用では、世界経済の成長が続く限り安定したリターンが期待できます。

しかし、地政学リスク・金融危機・パンデミック・気候変動・AIやテクノロジーの急速な進化など、予測困難なイベントも想定されます。

- 地政学リスクや金融危機に注意

- 新興国の成長やAI技術の進化が追い風

- 長期積立でリスク分散が重要

米中対立や新興国の経済不安や各国の金融政策の変化もリスク要因です。

こうしたリスクを分散するためにも、オルカンのような全世界分散型ファンドは有効です。

20年という長期スパンでは短期的な下落局面も必ず訪れますが、積立投資を継続することでリスクを抑えつつ複利効果を享受できます。

円高・為替や相場環境の影響は?

オルカンは海外株式が中心のため為替変動の影響を受けます。

円高になると円換算の資産価値が下がり、円安になると上がる傾向があります。

- 為替変動の影響を受けるが長期では分散されやすい

- 積立投資でリスクを軽減

ただし、長期的には為替の影響は株価の成長に比べて小さくなる傾向があり、20年という長期投資では為替リスクも分散されやすいです。

世界経済の成長が続けば、為替の一時的な変動に左右されずに資産を増やせる可能性が高いです。

為替リスクが気になる場合は積立投資で購入タイミングを分散することが有効です。

オルカン積立のシミュレーション|本当に2倍・3倍になるのか

オルカンを毎月積み立てた場合、20年後にどれくらい資産が増えるのかは多くの人が気になるポイントです。

ここからは、実際のシミュレーションをもとに毎月の積立額やリターンによる資産の増え方を具体的に解説します。

期待リターン・リスク許容度の考え方・投資初心者が新NISAで活用する方法・20年後の出口戦略や注意点についても詳しく紹介します。

毎月積立×20年で資産はどう増える?運用実例

例えば毎月3万円を年利6%で20年間積み立てた場合、最終的な資産額は約1,390万円になります(元本720万円)。

年利7%なら約1,570万円・年利5%でも約1,230万円と・複利効果で大きく増えるのが特徴です。

このようにオルカンの長期積立は「2倍・3倍」も夢ではありません。

ただし、リターンはあくまで過去実績や予想に基づくものであり、元本割れリスクもある点は理解しておきましょう。

| 積立額/月 | 年利5% | 年利6% | 年利7% |

|---|---|---|---|

| 3万円 | 約1,230万円 | 約1,390万円 | 約1,570万円 |

期待リターンとリスク許容度の考え方

オルカンの期待リターンは年6〜7%ですが、毎年必ずこのリターンが得られるわけではありません。

リーマンショックやコロナショックのような大きな下落もあり得ます。

- リスク許容度を把握して無理のない積立を

- 長期投資で一時的な下落に動じない

そのため、自分のリスク許容度(どれくらいの損失まで耐えられるか)を考え、無理のない範囲で積立額を設定することが大切です。

長期投資では一時的な下落に動揺せず積立を継続することが成功のカギとなります。

投資初心者の新NISAでの活用方法

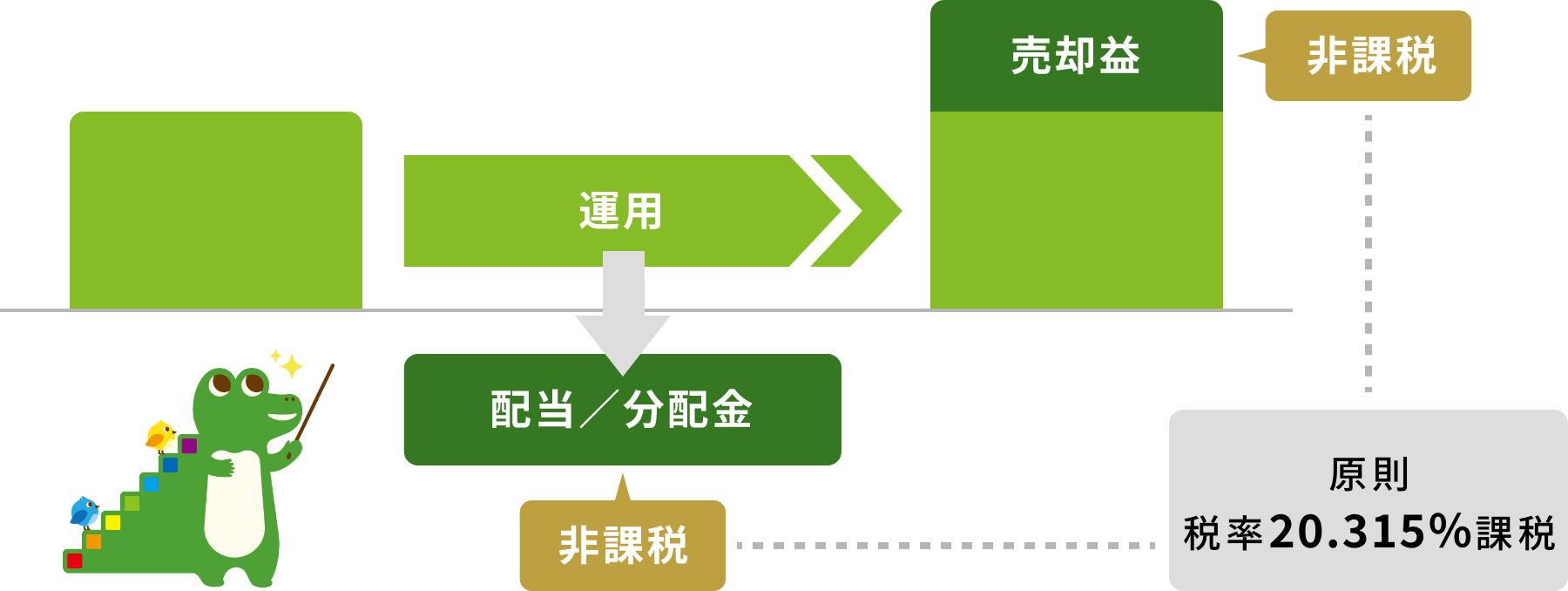

新NISAは年間360万円まで非課税で投資できる制度で、オルカンはその代表的な投資先です。

初心者はまず少額から積立を始め、慣れてきたら積立額を増やすのがおすすめです。

- 新NISAの非課税枠を最大限活用

- 少額から始めて徐々に増額

新NISAの成長投資枠を活用すれば利益が非課税で受け取れるため、長期積立との相性は抜群です。

証券会社の自動積立機能を使えば手間なくコツコツ資産形成ができます。

オルカン投資の20年後利益・売却時の注意点と出口戦略

20年後にオルカンを売却する際は、利益に対する税金や相場環境に注意が必要です。

新NISAやiDeCoなら非課税ですが、特定口座の場合は20.315%の税金がかかります。

- 売却時の税金や相場環境に注意

- 分割売却や定率売却が有効

一度に全額売却すると相場の急変リスクを受けやすいため、数回に分けて売却する「分割売却」や定期的に取り崩す「定率売却」などの出口戦略が有効です。

老後資金やライフプランに合わせて計画的に資産を取り崩しましょう。

他ファンド・S&P500との徹底比較!どちらがおすすめ?

オルカンをS&P500など他の代表的なファンドを比較することで、自分に合った投資先を選ぶヒントが得られます。

それぞれのリターンやリスク・値動きの特徴・組入銘柄の違い・世界分散の強みなどを詳しく解説します。

資産運用の目的別におすすめの投資戦略や、初心者に人気の理由やランキング比較も紹介します。

自分の投資スタイルやリスク許容度に合わせて最適なファンドを選びましょう。

オルカン vs S&P500 vs 日本株|リターン・リスク・値動き比較

オルカン・S&P500・日本株(TOPIXや日経平均)を比較すると、リターンやリスクに明確な違いがあります。

過去20年の年平均リターンは、S&P500が約8〜9%・オルカンが約6〜7%・日本株が約4〜5%程度です。

- S&P500は高リターンだが米国集中

- オルカンは世界分散で安定性が高い

- 日本株は国内経済の影響が大きい

リスク(値動きの大きさ)はS&P500がやや高めですが、米国経済の成長を享受できるメリットがあります。

オルカンは世界分散で安定性が高く日本株は国内経済の影響を強く受けます。

長期的な資産形成にはリターンとリスクのバランスを考慮した選択が重要です。

| ファンド | 年平均リターン | リスク(値動き) |

|---|---|---|

| オルカン | 約6〜7% | 中 |

| S&P500 | 約8〜9% | 高 |

| 日本株 | 約4〜5% | 中〜高 |

オルカンの組入銘柄・比率と世界分散の強み

オルカンはMSCI ACWIに連動し、世界約50カ国・3,000銘柄以上に分散投資しています。

組入比率は米国が約60〜65%になっており、次いで日本・欧州・新興国と続きます。

この広範な分散により、特定の国や業種のリスクを抑えて世界経済全体の成長を取り込めるのが最大の強みです。

時代の変化に応じて自動的に組入比率が調整されるため、手間なくグローバル分散投資が実現できます。

| 地域 | 組入比率(目安) |

|---|---|

| 米国 | 約60〜65% |

| 日本 | 約6〜7% |

| 欧州 | 約15% |

| 新興国 | 約10% |

※2025年9月時点

資産運用目的別|コアとなる銘柄・投資戦略解説

自身の資産運用の目的によって選ぶべきファンドや投資戦略は異なります。

長期的な資産形成を目指すなら、オルカンのような全世界分散型ファンドをコアに据えるのが基本です。

一方、より高いリターンを狙いたい場合はS&P500やナスダックやFANG+をサテライトとして組み合わせるのも有効です。

- コア:オルカン(全世界分散)

- サテライト:S&P500やナスダック

- 目的に応じて組み合わせを調整

コア・サテライト戦略を活用することで、リスクとリターンのバランスを最適化できます。

初心者に人気の理由と他ファンドとのランキング比較

オルカンは投資初心者に特に人気が高いファンドです。

その理由は、世界中に自動で分散投資できる手軽さや低コスト、非課税制度との相性の良さや長期的な安定成長が期待できる点にあります。

- 初心者でも手軽に世界分散投資ができる

- 低コストで長期運用に有利

実際、新NISAの人気ランキングでも常に上位にランクインしています。

他のインデックスファンドと比べても、コストや分散性や運用実績の面で優れた選択肢と言えるでしょう。

オルカン投資のリスク・注意点と上手な運用方法

オルカンは長期的な資産形成に適したファンドですが損失リスクや注意点も存在します。

オルカンは世界中の株式に分散投資していますが、リーマンショックやコロナショックのような世界的な暴落時には大きく値下がりすることもあります。

世界経済や相場の暴落局面での動き・長期積立の際の注意点・iDeCoやNISA・証券口座選びのポイントなど、上手な運用方法を知ることでリスクを最小限に抑えられます。

ここからは、オルカン投資についてのよくある疑問や不安に対するQ&Aも交えて解説します。

世界経済・相場の暴落局面での動きとリスク許容

オルカンは世界中の株式に分散投資していますが、リーマンショックやコロナショックのような世界的な暴落時には大きく値下がりすることもあります。

しかし、過去の暴落局面でも数年〜10年で回復してきた実績があり、長期積立を続けることでリスクを抑えられます。

- 暴落時も積立を継続することが重要

- 長期投資でリスクを分散

一時的な下落に動揺せず積立を継続することが成功の秘訣です。

自分のリスク許容度を把握して無理のない範囲でオルカン投資を続けましょう。

長期積立・資産形成における注意点

長期積立では、途中で積立をやめたり売却してしまうと複利効果が薄れてしまいます。

分割投資よりも一括投資の方が資産増加のスピードが早いと言われていますが、生活資金まで投資に回さず余裕資金で運用することが大切です。

- 余裕資金で運用する

- 途中でやめずに継続する

よくある質問として「元本割れのリスクは?」「途中で引き出せる?」「積立額はどう決める?」などがあります。

これらは自分のライフプランやリスク許容度に合わせて柔軟に対応しましょう。

iDeCo・NISA・証券口座選びで役立つポイント

オルカンはiDeCoやNISAなどの非課税制度で運用するのが最も効率的です。

証券会社によって取扱商品や手数料やサービス内容が異なるため、それぞれを比較して選ぶことが大切です。

- 非課税制度を最大限活用

- ネット証券は手数料が安く便利

特にネット証券は手数料が安いため積立設定や管理がしやすいのでおすすめです。

iDeCoは老後資金・NISAは中長期の資産形成に最適です。

オルカン投資の始め方・実践ガイド

オルカン投資を始めるには、証券会社の選び方や買付の流れ・積立方法・非課税制度の活用など、いくつかのステップがあります。

オルカンの積立投資には、SBI証券や楽天証券、マネックス証券などの大手ネット証券が人気です。

ここからは、初心者でも迷わず始められるように、証券会社の選び方・積立設定のコツ・おすすめのプラットフォームまで、実践的なガイドを詳しく解説します。

これからオルカンで資産運用を始めたい方はぜひ参考にしてください。

証券会社・ネット証券選びと買付の流れ

オルカンを購入するには、まず証券会社に口座を開設する必要があります。

ネット証券は手数料が安く設定されており、スマホやパソコンから簡単に取引できるため、投資初心者にもおすすめです。

口座開設後はNISAやiDeCoの申し込み・積立設定・オルカンの買付注文を行います。

- ネット証券で口座開設

- NISAやiDeCoの申し込み

- 積立設定・買付注文

買付は一括投資も可能ですが長期的には毎月積立がリスク分散に有効です。

証券会社ごとに操作画面やサービスが異なるため、証券口座の使いやすさも比較ポイントです。

新NISA・iDeCoでの非課税メリット

新NISAやiDeCoは投資で得た利益が非課税になる制度です。

オルカンはこれらの制度の対象商品であり長期積立との相性が抜群なので使わない手はありません。

新NISAは年間360万円まで投資をすることができ、iDeCoは職業によって異なる上限額まで非課税で運用できます。

非課税メリットを最大限活用することで10年後20年後の資産形成に大きな差が生まれます。

| 制度 | 年間投資上限 | 非課税期間 |

|---|---|---|

| 新NISA | 360万円 | 無期限 |

| iDeCo | 職業による | 60歳まで |

※2025年9月時点

積立方法・金額設定・タイミングのコツ

オルカンの積立は毎月一定額を自動で投資する「定額積立」が基本です。

積立金額は家計の余裕資金から無理なく設定し、生活費や急な出費に備えた資金は別に確保しておきましょう。

積立のタイミングは毎月同じ日に設定することでドルコスト平均法の効果が得られます。

- 定額積立でリスク分散

- 無理のない金額設定

- ボーナス積立も活用

定期的な積立だけではなくボーナス月に増額する「スポット積立」も活用すれば資産拡大スピードが早まります。

徐々に積立額を増やすことで複利効果がより大きくなるので、自身の入金力を高めていきましょう。

SBI証券・楽天証券などおすすめプラットフォーム

オルカンの積立投資には、SBI証券・楽天証券・マネックス証券などの大手ネット証券が人気です。

これらの証券会社は、手数料が安い・積立設定が簡単・ポイント還元・スマホアプリの使いやすさなど、投資初心者にも優しいサービスが充実しています。

特にSBI証券と楽天証券は、新NISAやiDeCoの対応商品が豊富でオルカンの積立にも最適です。

ポイント投資や自動積立機能も活用しやすいので、まずはこれらの証券会社から選ぶのがおすすめです。

| 証券会社 | 主な特徴 |

|---|---|

| SBI証券 | 手数料安・商品数豊富・ポイント投資 |

| 楽天証券 | 楽天ポイント還元・アプリが使いやすい |

| マネックス証券 | 積立設定が柔軟・キャンペーン豊富 |

【登録・準備編】ハピタスの始め方と会員登録の流れ

ハピタスに会員登録がまだの人は、まずは無料会員登録を済ませてしまいましょう。

ハピタス登録はメールアドレスと電話番号さえあれば1分で完了します。

電話番号がなくても会員登録をすることはできますが、そのままではハピタスで貯めたポイントを交換できなくなっています。

ハピタスに登録する手順は以下の通りです。

- ハピタス登録の紹介リンクを押す

- メールアドレスを入力:Gmailなどのフリーメールがおすすめ

- パスワードを入力:半角英数字を使用して8文字以上で入力

- ニックネームを入力:半角英数字20文字以内で入力

- 個人情報を入力:自身の正確な情報を入力

- メールアドレス認証:ハピタスに登録するために必要

- 秘密の質問設定:貯めたポイントを交換するために必要

- 電話番号認証:貯めたポイントを交換するために必要

- 登録完了

まずはパソコンかスマホで以下の登録バナーを押しましょう。

▼ハピタス登録の紹介リンクはこちら▼

ざくざく

ざくざく

移動したハピタスサイトの会員登録ページにある『会員登録する』ボタンを押して、ハピタスの会員登録を済ませましょう。

QRコード読み取りで登録が完結することを紹介しているブログもありますが、ハピタスオリジナルの登録QRコードは存在しません。

▼ハピタス会員登録の詳しいやり方はこちら▼

ハピタスに登録するメリット

ハピタスを利用するメリットは以下の5つが挙げられます。

- ポイントが貯まりやすい

- 1ポイント1円で分かりやすい

- ポイント保証制度が充実している

- ポイント交換手数料が無料

- サイトが見やすく使いやすい

ハピタスの最大のメリットは、日常生活のさまざまな行動を通じてポイントを獲得できることです。

たとえば、普段利用しているショッピングサイトで買い物をするだけでポイントが貯まり、新たにサービスを始める際にもハピタス経由で登録すればポイントが獲得できます。

ハピタスを通じて効率的にポイントを獲得し、それを現金やギフト券などに交換して生活をより豊かにしていきましょう。

ハピタスに登録するデメリット

ハピタスを利用するデメリットは以下の5つが挙げられます。

- ポイント反映が遅い

- 会員ランクの昇格・維持が面倒

- コツコツ系コンテンツが少ない

- アプリ版ハピタスが使いにくい

- サイトページの読み込みが遅い

私自身がハピタスを実際に使ってみたデメリットなので、人によっては感じ方が違うと思います。

ハピタスは非常に便利なポイントサイトですが、全てのポイントサイトサービスと同様にいくつかのデメリットも存在します。

これからハピタスを始めてみようと思っている人は、メリットだけではなくデメリットも把握しておきましょう。

ハピタスの利用は計画的に行い、自分のライフスタイルに合った方法でポイントを獲得することをおすすめします。

ハピタスでポイントを貯める方法

ハピタスにはポイントを稼げるさまざまな広告が充実しています。

それらの広告を利用して、単発で1万ポイント貯めることは決して難しくはありません。

毎月1万ポイントを継続して貯めるにはハピタスのコンテンツをフル活用していく必要があります。

- ネットショッピング広告を利用する

- 無料体験系サービス広告を利用する

- リサイクル系広告を利用する

- クレジットカード発行・口座開設系広告を利用する

- 外食モニターコンテンツを利用する

- 友達紹介コンテンツを利用する

ポイ活で貯めたポイントは手数料無料で現金や電子マネーなどに交換することができます。

オルカンの今後20年はどうなる?まとめ

- オルカンは世界分散で長期資産形成に最適

- 20年後には2倍・3倍も十分狙える

- 短期的な下落や為替リスクも理解しておく

- 非課税制度やネット証券を活用しよう

- 無理のない積立継続が成功のポイント

オルカンは、世界経済の成長を取り込みながら長期的な資産形成を目指す投資家にとって非常に魅力的なファンドです。

過去の実績やシミュレーションからも、20年後には資産が2倍・3倍になる可能性が十分にあります。

ただし、短期的な下落・為替リスク・世界経済の変動など注意点もあるため、長期・分散・積立の基本を守り、非課税制度やネット証券を活用して賢く運用しましょう。

自分のリスク許容度やライフプランに合わせて、無理のない範囲でコツコツ積立を続けることが成功のカギです。

▼ハピタス登録はこちらからがお得▼

▼ハピタスの証券広告特集▼