FANG+(ファングプラス)に20年後まで長期投資したいと考えている個人投資家は多いのではないでしょうか。

このページでは、FANG+の基本情報や構成銘柄・過去のリターン推移・20年後の資産シミュレーション・リスクやコスト・投資に向いている人や向かない人の特徴・よくある疑問や注意点まで徹底的に解説します。

「FANG+ 20年後」で検索する方が知りたい、長期投資のリスクとリターン・1億円達成の可能性・運用のコツなどを網羅的にまとめています。

これからFANG+で資産運用を始めたい方や既に投資している方、他のインデックスと比較したい方にも役立つ内容です。

長期投資で「億り人」を目指すためのヒントを得たい方はぜひ最後までご覧ください。

ざくざく

ざくざく

▼ハピタス新規登録はこちらからがお得▼

▼ハピタスの証券広告特集▼

FANG+とは?注目される理由とファンドの基本情報

FANG+(ファングプラス)は、米国を代表するテクノロジー企業を中心に構成された株価指数で、近年の株式市場で最も注目されているインデックスの一つです。

FANG+の「FANG」はFacebook(現Meta)・Amazon・Netflix・Google(現Alphabet)の頭文字を取ったもので、さらにAppleやMicrosoftやNVIDIAなど、世界をリードするIT・テック企業が加わっています。

この指数は、イノベーションやデジタル化の波に乗る企業群の成長力を反映しており、過去10年で圧倒的なリターンを記録してきました。

FANG+に連動するETFや投資信託も日本のネット証券で手軽に購入できるため、個人投資家の間で人気が高まっています。

ここからは、FANG+の構成銘柄や指数の推移、投資信託の仕組み、20年後の資産形成シミュレーションまで、投資初心者にもわかりやすく解説します。

FANG+の魅力と注意点をしっかり理解して長期投資で資産を増やすためのポイントを押さえましょう。

FANG+の構成銘柄と企業概要(テック中心の上位米国株)

FANG+の構成銘柄は米国を代表するテクノロジー企業10社で構成されています。

これらの企業は、世界的なデジタル化やAI・クラウド・Eコマース・SNS・動画配信など、現代社会のインフラを支える存在です。

それぞれの企業は、時価総額や売上高やイノベーション力で世界トップクラスを誇り、今後も成長が期待されています。

- FANG+は米国のテクノロジー大手10社で構成される

- Meta(旧Facebook)・Amazon・Apple・Netflix・Google(Alphabet)などが中心

- AI・クラウド・Eコマース・SNS・動画配信など成長分野に強み

- 構成銘柄は定期的に見直されるが基本はテック中心

- 分散効果は限定的で個別企業の影響を受けやすい

FANG+は、これらの企業に均等に投資することで米国テックセクターの成長をダイレクトに享受できるインデックスです。

ただし、特定の業種や企業に集中しているため分散効果は限定的であり、個別企業の業績や市場環境の変化に大きく影響される点には注意が必要です。

FANG+の構成銘柄をしっかり把握し、それぞれのビジネスモデルや成長戦略を理解することが長期投資の成功につながります。

FANG+指数の推移と成長の特徴

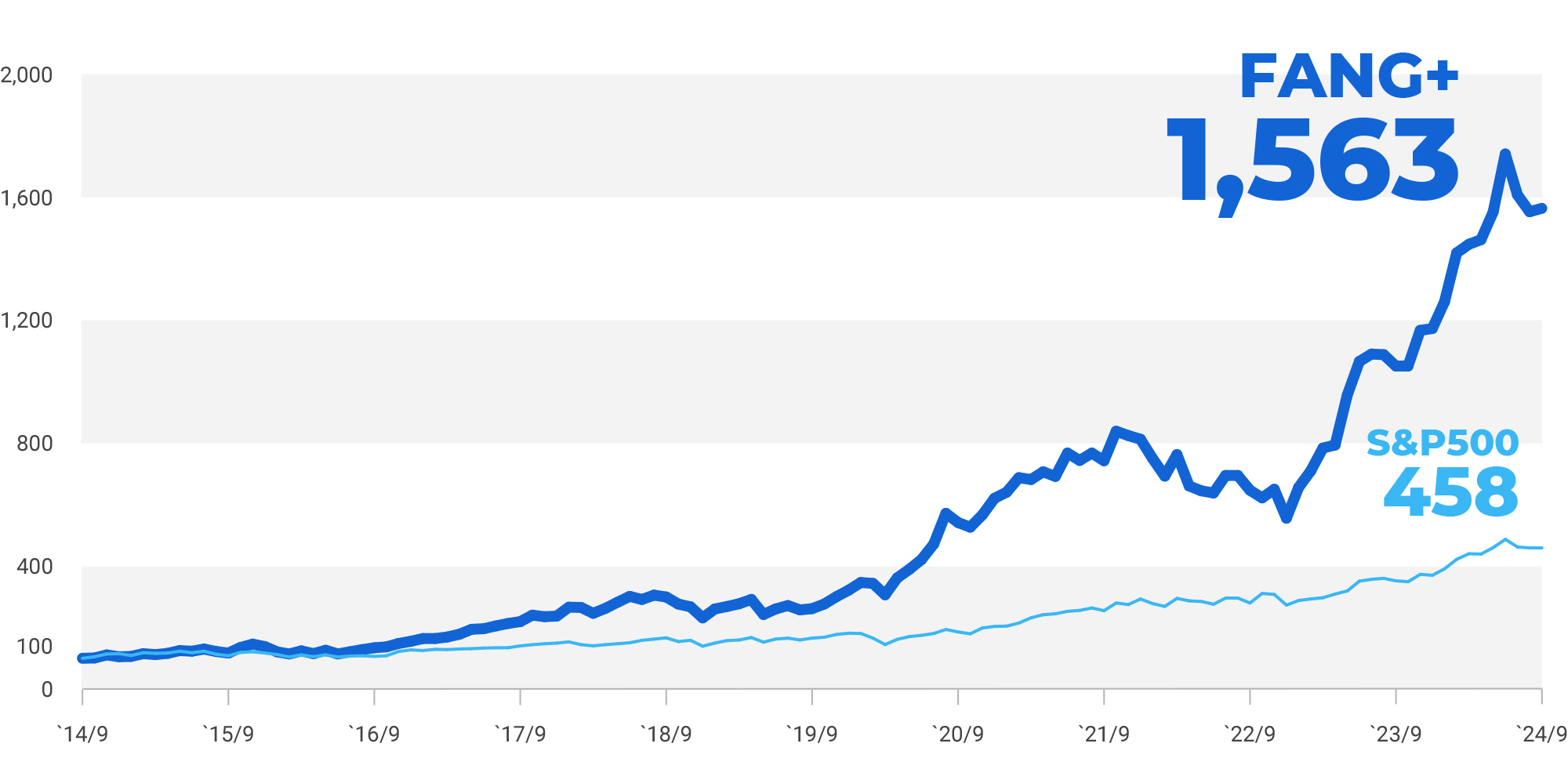

FANG+指数は2014年の設定以来、米国株式市場の中でも特に高い成長率を記録してきました。

過去10年でFANG+は約20倍に成長し年率リターンは20%を超える水準となっています。

この驚異的な成長の背景には、AI・クラウド・動画配信など世界的なデジタル化の波に乗った企業群の業績拡大があります。

- FANG+指数は2014年から2024年で約20倍に成長

- 年率リターンは20%超と高水準

- AI・クラウド・デジタル化の波に乗った企業群が牽引

- 値動きが大きくボラティリティも高い

- 景気や金利動向に敏感で下落局面もある

FANG+はS&P500やNASDAQ100と比べても高いリターンを誇りますが、その分値動きも大きくボラティリティが高いのが特徴です。

出典:大和アセットマネジメント

ただし、2022年の金利上昇局面では一時的に大きく下落するなど、景気や金融政策の影響を受けやすい点も見逃せません。

今後20年の資産形成を考える上で、過去のデータと今後の成長シナリオをしっかり把握しましょう。

| 期間 | FANG+指数リターン | S&P500リターン |

|---|---|---|

| 2014-2024 | 約20倍(年率20%超) | 約3倍(年率10%前後) |

運用会社・ETF・投資信託制度(ネット証券での取引基準・申込方法も解説)

FANG+に投資する方法としては、主にETF(上場投資信託)と投資信託があります。

日本では「iFreeNEXT FANG+インデックス」や「iFreeETF FANG+」などが有名で、SBI証券や楽天証券やマネックス証券などのネット証券で簡単に購入できます。

- FANG+はETFと投資信託で投資可能

- 日本ではiFreeNEXT FANG+インデックスが人気

- ネット証券で口座開設・申込が簡単

- ETFはリアルタイム売買、投資信託は積立やNISA対応

- 信託報酬や手数料はファンドごとに異なる

ネット証券を活用することで、低コストかつ手軽にFANG+へ投資できるのが大きなメリットです。

ETFと投資信託の違いや各ファンドの特徴を比較して、自分に合った投資方法を選びましょう。

| 投資方法 | 主な商品名 | 特徴 |

|---|---|---|

| ETF | iFreeETF FANG+ | リアルタイム売買・低コスト |

| 投資信託 | iFreeNEXT FANG+インデックス | 積立・NISA対応・初心者向け |

FANG+への長期投資:20年後の資産形成シミュレーション

FANG+に長期投資した場合、20年後にどのような資産形成が期待できるのかは、多くの投資家が最も関心を持つポイントです。

過去のリターンデータやシミュレーションをもとに、FANG+の20年後の資産成長を具体的にイメージすることができます。

一括投資・積立投資・分散投資の比較やリスクシナリオなど、さまざまな角度からシミュレーションを行うことで自分に合った投資戦略を見つけることが重要です。

値動きが大きいため途中で大きな下落を経験する可能性もありリスク管理も欠かせません。

ここからは、FANG+の過去データをもとにした年率リターン推移や、100万円一括投資・毎月積立の20年後シミュレーション、分散投資との比較などを詳しく解説します。

20年後に「1億円」を目指すための現実的なシナリオや、リスクを抑えるためのポイントも紹介します。

FANG+利回りの過去データと年率リターン推移

FANG+の過去10年の年率リターンは20%を超える水準で推移しており、他の主要インデックスと比べても圧倒的な成績を誇ります。

2014年から2024年までの10年間でFANG+指数は約20倍に成長しました。

この高いリターンの背景には、AI・クラウド・Eコマース・動画配信・半導体などの分野で世界をリードする企業群の業績拡大があります。

- 過去10年の年率リターンは20%超

- 指数は10年で約20倍に成長

- AI・クラウド・Eコマース分野の成長が牽引

- 年によっては大きな下落も経験

- 今後も同様の成長が続くとは限らない

2022年の金利上昇局面では一時的に大きく下落しましたが、その後のAIブームで再び高値を更新しています。

FANG+の過去データをもとに、今後20年のリターンを予測する際は過去の高成長が今後も続くとは限らない点に注意が必要です。

FANG+の年率リターン推移をしっかり把握して現実的な期待リターンを設定しましょう。

| 期間 | FANG+年率リターン | 主な出来事 |

|---|---|---|

| 2014-2019 | 約25% | クラウド・AI成長期 |

| 2020-2021 | 約30% | コロナ禍・デジタル需要急増 |

| 2022 | 約-15% | 金利上昇・調整局面 |

| 2023-2024 | 約20% | AIブーム再燃 |

FANG一括投資シミュレーション(100万円で20年運用した場合)

FANG+に100万円を一括投資して20年間運用した場合のシミュレーションを行います。

仮に年率リターンが過去10年平均の20%で推移した場合、複利効果により資産は大きく増加します。

20年間年率20%で運用した場合は100万円は約38倍の約3,800万円に成長します。

ただし、実際には毎年同じリターンが得られるわけではなく、途中で大きな下落や調整局面もあるためリスクも考慮する必要があります。

- 100万円一括投資で20年後の資産をシミュレーション

- 年率20%なら約3,800万円に成長

- 年率15%なら約1,600万円、10%なら約670万円

- 複利効果で長期ほどリターンが拡大

- リスク管理や分散投資も重要

年率15%の場合でも100万円は約16倍の1,600万円、年率10%の場合は約6倍の600万円となります。

一括投資はリターンが大きい反面、タイミングによっては大きな損失を被る可能性もあるため慎重な判断が求められます。

| 年率リターン | 20年後の資産額(100万円投資) |

|---|---|

| 20% | 約3,800万円 |

| 15% | 約1,600万円 |

| 10% | 約600万円 |

分散投資・つみたて運用の比較とシナリオ別リスク

FANG+への投資は高いリターンが期待できる一方で、値動きが大きくリスクも高いのが特徴です。

そのため、分散投資や積立投資(ドルコスト平均法)を活用することで、リスクを抑えながら長期的な資産形成を目指すことができます。

分散投資は、FANG+だけでなくS&P500や全世界株式など他のインデックスと組み合わせることで、特定の業種や企業への依存度を下げる効果があります。

- FANG+単独投資は高リターン・高リスク

- 分散投資でリスクを低減可能

- 積立投資は価格変動リスクを平準化

- シナリオ別にリターンとリスクを比較

- 自分に合った運用方法を選ぶことが重要

積立投資は、毎月一定額をコツコツ投資することで価格変動リスクを平準化し、長期的に安定したリターンを狙うことができます。

シナリオ別にリスクを比較すると、FANG+単独投資はリターンが大きい反面、下落時のダメージも大きくなります。

自分のリスク許容度や投資目的に応じて最適な運用方法を選びましょう。

| 投資方法 | リターン期待値 | リスク(値動き) |

|---|---|---|

| FANG+単独一括 | 高 | 高 |

| FANG+積立 | 中~高 | 中 |

| 分散投資 | 中 | 低~中 |

FANG+20年後のリターン予測とリスク分析

FANG+に20年後まで長期投資した場合、どのようなリターンが期待できるのか、またどのようなリスクが潜んでいるのかを多角的に分析します。

過去の高成長が今後も続くかどうかは不透明ですが、AIやクラウドやデジタル化の進展によりFANG+構成企業の成長余地は依然として大きいと考えられます。

一方でテクノロジー業界は競争が激しく、規制強化や新興企業の台頭や地政学リスクなど、さまざまな不確実性も存在します。

インデックスの構成銘柄が将来的に入れ替わる可能性や、指数自体の特性変化にも注意が必要です。

ここからは、テクノロジー企業の成長可能性、組入銘柄の変更リスクやインデックス投資のリスクなど、FANG+ならではの留意点を詳しく解説します。

20年後に「億り人」を目指すためにはリスク管理と柔軟な運用戦略が不可欠です。

テクノロジー企業の今後の成長可能性と運用資産への影響

FANG+の構成銘柄は、AI・クラウド・IoT・メタバース・半導体など、今後も成長が期待される分野で事業を展開しています。

これらの分野は世界的なデジタル化や産業構造の変化により、今後20年でさらに拡大する可能性があります。

特にAIや半導体はあらゆる産業の基盤技術となり、FANG+構成企業の収益成長を後押しするでしょう。

- AI・クラウド・半導体など成長分野が中心

- 世界的なデジタル化で市場拡大が期待

- 競争激化や規制強化のリスクも存在

- イノベーションのスピードが速い

- 各企業の成長戦略を継続的にチェック

一方でテクノロジー業界は競争が激しく、イノベーションのスピードも速いため、現在のリーダー企業が20年後もトップであり続ける保証はありません。

規制強化やプライバシー問題や地政学リスクなど、成長を阻害する要因も存在します。

FANG+の成長可能性を見極めるには、各企業の技術力や経営戦略や市場シェアの動向などを継続的にチェックすることが重要です。

FANG+組入銘柄の変更リスク・構成比推移

FANG+は定期的に構成銘柄の見直しが行われるため、20年後には現在の顔ぶれが大きく変わっている可能性もあります。

新たなテクノロジー企業の台頭や既存企業の業績悪化による入れ替えが起こることで、指数の特性やリスク・リターンも変化します。

構成比の推移によって特定企業への依存度が高まる場合もあり、分散効果が薄れるリスクも考えられます。

- FANG+は定期的に銘柄入れ替えがある

- 新興企業の台頭で顔ぶれが変わる可能性

- 構成比の変化で分散効果が薄れるリスク

- 指数の特性やリターンも変化する

- 定期的なポートフォリオ見直しが重要

今後もAIやバイオテクノロジーやクリーンエネルギーなど新興分野の企業が加わる可能性があります。

組入銘柄の変更リスクを理解して定期的にポートフォリオの見直しを行うことが、長期投資の成功につながります。

インデックス投資のリスク・リターンとFANG+ならではの留意点

FANG+は高成長が期待できる一方で、インデックス投資としてはリスクが高い部類に入ります。

構成銘柄が少数精鋭で特定の業種や企業に集中しているため、個別企業の業績や市場環境の変化に大きく影響されます。

値動きが大きく短期的な下落リスクも高いため、長期で運用する覚悟とリスク許容度が求められます。

- FANG+は高リターン・高リスクのインデックス

- 構成銘柄が少なく分散効果が限定的

- 個別企業や業種の影響を受けやすい

- 規制や地政学リスクにも注意

- 長期的な複利効果が期待できる

FANG+ならではの留意点としては、分散効果の限定性や組入銘柄の変更リスク、規制強化や地政学リスクなどが挙げられます。

一方で長期的には複利効果が大きく働き、成長分野の恩恵を享受できるメリットもあります。

インデックス投資の基本を押さえつつFANG+の特性を理解して運用しましょう。

FANG+運用コスト・手数料の仕組みとパフォーマンス影響

FANG+に投資する際は運用コストや手数料の仕組みを理解しておくことが重要です。

信託報酬や売買手数料などのさまざまなコストがリターンに影響を与えます。

特に長期投資ではコストの差が最終的な資産額に大きく影響するため、低コストのファンドを選ぶことが資産形成のポイントとなります。

ここからは、FANG+の主な運用コストや手数料の比較、費用対リターンの計算方法やコスト削減のコツなどを詳しく解説します。

コストを最小限に抑えて最大限のリターンを目指しましょう。

信託報酬・売買手数料の比較と負担

FANG+に連動する投資信託やETFには、信託報酬や売買手数料などのコストがかかります。

FANG+の信託報酬は年率0.7%前後ですが、「S&P500」と「オルカン」は0.1%以下の低コストを実現しています。

▼SBI証券口座の開設方法はこちらからどうぞ▼

▼楽天証券口座の開設方法はこちらからどうぞ▼

売買手数料はネット証券を利用すれば無料または格安で済む場合が多いです。

- FANG+信託報酬は年率0.7%程度

- 投資信託の売買手数料はネット証券で無料

- ETFはスプレッドや取引手数料も考慮

- 長期投資ではコスト差が大きな影響

- 低コスト商品を選ぶことが重要

ETFの場合は、信託報酬に加えて売買時のスプレッドや取引手数料も考慮する必要があります。

長期投資ではこれらのコストが複利で効いてくるため、できるだけ低コストの商品を選ぶことが重要です。

コストの違いが20年後の資産額にどれほど影響するか、シミュレーションで確認しておきましょう。

新NISAやネット証券を活用するメリット

FANG+への投資を検討する際、新NISAやネット証券の活用は大きなメリットとなります。

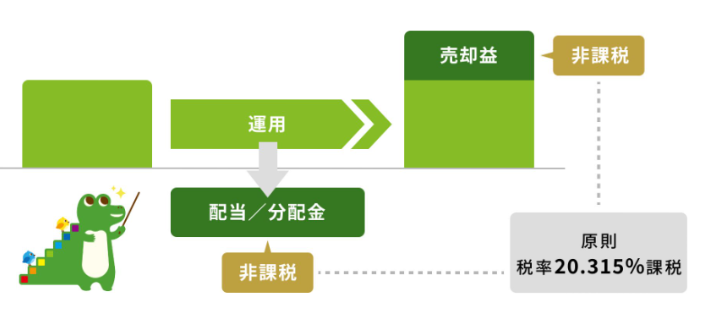

新NISA(少額投資非課税制度)は、年間の投資枠内で得た運用益が非課税となるため、長期投資での複利効果を最大限に活かすことができます。

特にFANG+のような高成長インデックスは運用益が大きくなりやすいため、非課税メリットが非常に大きいです。

- 新NISAは運用益が非課税で複利効果が最大化

- ネット証券は手数料が安く利便性が高い

- ポイント投資や自動積立など機能が充実

- コストを抑えて効率的に資産形成が可能

- 初心者にもおすすめの投資環境

ネット証券は手数料が安く、スマホやパソコンから24時間いつでも取引や積立設定ができる利便性があります。

さらに、ポイント投資や自動積立や分配金の再投資など、資産形成をサポートする機能も充実しています。

新NISAとネット証券を組み合わせることで、コストを抑えつつ効率的にFANG+へ投資できるため、初心者から上級者まで幅広い層におすすめです。

| 活用方法 | 主なメリット |

|---|---|

| 新NISA | 運用益非課税・長期投資向き |

| ネット証券 | 低コスト・利便性・多機能 |

費用対リターンの計算と年率換算方法

FANG+投資で重要なのはコストとリターンのバランスを正しく把握することです。

信託報酬や手数料などのコストは年率リターンから差し引かれるため、実質リターン(手取りリターン)を計算する必要があります。

例えば、年率リターンが20%で信託報酬が0.77%の場合は実質リターンは約19.23%となります。

- コストは年率リターンから差し引かれる

- 実質リターンを計算して比較する

- 複利効果でコスト差が大きく影響

- 年率換算は複利計算式を活用

- 低コスト・長期運用が資産形成の鍵

この差は長期運用ほど大きくなり20年後の資産額に大きな影響を与えます。

費用対リターンを比較する際は、複利計算を用いて「最終的な資産額」をシミュレーションすることが大切です。

コストを抑えつつ高リターンを目指すためには、低コストファンドの選択と長期運用がポイントです。

FANG+投資に向いている人・向かない人|おすすめ/おすすめしない理由

FANG+は高成長が期待できる一方で値動きが大きくリスクも高いインデックスです。

そのため、すべての投資家に適しているわけではありません。

FANG+投資に向いている人は、長期的な資産形成を目指し短期的な値動きに一喜一憂しないリスク許容度の高い方です。

テクノロジー分野の成長を信じて20年後の未来に期待できる方にもおすすめですが、安定したリターンや分散効果を重視する方や短期で資金が必要な方には向いていません。

ここからは、FANG+投資に向いている人・向かない人の特徴や、おすすめ・おすすめしない理由を詳しく解説します。

FANG+の特徴的なリスクとリターンのバランス評価

FANG+は高いリターンが期待できる一方で、値動きが大きくリスクも高いのが特徴です。

構成銘柄が少数精鋭かつ特定の業種や企業に集中しているため、個別企業の業績や市場環境の変化に大きく影響されます。

- 高リターンだが値動きも大きい

- 構成銘柄が少なく分散効果が限定的

- 個別企業や業種の影響を受けやすい

- 規制や地政学リスクにも注意

- 長期的な成長余地は大きい

規制強化や地政学リスクや新興企業の台頭など予測困難なリスクも存在します。

一方で、AIやクラウドやデジタル化の進展により長期的な成長余地は依然として大きいと考えられます。

リスクとリターンのバランスを正しく評価し、自分のリスク許容度に合った投資判断を行いましょう。

FANG+は初心者や長期資産形成に最適か?

FANG+は高成長が期待できるため、長期資産形成を目指す投資家には魅力的な選択肢です。

20年後を見据えてコツコツ積立投資を行う場合、複利効果で大きな資産形成が可能です。

ただし、値動きが大きく短期的な下落局面もあるため、投資初心者にはリスク管理が重要となります。

- 長期資産形成には魅力的な選択肢

- 積立投資で複利効果を最大化

- 投資初心者はリスク管理が重要

- 分散投資でリスクを抑える

- 短期投資や安定志向には不向き

分散投資や積立投資を活用し、リスクを抑えながら長期的なリターンを狙うのが賢明です。

FANG+はテクノロジー分野の成長を信じて長期で資産を増やしたい方に最適ですが、安定志向の方や短期投資には向いていません。

FANG+で「1億円達成は夢か現実か」目標達成の資産運用ポイント

FANG+で「1億円」を目指すには、長期的な積立投資や一括投資を活用し、複利効果を最大限に活かすことが重要です。

例えば毎月3万円を20年間積み立てて年率リターンが20%の場合、最終的な資産額は約1億円に到達します。

ただし、リターンが下振れした場合や途中で大きな下落があった場合は目標達成が難しくなることもあります。

- 毎月3万円積立×20年×年率20%で約1億円

- リターン下振れや下落リスクも考慮

- リスク管理・分散投資が重要

- 運用コストを抑えることも大切

- 現実的な目標設定と柔軟な運用戦略がカギ

リスク管理や分散投資や定期的なポートフォリオ見直しを徹底し、長期的な視点で運用を続けることが成功のカギです。

運用コストを抑えることも資産形成には欠かせません。

現実的な目標設定と柔軟な運用戦略で「億り人」を目指しましょう。

よくある疑問Q&Aと失敗しないための注意点

FANG+への長期投資を検討する際、多くの投資家が抱く疑問や不安、そして失敗しないための注意点についてまとめます。

過去データの信頼性や将来予測の限界、売却や解約のタイミングや資産配分の見直し方法、最新の決算情報の活用法など、実践的なポイントを押さえることが重要です。

FANG+の情報は日々変化しているため、最新の動向や企業業績を定期的にチェックし、柔軟に対応する姿勢が求められます。

ここからは、よくあるQ&A形式で疑問を解消して失敗しないための実践的なアドバイスを提供します。

過去データ・推移が将来に与える影響とは

FANG+の過去データや指数推移は将来のリターンを予測する上で参考になりますが、必ずしも同じ成長が続くとは限りません。

過去10年で年率20%超のリターンを記録していますが、今後は市場環境や規制や競争状況の変化によって成長ペースが鈍化する可能性もあります。

- 過去データは将来の保証ではない

- 市場環境や規制で成長ペースが変化

- 複数シナリオを想定して運用計画を立てる

- 過去の高成長期の背景も考慮

- 今後の市場動向や企業戦略も重視

過去の高成長期には特定の技術革新や社会的な追い風があったことも考慮すべきです。

将来のリターンを過度に楽観視せず、複数のシナリオを想定して運用計画を立てることが大切です。

過去データはあくまで参考材料として今後の市場動向や企業の成長戦略も重視しましょう。

売却・解約のタイミング/資産配分の再検討方法

FANG+のような高成長インデックスでも、売却や解約のタイミングは重要な判断ポイントです。

長期投資を前提としつつも、ライフイベントや市場環境の変化に応じて資産配分を見直すことが大切です。

大きな利益が出た場合や目標資産額に到達した場合は、一部売却やリバランスを検討しましょう。

- 売却・解約のタイミングは重要

- ライフイベントや市場変化で資産配分を見直す

- 目標到達時は一部売却やリバランスを検討

- 下落局面では冷静な判断が必要

- 定期的なリスク評価と見直しが大切

急激な下落局面では慌てて売却せず冷静に状況を見極めることが重要です。

定期的なポートフォリオの見直しやリスク許容度の再評価を行い柔軟に対応しましょう。

FANG+情報の判断基準と今後の動向、最新決算情報

FANG+の投資判断を行う際は、信頼できる情報源や最新の決算情報を活用することが不可欠です。

公式の運用報告書や企業の決算発表、証券会社のレポートや金融ニュースなどを定期的にチェックしましょう。

構成銘柄の業績や市場シェアや技術革新の動向なども重要な判断材料となります。

- 信頼できる情報源を活用

- 公式運用報告書や決算情報をチェック

- 構成銘柄の業績や市場シェアも重視

- 複数の情報を比較・検証する

- 情報収集と分析力が投資成功のカギ

SNSやネットの噂だけに頼らず複数の情報を比較・検証する姿勢が大切です。

今後のFANG+の動向を見極めるためにも情報収集と分析力を磨きましょう。

【登録・準備編】ハピタスの始め方と会員登録の流れ

ハピタスに会員登録がまだの人は、まずは無料会員登録を済ませてしまいましょう。

ハピタス登録はメールアドレスと電話番号さえあれば1分で完了します。

電話番号がなくても会員登録をすることはできますが、そのままではハピタスで貯めたポイントを交換できなくなっています。

ハピタスに登録する手順は以下の通りです。

- ハピタス登録の紹介リンクを押す

- メールアドレスを入力:Gmailなどのフリーメールがおすすめ

- パスワードを入力:半角英数字を使用して8文字以上で入力

- ニックネームを入力:半角英数字20文字以内で入力

- 個人情報を入力:自身の正確な情報を入力

- メールアドレス認証:ハピタスに登録するために必要

- 秘密の質問設定:貯めたポイントを交換するために必要

- 電話番号認証:貯めたポイントを交換するために必要

- 登録完了

まずはパソコンかスマホで以下の登録バナーを押しましょう。

▼ハピタス新規登録はこちらからがお得▼

ざくざく

ざくざく

移動したハピタスサイトの会員登録ページにある『会員登録する』ボタンを押して、ハピタスの会員登録を済ませましょう。

QRコード読み取りで登録が完結することを紹介しているブログもありますが、ハピタスオリジナルの登録QRコードは存在しません。

▼ハピタス会員登録の詳しいやり方はこちら▼

ハピタスに登録するメリット

ハピタスを利用するメリットは以下の5つが挙げられます。

- ポイントが貯まりやすい

- 1ポイント1円で分かりやすい

- ポイント保証制度が充実している

- ポイント交換手数料が無料

- サイトが見やすく使いやすい

ハピタスの最大のメリットは、日常生活のさまざまな行動を通じてポイントを獲得できることです。

たとえば、普段利用しているショッピングサイトで買い物をするだけでポイントが貯まり、新たにサービスを始める際にもハピタス経由で登録すればポイントが獲得できます。

ハピタスを通じて効率的にポイントを獲得し、それを現金やギフト券などに交換して生活をより豊かにしていきましょう。

ハピタスに登録するデメリット

ハピタスを利用するデメリットは以下の5つが挙げられます。

- ポイント反映が遅い

- 会員ランクの昇格・維持が面倒

- コツコツ系コンテンツが少ない

- アプリ版ハピタスが使いにくい

- サイトページの読み込みが遅い

私自身がハピタスを実際に使ってみたデメリットなので、人によっては感じ方が違うと思います。

ハピタスは非常に便利なポイントサイトですが、全てのポイントサイトサービスと同様にいくつかのデメリットも存在します。

これからハピタスを始めてみようと思っている人は、メリットだけではなくデメリットも把握しておきましょう。

ハピタスの利用は計画的に行い、自分のライフスタイルに合った方法でポイントを獲得することをおすすめします。

ハピタスでポイントを貯める方法

ハピタスにはポイントを稼げるさまざまな広告が充実しています。

それらの広告を利用して、単発で1万ポイント貯めることは決して難しくはありません。

毎月1万ポイントを継続して貯めるにはハピタスのコンテンツをフル活用していく必要があります。

- ネットショッピング広告を利用する

- 無料体験系サービス広告を利用する

- リサイクル系広告を利用する

- クレジットカード発行・口座開設系広告を利用する

- 外食モニターコンテンツを利用する

- 友達紹介コンテンツを利用する

ポイ活で貯めたポイントは手数料無料で現金や電子マネーなどに交換することができます。

まとめ:FANG+で20年後“億り人”を目指すには

- FANG+は高成長が期待できるがリスクも高い

- 長期投資で複利効果を最大化

- 分散投資・積立投資・リスク管理が重要

- コスト削減と情報収集も成功のカギ

- 現実的な目標設定と柔軟な運用戦略で“億り人”を目指す

FANG+は、米国を代表するテクノロジー企業に集中投資することで高い成長が期待できるインデックスです。

過去の実績や将来の成長分野を考慮すると、長期投資で大きな資産形成を目指すことも十分可能です。

値動きの大きさや構成銘柄の集中、規制や市場環境の変化などリスクも多く存在します。

20年後に“億り人”を目指すにあたって、現実的な目標設定と柔軟な運用戦略や長期的な視点での資産形成が重要です。

FANG+の特性を理解して自分に合った投資スタイルで資産運用を続けましょう。

▼ハピタス新規登録はこちらからがお得▼

▼ハピタスの証券広告特集▼