FANG+(ファングプラス)に月5000円だけ積み立てる投資戦略は、初心者から中級者まで幅広い投資家に注目されています。

米国の成長企業に分散投資できる点や少額から始められる手軽さが魅力です。

このページでは、FANG+インデックスの特徴やiFreeNEXT FANG+ファンドの概要、米国市場の成長トレンドを丁寧に解説します。

実際に月5000円を積み立てた場合のシミュレーションや過去実績から見たリターン予測も紹介していきます。

さらに、FANG+投資の5つの落とし穴やファンド選びのポイント、積立投資で将来安泰を目指すコツも網羅的にまとめています。

これからFANG+で資産形成を始めたい方やリスクや注意点を知りたい方に最適な内容になっているので、ぜひ最後までご覧いただき賢い投資判断に役立ててください。

ざくざく

ざくざく

▼ハピタス登録はこちらからがお得▼

▼ハピタスの証券広告特集▼

FANG+に月5000円だけ積立する戦略とは?【導入と基本概要】

FANG+(ファングプラス)に月5000円だけ積み立てる戦略は、米国の成長企業に分散投資しながら少額から長期的な資産形成を目指す方法です。

FANG+は、Facebook(現Meta)・Amazon・Netflix・Google(現Alphabet)など、世界をリードするテクノロジー企業を中心に構成された株価指数です。

この指数に連動する投資信託やETFを活用することで、個別株のリスクを抑えつつ米国市場の成長の恩恵を受けることができます。

月5000円という少額から始められるため、投資初心者でも無理なく継続できるのが大きな魅力です。

積立投資はドルコスト平均法の効果により価格変動リスクを分散しやすい点もメリットです。

FANG+のような成長株中心の指数は、長期的に高いリターンが期待できる一方で短期的な値動きが大きいことも特徴です。

そのため、リスクとリターンのバランスを理解して長期目線でコツコツ積み立てることが重要です。

ざくざく

ざくざく

FANG+に月5000円だけ積み立てることで、無理なく米国の成長を取り込む投資を始めてみましょう。

FANG+インデックス(ファングプラス)の特徴を解説

FANG+インデックスは、米国の代表的なテクノロジー企業や成長企業10社で構成される株価指数です。

主な構成銘柄は、Meta(旧Facebook)・Amazon・Apple・Netflix・Google(Alphabet)・Microsoft・NVIDIAなど世界的に有名な企業ばかりです。

出典:大和アセットマネジメント

この指数はニューヨーク証券取引所(NYSE)が算出しており、グローバルな成長トレンドを反映しています。

- FANG+は米国の成長テック企業10社で構成

- Meta・Amazon・Apple・Googleなどが中心

- 高い成長性とリターンが期待できる

- テクノロジーセクターへの集中投資

- 個人投資家でも手軽に投資可能

FANG+の最大の特徴は時価総額の大きいテック企業に集中投資できる点で、構成銘柄は定期的に見直されるため時代の変化に合わせて成長企業を取り込むことができます。

FANG+インデックスは、過去10年でS&P500やNASDAQ100を上回るリターンを記録した実績もあり、成長性の高さが注目されています。

FANG+インデックスに連動する投資信託やETFを活用することで、個人投資家でも手軽に世界の成長企業に投資できます。

iFreeNEXT FANG+のファンド概要と運用方針

iFreeNEXT FANG+インデックスは、FANG+指数に連動する日本国内の代表的な投資信託です。

このファンドは主にNYSE FANG+指数を構成する全銘柄に投資し、指数と同等の値動きを目指して運用されます。

運用管理費用(信託報酬)は年率0.7755%(税込)になっており、アクティブファンドと比べると低コストで運用できるのが特徴です。

為替ヘッジは原則行わないため為替変動リスクも投資家が負うことになります。

- iFreeNEXT FANG+はFANG+指数に連動する投資信託

- 信託報酬は年率0.7755%と低コスト

- 為替ヘッジなしで為替リスクもある

- 新NISAの「つみたて投資枠」「成長投資枠」に対応

- パッシブ運用で初心者にもおすすめ

このファンドは楽天証券やSBI証券など主要ネット証券で購入可能で、新NISAの「つみたて投資枠」「成長投資枠」にも対応しています。

運用方針としては、指数に忠実に連動するパッシブ運用を採用しており、個別銘柄の選定やタイミングを気にせず投資できるのがメリットです。

月5000円からの少額積立にも対応しているため初心者でも無理なく長期投資を続けられます。

iFreeNEXT FANG+のファンド概要や運用方針を理解して自分に合った投資スタイルを見つけましょう。

なぜ今FANG+に注目?米国市場・世界の成長トレンド

FANG+に注目が集まる理由は、米国市場および世界経済の成長トレンドに直結しているからです。

米国のテクノロジー企業は、AI・クラウド・デジタル広告・Eコマース・半導体など、今後も成長が期待される分野で圧倒的な競争力を持っています。

特にFANG+の構成銘柄は、世界中で利用されるサービスや製品を提供しており、グローバルな需要拡大が続いています。

米国株式市場は長期的に右肩上がりの成長を続けており、S&P500やNASDAQ100といった主要指数を上回るリターンをFANG+は記録しています。

- 米国テクノロジー企業の成長が続いている

- FANG+はグローバルな需要拡大の恩恵を受ける

- 長期的に高いリターンが期待できる

- AIやデジタル化の進展が追い風

- 規制や金利動向にも注意が必要

さらに、コロナ禍以降のデジタル化加速やAI・半導体分野のイノベーションがFANG+銘柄の成長を後押ししています。

今後も人口増加や新興国市場の拡大、技術革新による新たなビジネスモデルの登場が期待されており、FANG+への投資は世界経済の成長を取り込む有効な手段となります。

ただし、規制強化や金利上昇や地政学リスクなどの影響も考慮する必要があります。

米国市場と世界の成長トレンドを理解してFANG+投資の魅力を最大限に活用しましょう。

FANG+に月5000円つみたて投資した場合のシミュレーション

FANG+に月5000円ずつ積み立て投資をした場合、どのようなリターンが期待できるのか気になる方は多いでしょう。

こからは、過去の実績や将来の想定利回りをもとに、5年後・10年後の資産額や年間リターンを具体的にシミュレーションします。

積立投資と一括投資の違いも比較し、どちらが自分に合っているかを判断できるように解説します。

FANG+は成長性が高い一方で値動きも大きいため、シミュレーション結果を参考にしつつリスク許容度に合わせた投資計画を立てることが大切です。

積立投資のメリットやデメリットも理解して長期的な視点で資産形成を目指すことが成功のカギです。

積立シミュレーション:10年後・5年後・年間リターンを計算

FANG+に月5000円ずつ積み立てた場合、想定利回りを年7%と仮定してシミュレーションを行います。

- 年利7%で10年後約85万円

- 年利10%で10年後約100万円

- 年利15%で10年後約130万円

- 複利効果で長期ほどリターンが大きい

- 実際のリターンは相場次第で変動

5年間積み立てると元本30万円に対し約35万円、10年間では元本60万円に対し約85万円に増える計算です。

年平均リターンが10%の場合は10年後に約100万円、15%の場合は約130万円に到達する可能性もあります。

ただし、FANG+は値動きが大きいため実際のリターンは相場環境によって大きく変動します。

積立投資は毎月一定額を投資することで高値掴みを避け、平均購入単価を下げる効果(ドルコスト平均法)も期待できます。

| 積立期間 | 元本 | 年利7% | 年利10% | 年利15% |

|---|---|---|---|---|

| 5年 | 30万円 | 約35万円 | 約40万円 | 約45万円 |

| 10年 | 60万円 | 約85万円 | 約100万円 | 約130万円 |

過去実績&チャート分析で見る予想リターン

FANG+インデックスの過去実績を見ると、2014年~2023年の10年間で年平均リターンは約20%を記録しています。

この期間は米国テクノロジー企業の成長が著しく、S&P500やNASDAQ100を大きく上回るパフォーマンスとなりました。

ただし、2022年のように一時的な大幅下落もあり値動きの激しさが特徴です。

- 過去10年で年平均リターン約20%

- S&P500やNASDAQ100を上回る実績

- 短期的な下落リスクも大きい

- 今後も成長分野が多い

- 将来リターンは年7~15%を目安に

チャート分析では長期的には右肩上がりのトレンドが続いていますが、短期的な調整局面も頻繁に発生しています。

今後もAIやクラウドや半導体分野の成長が期待される一方、規制強化や金利上昇などのリスク要因も存在します。

過去の実績を参考にしつつ、将来のリターンは年7~15%程度を目安に考えるのが現実的かもしれません。

| 指数 | 過去10年年平均リターン |

|---|---|

| FANG+インデックス | 約25% |

| S&P500 | 約15% |

| NASDAQ100 | 約20% |

一括投資(100万円等)vs毎月積立投資~比較シミュレーション

FANG+に一括で100万円を投資した場合と、毎月5000円ずつ積み立てた場合のリターンを比較します。

一括投資は、相場が上昇トレンドの場合に大きなリターンを得やすいですが、投資タイミングによっては大きな損失を被るリスクもあります。

積立投資は、ドルコスト平均法の効果で価格変動リスクを分散しやすく、長期的に安定したリターンを目指せます。

- 一括投資はリターンもリスクも大きい

- 積立投資はリスク分散と安定性が魅力

- 資金状況に応じて選択が重要

- 長期投資なら積立が安心

- 両者のメリット・デメリットを理解

年利7%で10年間運用した場合のシミュレーションでは、一括投資は約200万円で積立投資は約85万円となります。

一括投資はまとまった資金が必要ですが、積立投資は少額から無理なく続けられるのがメリットです。

自分の資金状況やリスク許容度に合わせて最適な投資方法を選びましょう。

| 投資方法 | 元本 | 10年後(年利7%) |

|---|---|---|

| 一括投資 | 100万円 | 約200万円 |

| 月5000円積立 | 60万円 | 約85万円 |

FANG+に月5000円だけ積立する場合の5つの落とし穴

FANG+に月5000円だけ積立するのは魅力的ですが、注意すべき落とし穴も存在します。

成長性の高い米国テクノロジー株に集中投資するため、リターンが大きい反面リスクも高いのが特徴です。

ここからは、FANG+投資でよくある5つの落とし穴について詳しく解説します。

銘柄や指数の変動リスク・運用コスト・情報に流されるリスク・成長性の過信・長期運用時の精神的負担など、初心者が陥りやすいポイントを具体例とともに紹介します。

これらのリスクを理解して適切な対策を講じることで、長期的な資産形成をより安全に進めることができます。

FANG+投資を始める前に必ずチェックしておきましょう。

銘柄・指数の変動リスクと元本割れの可能性

FANG+は米国の成長企業に集中投資するため、個別銘柄や指数全体の値動きが非常に大きいのが特徴です。

たとえば、2022年にはテクノロジー株全体が大きく下落し、FANG+インデックスも一時的に30%以上の下落を記録しました。

構成銘柄の業績悪化や規制強化や地政学リスクなどが重なると、指数全体が長期間低迷する可能性もあり、このような急激な値下がり局面では元本割れのリスクが高まります。

- FANG+は値動きが大きく元本割れリスクがある

- 短期的な下落局面に注意

- 構成銘柄の業績や規制も影響

- 長期投資と分散投資がリスク軽減策

- 途中解約は損失確定のリスク

積立投資であっても短期的な下落に耐えられず途中で解約してしまうと、損失が確定してしまう点にも注意が必要です。

リスクを抑えるためには、長期目線で投資を続けることや他の資産クラスと分散投資を行うことが有効です。

FANG+の変動リスクを理解して元本割れの可能性も想定したうえで投資を始めましょう。

信託報酬や手数料など運用コスト負担

FANG+連動型ファンドには信託報酬や売買手数料などの運用コストがかかります。

たとえば、iFreeNEXT FANG+インデックスの信託報酬は年率0.7755%ですが、長期運用ではコストが複利的に効いてきます。

証券会社によっては購入時手数料や解約時手数料が発生する場合もあります。

- 信託報酬や手数料がリターンに影響

- 長期運用ではコストが複利的に効く

- 低コストファンドを選ぶのが重要

- 目論見書でコストを必ず確認

- 為替手数料や税金にも注意

運用コストが高いとリターンが目減りするため、できるだけ低コストのファンドを選ぶことが重要です。

コストの違いは長期的な資産形成に大きな影響を与えるため、目論見書や運用報告書で必ず確認しましょう。

運用コストを抑えることでより効率的な資産形成が可能になります。

掲示板やニュースの噂に流される

FANG+のような人気テーマ株は、SNSや掲示板やニュースサイトでさまざまな情報が飛び交います。

一時的な値動きや話題性に惑わされて感情的に売買してしまうと、長期的なリターンを損なうリスクがあります。

たとえば、短期的な悪材料ニュースで慌てて売却した結果、その後の反発を逃してしまうケースも少なくありません。

- 噂やSNS情報に惑わされやすい

- 感情的な売買はリターンを損なう

- 公式情報や運用報告書を重視

- 冷静な判断が長期投資のコツ

- 短期的な値動きに一喜一憂しない

根拠のない噂や過度な楽観論に流されて追加投資をしてしまうと損失リスクが高まります。

投資判断は必ず公式情報やファンドの運用報告書や信頼できる経済ニュースをもとに行いましょう。

冷静な判断を心がけて長期的な視点で積立を継続することが大切です。

FANG銘柄の将来性や成長性の過信リスク

FANG+の構成銘柄は過去に高い成長を遂げてきましたが、今後も同じペースで成長が続くとは限りません。

たとえば、規制強化や競争激化や技術革新の停滞などで成長を阻害する要因も考えられます。

過去の実績だけを根拠に過度な期待を持つと、相場の調整局面で大きな損失を被るリスクがあります。

- 過去の成長が今後も続くとは限らない

- 規制や競争激化のリスクもある

- 過信は大きな損失につながる

- 分散投資や見直しがリスク管理策

- 冷静な目線で投資判断を

将来性や成長性を過信せずリスクも十分に認識したうえで投資判断を行いましょう。

分散投資や定期的なポートフォリオ見直しも有効なリスク管理策で、FANG+の成長性に期待しつつも冷静な目線を持つことが大切です。

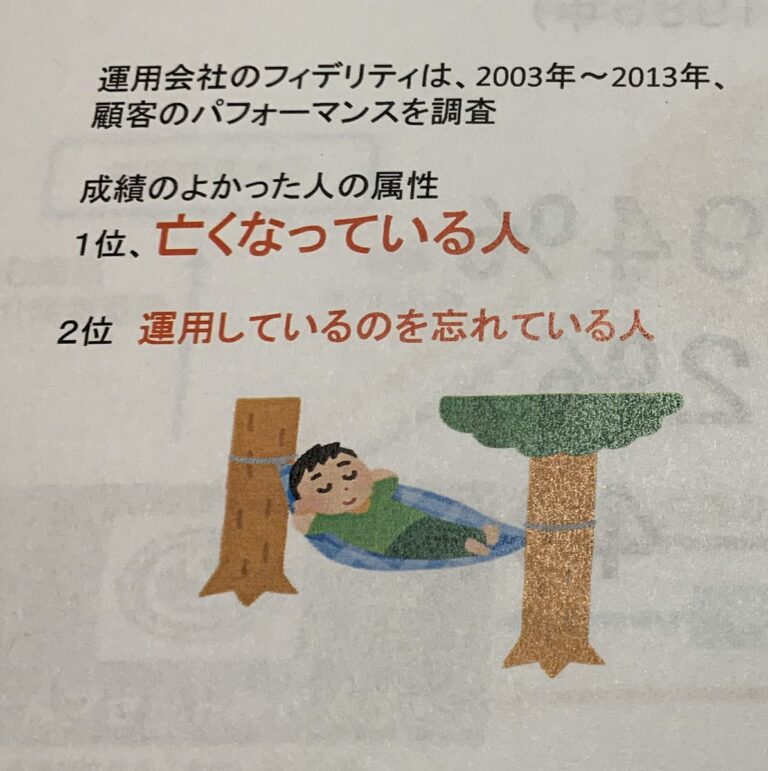

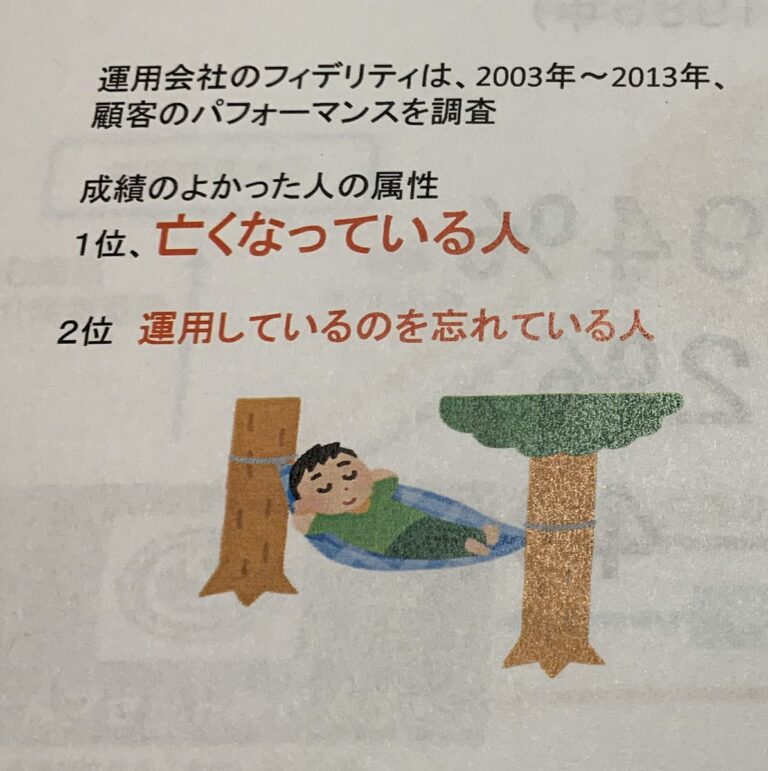

長期積立運用における精神的負担とタイミングへの誤解

長期積立投資は、相場の上げ下げに一喜一憂せず続けることが成功のカギですが、実際には精神的な負担も大きいものです。

短期間で大きく値下がりした場合や周囲の意見に流されそうになる場面では、積立をやめたくなることもあります。

- 長期積立は精神的な負担が大きい

- 値下がり時にやめたくなるリスク

- タイミング投資の誘惑に注意

- 目的や目標を明確にすることが大切

- 家族や専門家のサポートも活用

また、「今は高値だから積立を控えよう」といったタイミング投資の誘惑に駆られることも多いです。

しかし、積立投資はタイミングを分散することでリスクを抑える手法であり、途中でやめてしまうと本来の効果が得られません。

精神的な負担を軽減するためには、投資目的や目標金額を明確にして定期的に運用状況を確認することが大切です。

FANG+投資信託・ファンドの選び方ガイド

FANG+に投資する際は、どの投資信託やファンドを選ぶかが将来のリターンやリスクに大きく影響します。

しかしながら、2025年時点での日本国内では「iFreeNEXT FANG+インデックス」が代表的です。

複数のファンドが存在して選択肢がある場合は、信託報酬・運用方針・分配金の有無・為替ヘッジの有無・運用実績などを比較することが重要です。

目論見書や決算書をしっかり読み、ファンドの運用方針やリスクやコスト構造を理解しましょう。

自分の投資目的やリスク許容度に合ったファンドを選ぶことで、長期的な資産形成の成功率が高まります。

iFreeNEXT FANG+や他ランキング上位ファンドの違い

iFreeNEXT FANG+インデックスは、FANG+指数に連動する日本で最も人気の高い投資信託です。

信託報酬が0.7755%と比較的低コストで、新NISA(2024年~)やiDeCo(2026年~)にも対応している点が魅力です。

- iFreeNEXT FANG+は低コストで人気

- 他のファンドは運用方針やコストが異なる

- 分配金や為替ヘッジの有無も比較ポイント

- 運用実績や純資産残高も確認

- 比較表で違いを把握しよう

他にもSBI・V・S&P500や楽天・全米株式インデックス・ファンドなど、FANG+に近い米国成長株に投資できるファンドもありますが、FANG+に特化した商品は少数です。

ファンドごとに運用方針やコスト・分配金の有無・為替ヘッジの有無が異なるため、比較表を活用して自分に合った商品を選びましょう。

運用実績や純資産残高も重要な比較ポイントです。

投資信託の目論見書・決算書の読み方と注目ポイント

投資信託を選ぶ際は必ず目論見書や決算書を確認しましょう。

目論見書には、ファンドの運用方針・リスク・コスト・分配金方針・組入銘柄などの重要情報が記載されています。

特に注目すべきは、信託報酬やその他の手数料・運用実績・リスク要因・分配金の有無です。

- 目論見書で運用方針やコストを確認

- 決算書で実績や分配金をチェック

- リスク要因や手数料も重要

- 運用報告書のコメントも参考に

- 分からない点はサポートを活用

決算書では、実際の運用成績・純資産残高・分配金実績などをチェックできます。

ファンドの運用報告書には運用担当者のコメントや今後の見通しも記載されているため、投資判断の参考になります。

投資初心者にとっては難しく感じるかもしれませんが、重要なポイントだけでも押さえておくと安心です。

対象銘柄構成・信託期間・運用方針の比較

FANG+連動型ファンドは、対象銘柄構成や信託期間や運用方針に違いがあります。

iFreeNEXT FANG+インデックスは、原則としてFANG+指数の全銘柄に均等投資し信託期間は無期限です。

他社ファンドでは一部銘柄の比率が異なったり、信託期間が限定されている場合もあります。

- 銘柄構成や比率に違いがある

- 信託期間は無期限か限定かを確認

- パッシブ運用とアクティブ運用の違い

- 自分の投資スタイルに合った商品を選ぶ

- 比較表で特徴を把握しよう

運用方針も、パッシブ運用(指数連動型)かアクティブ運用(独自判断で銘柄選定)かでリスクやリターンが変わります。

自分の投資スタイルや目的に合ったファンドを選ぶため各ファンドの特徴を比較しましょう。

FANG+積立で将来安泰を目指すためのコツと注意点

FANG+に月5000円だけ積立てて将来安泰を目指すには、いくつかのコツと注意点を押さえておくことが重要です。

積立投資は長期的な資産形成に有効ですが、計画的な資金設定・リスク管理・税制優遇制度の活用など、成功のためのポイントがいくつかあります。

投資を継続するためには精神的な安定や相場変動時の冷静な対応も欠かせません。

ここからは、積立計画の立て方・新NISAの活用法・リスク管理の基本など、初心者にも分かりやすく解説します。

具体的な事例やシミュレーションも交えながら、積立投資で失敗しないためのポイントを紹介します。

つみたて計画の資金・金額設定の考え方

積立投資を始める際は、毎月の積立金額や総投資額を無理のない範囲で設定することが大切です。

たとえば、生活費や急な出費に支障が出ないよう、余裕資金の範囲で月5000円からスタートするのがおすすめです。

将来の目標金額や投資期間を明確にしてシミュレーションを活用して計画を立てましょう。

- 無理のない金額設定が大切

- 目標金額や期間を明確に

- シミュレーションで計画を立てる

- 収入や支出に応じて見直しも必要

- 少額でも長期継続が資産形成のカギ

積立投資は長期的な視点でコツコツ続けることが成功の秘訣なので、途中で無理をして積立をやめてしまわないよう注意しましょう。

具体的な事例として、月5000円を20年間積み立てた場合、年利7%なら約260万円で10%なら約380万円に増える可能性があります。

このように、少額でも長期間続けることで大きな資産形成が可能です。

新NISA制度を活用して非課税の恩恵を受ける

FANG+への積立投資は、新NISA(少額投資非課税制度)を活用することで、運用益や分配金が非課税になる大きなメリットがあります。

新NISAは年間360万円までの投資枠があり恒久的に非課税で保有が可能です。

- 新NISAで運用益・分配金が非課税

- 年間360万円までの投資枠を活用

- 税金によるリターン減少を防げる

- 証券会社選びも重要

- 最新の制度情報を確認しよう

非課税枠を最大限活用することで税金によるリターンの目減りを防ぎ、効率的な資産形成が可能です。

NISA口座は証券会社ごとに1人1口座しか開設できないため、どの証券会社で運用するかも事前に比較検討しましょう。

▼SBI証券口座の開設方法はこちらからどうぞ▼

▼楽天証券口座の開設方法はこちらからどうぞ▼

新NISAの制度変更や最新情報は金融庁や証券会社の公式サイトで必ず確認してください。

投資家として心得たいリスク管理とポートフォリオ構築

FANG+は成長性が高い一方で値動きが大きくリスクも高い投資対象です。

リスク管理の基本は、資産を1つの銘柄やファンドに集中させずに複数の資産クラスに分散投資することです。

たとえば、FANG+の他に全世界株式や債券やゴールドなどを組み合わせることで、リスクを抑えつつ安定したリターンを目指せます。

- 分散投資でリスクを抑える

- 複数の資産クラスを組み合わせる

- 定期的なポートフォリオ見直しが重要

- 自分のリスク許容度に合わせて配分

- リスク管理が長期投資の成功のカギ

リスク許容度は年齢や家族構成や収入状況によって異なるため、自分に合ったバランスを見つけましょう。

具体的な例として、FANG+を全体の30%、残りを全世界株式(オルカン)や債券に配分するなどの方法があります。

リスク管理を徹底することで長期的な資産形成の成功率が高まります。

【登録・準備編】ハピタスの始め方と会員登録の流れ

ハピタスに会員登録がまだの人は、まずは無料会員登録を済ませてしまいましょう。

ハピタス登録はメールアドレスと電話番号さえあれば1分で完了します。

電話番号がなくても会員登録をすることはできますが、そのままではハピタスで貯めたポイントを交換できなくなっています。

ハピタスに登録する手順は以下の通りです。

- ハピタス登録の紹介リンクを押す

- メールアドレスを入力:Gmailなどのフリーメールがおすすめ

- パスワードを入力:半角英数字を使用して8文字以上で入力

- ニックネームを入力:半角英数字20文字以内で入力

- 個人情報を入力:自身の正確な情報を入力

- メールアドレス認証:ハピタスに登録するために必要

- 秘密の質問設定:貯めたポイントを交換するために必要

- 電話番号認証:貯めたポイントを交換するために必要

- 登録完了

まずはパソコンかスマホで以下の登録バナーを押しましょう。

▼ハピタス登録の紹介リンクはこちら▼

ざくざく

ざくざく

移動したハピタスサイトの会員登録ページにある『会員登録する』ボタンを押して、ハピタスの会員登録を済ませましょう。

QRコード読み取りで登録が完結することを紹介しているブログもありますが、ハピタスオリジナルの登録QRコードは存在しません。

▼ハピタス会員登録の詳しいやり方はこちら▼

ハピタスの新規会員登録に必要なもの一覧

ハピタスに新規登録する際にはいくつかの情報や準備物が必要です。

ハピタス登録手続きがスムーズに進むよう、事前に必要なものを確認しておきましょう。

まず必須となるのが有効なメールアドレスとSMSが受信できる携帯電話番号です。

- 有効なメールアドレスが必要

- SMSが受信できる携帯電話番号が必須

- パスワード・秘密の質問の設定が必要

- 個人情報は正確に入力すること

- 登録情報は後から変更できない場合がある

メールアドレスは登録後の認証やポイント交換時の連絡やパスワード再発行などに使われ、電話番号は本人確認のために使われてSMS認証コードを受信できる必要があります。

パスワードや秘密の質問の設定も求められるため、忘れにくい内容を考えておくと安心です。

これらの情報を正確に入力しないと、後々ポイント交換やアカウント復旧ができなくなる場合があるので注意しましょう。

| 必要なもの | 用途 |

|---|---|

| メールアドレス | 認証・連絡・パスワード再発行 |

| 携帯電話番号 | SMS認証・本人確認 |

| パスワード | ログイン用 |

| 秘密の質問 | アカウント復旧用・ポイント交換 |

ハピタスを電話番号認証なしではサービスが制限される

ハピタスでは、電話番号認証を行わない場合サービスの利用が大きく制限されます。

具体的には、会員登録自体が完了せずポイント獲得や交換やキャンペーン参加などの主要機能が一切利用できません。

電話番号認証をスキップして実質仮登録状態のまま放置すると、一定期間後にアカウントが自動削除される場合もあります。

- 電話番号認証なしでは会員登録が完了しない

- ポイント獲得・交換ができない

- キャンペーンや特典も利用不可

- 仮登録状態は一定期間で削除される

- 最新の仕様では認証が必須

電話番号認証はハピタスの全サービスを安全に利用するための必須ステップです。

一部の古い情報では「電話番号認証なしで登録できる」と記載されていますが、現在は仕様変更により必ず認証が必要となっています。

電話番号認証を完了しないとポイントサイトとしての本来のメリットを享受できないので、安全かつ快適にハピタスを利用するためにも正規の手順で電話番号認証を行いましょう。

ハピタスの紹介コードはどこ?

ポイントサイトには入会時に友達紹介コードを入力する制度が設けられていることが多いですが、ハピタスに友達紹介コードはどこにも存在しません。

ハピタスは友達紹介リンク(URL)から会員登録を済ませるだけで、登録者も紹介者もお得にポイントを獲得することができます。

ハピタスの友達紹介制度を利用しても、相手には何一つ個人情報が漏れることはないので安心できます。

QRコード読み取りで登録が完結することを紹介しているブログもありますが、ハピタスのマイページなどにはハピタスオリジナルの登録QRコードは存在しません。

まとめ:FANG+に月5000円だけ積み立てる価値と今後の展望

- FANG+積立は少額から米国成長企業に投資できる

- 長期投資で複利効果とリスク分散が期待できる

- リスクやコストや情報リテラシーに注意が必要

- ファンド選びや新NISA活用が成功のカギ

- 今後も成長分野の恩恵を受ける有力な選択肢

FANG+に月5000円だけ積み立てる戦略は、米国の成長企業の恩恵を少額から享受できる魅力的な方法です。

長期的な資産形成を目指すうえで積立投資はリスク分散や複利効果を活かせるため、投資初心者にもおすすめです。

ただし、FANG+は値動きが大きく元本割れや運用コストや情報に流されるリスクなど注意点も多く存在します。

ファンド選びやリスク管理や税制優遇制度の活用など、成功のためのポイントを押さえておくことが重要です。

今後もAIやデジタル化やグローバル経済の成長が続く限り、FANG+への積立投資は将来安泰を目指す有力な選択肢となるでしょう。

▼ハピタス登録はこちらからがお得▼

▼ハピタスの証券広告特集▼