FANG+(ファングプラス)に投資を検討している個人投資家や、米国ハイテク株の今後の見通しに関心がある方は多いのではないでしょうか。

このページでは、FANG+の構成銘柄やインデックスの基本から、過去のパフォーマンスや2025年以降の成長力と下落リスク、投資のメリットとデメリット、買い時の判断ポイントや他インデックスとの比較まで徹底的に解説します。

FANG+の将来性やリスク、分散投資のコツや新NISA活用法など、初心者から中上級者まで満足できる内容です。

2026年以降のFANG+の成長シナリオや下落リスク、構成銘柄の入れ替え可能性やAI・テック分野の影響など、最新トレンドも網羅しています。

FANG+の今後の見通しを知りたい方はぜひ最後までご覧ください。

ざくざく

ざくざく

▼ハピタス新規登録はこちらからがお得▼

▼ハピタスの証券広告特集▼

FANG+(ファングプラス)とは?構成銘柄やインデックスの基本を徹底解説

FANG+(ファングプラス)は、米国を代表するハイテク・グロース企業10社で構成される株価指数で、近年日本でも「iFreeNEXT FANG+インデックス」などの投資信託やETFを通じて人気を集めています。

FANG+の構成銘柄は、Facebook(現Meta)・Amazon・Netflix・Google(現Alphabet)・Apple・Microsoft・NVIDIAなど、世界的なIT・テクノロジー企業が中心です。

この指数は、米国ニューヨーク証券取引所(NYSE)が算出する「NYSE FANG+指数」をベースにしており、時価総額やイノベーション力で世界をリードする企業群が選ばれています。

AI・クラウド・Eコマース・半導体など、今後の成長が期待される分野に強みを持つ企業が多く、2025年以降も注目度が高い投資先となっています。

FANG+の基本を理解することで今後の見通しや投資判断の精度が大きく向上します。

ここからは、FANG+の定義や構成銘柄やインデックスの仕組みを詳しく解説します。

FANG+の今後の見通しを考える上で、まずはその基本をしっかり押さえておきましょう。

FANG+の定義と対象企業・セクター

FANG+(ファングプラス)は、米国を中心とした世界的なハイテク・グロース企業10社で構成される株価指数です。

「FANG」はFacebook(現Meta)・Amazon・Netflix・Google(現Alphabet)の頭文字を取ったもので、これにApple・Microsoft・NVIDIA・Broadcom・CrowdStrike・Palantirの6社を加えた10社が「FANG+」の構成銘柄となっています。(2026年2月時点)

これらの企業は、AI・クラウド・Eコマース・デジタル広告・自動運転・半導体など、今後の成長が期待されるテクノロジー分野に強みを持っています。

- FANG+は米国のハイテク大手10社で構成

- AI・クラウド・Eコマースなど成長分野が中心

- 時価総額・成長性・イノベーション力を重視

- 世界経済や株式市場に大きな影響力

- グローバルな視点で企業を選定

FANG+の構成銘柄は、時価総額や成長性やイノベーション力を重視して選定されており、世界経済や株式市場に大きな影響を与える存在です。

FANG+の定義や対象企業・セクターを理解することで、今後の見通しや投資判断の基礎が身につきます。

FANG+の今後の見通しを考える上で、まずはその構成銘柄やセクターの特徴を押さえておきましょう。

iFreeNEXT FANG+インデックスの特徴と運用の仕組み

iFreeNEXT FANG+インデックスは、FANG+指数に連動する日本国内の代表的な投資信託です。

出典:大和アセットマネジメント

このファンドは、NYSE FANG+指数の値動きに連動することを目指して運用されており、個人投資家でも少額からFANG+構成銘柄10社に分散投資できるのが大きな特徴です。

運用の仕組みとしては、各銘柄を均等(10%ずつ)に組み入れることで、特定の企業への偏りを抑えつつハイテク・グロース分野の成長を享受できる設計となっています。

- iFreeNEXT FANG+インデックスを購入可能

- 10社均等組入れで分散効果あり

- 為替ヘッジなし一択

- 信託報酬は年率0.77%程度と低コスト

- NISA・iDeCoなど非課税制度にも対応

信託報酬(運用コスト)は年率0.77%程度と、アクティブファンドに比べて低コストで運用できる点も魅力です。

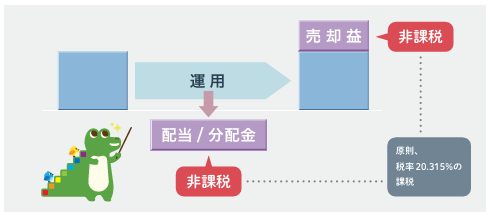

iFreeNEXT FANG+インデックスは、新NISAやiDeCoなどの非課税制度でも利用可能で、長期積立投資にも適しています。

FANG+の今後の見通しを考える上で、iFreeNEXT FANG+インデックスの特徴や運用の仕組みを理解しておくことは重要です。

| 項目 | 内容 |

|---|---|

| 連動指数 | NYSE FANG+指数 |

| 組入銘柄数 | 10社(均等組入れ) |

| 信託報酬 | 年率0.77%程度 |

| 為替ヘッジ | なし一択 |

| 利用可能制度 | NISA・iDeCo等 |

FANG+とNASDAQ・S&P500との違いを比較

FANG+とNASDAQ100やS&P500は、いずれも米国株式市場を代表するインデックスですが、構成銘柄やリスク・リターンの特性に大きな違いがあります。

FANG+は10社のハイテク・グロース企業に集中投資するのに対し、NASDAQ100は主にテクノロジー企業を中心とした100社で、S&P500は米国を代表する大型株500社で構成されています。

FANG+は構成銘柄が少なく1社あたりの影響度が大きいため、ハイリスク・ハイリターン型のインデックスです。

- FANG+は10社集中型、NASDAQ100は100社、S&P500は500社

- FANG+はハイリスク・ハイリターン型

- NASDAQ100・S&P500は分散効果が高い

- FANG+は米国のハイテク企業で構成

- リターン・リスク特性が大きく異なる

NASDAQ100やS&P500は分散効果が高くリスクが抑えられる傾向があります。

過去10年間のリターンを見ると、FANG+はS&P500やNASDAQ100を大きく上回る成長を記録していますが、下落局面では値動きが激しくなる点に注意が必要です。

FANG+の今後の見通しを考える際は、他インデックスとの違いを理解して自分のリスク許容度や投資目的に合った選択をすることが重要です。

| インデックス名 | 構成銘柄数 | 主な特徴 |

|---|---|---|

| FANG+ | 10社 | ハイテク・グロース集中、ハイリスク・ハイリターン |

| NASDAQ100 | 100社 | テクノロジー中心、分散効果高い |

| S&P500 | 500社 | 米国大型株全体、安定成長型 |

FANG+の過去の株価推移とパフォーマンス

FANG+の過去の株価推移とパフォーマンスを振り返ることで、今後の見通しや投資判断の参考になります。

FANG+は2014年に指数が算出されて以降、米国のハイテク・グロース企業の成長を背景に、他の主要インデックスを大きく上回るリターンを記録してきました。

特に2020年以降のコロナ禍では、デジタル化やリモートワークの拡大やAI・クラウド需要の急増を受けて、FANG+構成銘柄の株価が急騰しました。

一方で、2022年には米国の金利上昇やインフレ懸念、地政学リスクの高まりを受けて大きな調整局面も経験しています。

過去のパフォーマンスを正しく理解して今後の見通しやリスク管理に役立てましょう。

これまでのチャートや価格変動の推移

FANG+指数のチャートを見ると、2014年の算出開始から2024年までの約10年間で指数は約20倍に成長しています。

特に2017年以降は、AI・クラウド・Eコマースの拡大を背景に急速な上昇トレンドを描きました。

2020年のコロナショックでは一時的に下落したものの、その後のデジタル化需要の爆発的増加で急反発し、2021年には過去最高値を更新しました。

- 2014年から2024年で指数は約20倍に成長

- 2017年以降はAI・クラウド需要で急上昇

- 2020年コロナショック後に急反発

- 2022年は金利上昇で大きく調整

- 2023年以降はAIブームで再上昇

2022年は米国の利上げやインフレ懸念で大きく調整しましたが、2023年以降はAIブームや半導体需要の回復で再び上昇基調に転じています。

このように、FANG+は長期的には圧倒的な成長を遂げている一方、短期的なボラティリティ(価格変動)が非常に大きい点が特徴です。

投資タイミングやリスク管理が重要となるため、過去のチャート推移をしっかり把握しておきましょう。

主要企業(アマゾン・アルファベットなど)の成長評価

FANG+の構成銘柄であるアマゾン・アルファベット(Google)・アップル・マイクロソフト・NVIDIAなどは、それぞれの分野で圧倒的な成長を遂げてきました。

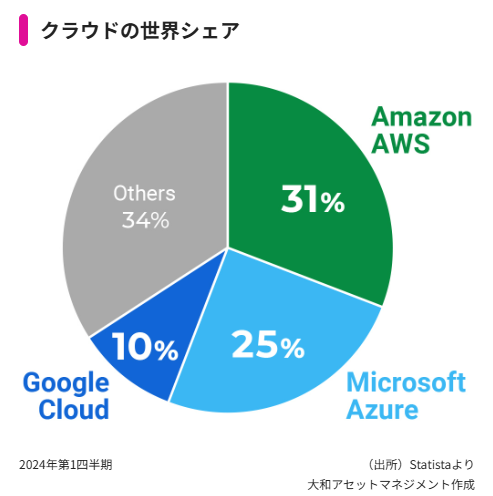

アマゾンはEコマースとクラウド(AWS)で世界トップ、アルファベットは検索・広告・AIで圧倒的なシェアを持ち、アップルはiPhoneやサービス事業で高収益を維持しています。

マイクロソフトはクラウド(Azure)とAI、NVIDIAは半導体やAIチップで急成長して業界をリードしています。

- アマゾンはEC・クラウドで世界トップ

- アルファベットは検索・広告・AIで圧倒的シェア

- アップルはiPhone・サービス事業で高収益

- マイクロソフトはクラウド・AIで急成長

- NVIDIAはAI半導体で業界を牽引

これらの企業は、今後もAI・クラウド・半導体・メタバースなど新分野での成長が期待されており、FANG+の今後の見通しを支える原動力となっています。

各社の成長性や業績動向を定期的にチェックすることが重要です。

FANG+ファンド・ETFの過去リターン、費用・手数料比較

FANG+に連動する主なファンドやETFの過去リターンを比較すると、他の米国株インデックスを大きく上回るパフォーマンスを記録しています。

たとえばiFreeNEXT FANG+インデックス(日本の投資信託)は、設定来で年率20%を超えるリターンを実現しており、NASDAQ100やS&P500を大きく上回っています。

- FANG+連動ファンドは年率20%超の高リターン

- NASDAQ100・S&P500を大きく上回る

- 信託報酬は0.77%程度とやや高め

- レバレッジ型も存在

- 費用・リターンを比較して選択が重要

一方で信託報酬(運用コスト)は年率0.77%程度と、S&P500連動型(0.1%前後)よりは高めですがアクティブファンドに比べれば低コストです。

費用や手数料やリターンの違いを理解し、自分の投資スタイルに合った商品を選ぶことが重要です。

FANG+今後の見通し:2025年以降の成長力と下落リスク分析

FANG+の今後の見通しを考える上で、2025年以降の成長力と下落リスクを多角的に分析することが重要です。

AI・クラウド・自動運転・メタバースなどの新技術分野での成長が期待される一方、米国の金利動向や規制強化や競争激化などのリスク要因も存在します。

FANG+構成銘柄の入れ替えや新興企業の台頭や地政学リスクや為替変動など、さまざまな外部要因が今後のパフォーマンスに影響を与える可能性があります。

ここからは、今後10年の市場予想やAI・テック分野の影響、構成銘柄入れ替えの可能性や成長シナリオと下落リスク要因について詳しく解説します。

FANG+の今後の見通しを正しく理解して勝ち残るための投資戦略を立てましょう。

今後10年の市場予想とAI・テック分野の影響

FANG+の今後10年の市場予想では、AI(人工知能)・クラウド・半導体・メタバースなどのテクノロジー分野が引き続き成長ドライバーとなると見込まれています。

特に生成AIや大規模言語モデルの普及により、Google(Alphabet)・Microsoft・Meta・Amazon・NVIDIAなどのFANG+構成銘柄は、今後も世界経済のデジタル化を牽引する存在となるでしょう。

出典:大和アセットマネジメント

しかし、AI開発競争の激化や規制強化やサイバーセキュリティリスクなど新たな課題も浮上しています。

- AI・クラウド・半導体分野が成長ドライバー

- FANG+構成銘柄は今後もデジタル化を牽引

- AI開発競争や規制強化が新たな課題

- 米国金利や地政学リスクも影響大

- 年平均10~20%成長が期待される

米国の金利動向や景気後退リスクや地政学的リスク(米中対立など)も、FANG+のパフォーマンスに大きな影響を与える可能性があります。

今後10年でFANG+構成銘柄の業績は年平均10~20%の成長が期待されており、S&P500やNASDAQ100を上回るリターンが見込まれています。

ただし、短期的な調整や下落リスクも想定して分散投資や長期積立を活用したリスク管理が重要です。

FANG+構成銘柄入れ替えの可能性と影響

FANG+指数は、年4回の定期見直しによって構成銘柄の入れ替えが行われる可能性があります。

AIや半導体やクラウド分野で新たなリーダー企業が台頭した場合、既存のFANG+構成銘柄が入れ替えられることも想定されます。

たとえば、AIスタートアップや新興半導体メーカーや次世代クラウド企業などが急成長すれば、FANG+の顔ぶれが変わる可能性も否定できません。

- FANG+は年4回の定期見直しで入れ替え可能性あり

- AI・半導体・クラウド新興企業の台頭に注目

- 入れ替えで指数の成長性・リスクが変化

- リバランス需要で一時的な株価変動も

- 定期的な構成銘柄チェックが重要

構成銘柄の入れ替えは指数の成長性やリスク特性に大きな影響を与えるため、定期的な見直し情報のチェックが重要です。

入れ替えによって一時的な株価変動やリバランス需要が発生することもあるため、投資家は柔軟な対応が求められます。

FANG+の今後の見通しを考える際は、構成銘柄の動向や新興企業の台頭にも注目しましょう。

成長シナリオと下落リスク要因(米国金利、規制、競争など)

FANG+の成長シナリオとしては、AI・クラウド・半導体・メタバースなどの新分野でのイノベーションが続く限り長期的な高成長が期待されます。

特に生成AIや半導体需要の拡大、デジタル広告市場の成長、EV・自動運転技術の進化がFANG+構成銘柄の業績を押し上げる要因となります。

下落リスク要因としては、米国の金利上昇や景気後退、独占禁止法やデータ規制などの政策リスク、AI開発競争の激化によるコスト増、米中対立や地政学リスクなどが挙げられます。

- AI・クラウド・半導体分野で高成長期待

- 米国金利上昇や景気後退が下落リスク

- 規制強化や独禁法リスクも要注意

- 新興企業の台頭による競争激化

- 分散投資・リバランスでリスク管理が重要

FANG+構成銘柄の業績悪化や新興企業の台頭による競争激化もリスク要因です。

投資家は成長シナリオと下落リスクの両面を意識し、分散投資や長期積立などのリスク管理を徹底することが重要です。

FANG+の今後の見通しを正しく把握して柔軟な投資戦略を立てましょう。

FANG+投資のメリットとリスクを徹底評価

FANG+投資には、圧倒的な成長力や世界的なイノベーション企業への分散投資という大きなメリットがあります。

一方で、ハイリスク・ハイリターン型であることや短期的な値動きの大きさ、規制・競争リスクなどのデメリットも存在します。

ここからは、FANG+をおすすめできる人・できない人の特徴、分散投資や長期積立の効果、ほったらかし投資の賛否や口コミなど、実際の投資判断に役立つ情報を徹底的に解説します。

FANG+の今後の見通しを踏まえて自分に合った投資スタイルを見極めましょう。

FANG+をおすすめできる人・おすすめしない人の特徴

FANG+投資は、成長性の高い米国のハイテク企業に集中投資できる点が魅力ですが、リスク許容度や投資スタイルによって向き不向きがあります。

おすすめできる人は、長期的な資産形成を目指し短期的な値動きに一喜一憂しない方や、AI・テクノロジー分野の成長を信じている方です。

短期的な下落や調整局面で精神的に不安を感じやすい方や、安定した配当や低リスクを重視する方には向いていません。

- 長期的な資産形成を目指す人におすすめ

- AI・テクノロジー分野の成長を信じる人向き

- 短期的な値動きに強い精神力が必要

- 安定配当や低リスク重視の人には不向き

- 分散効果を重視する場合は他インデックス併用推奨

FANG+は10社に集中しているため、分散効果を重視する方は他のインデックスとの併用が推奨されます。

自分のリスク許容度や投資目的を明確にし、FANG+の今後の見通しを踏まえて判断しましょう。

分散投資・長期積立で得られる効果とリスク回避法

FANG+はハイリスク・ハイリターン型のインデックスですが、分散投資や長期積立を活用することでリスクを抑えつつ成長の恩恵を受けることが可能です。

例えば、S&P500や全世界株式インデックス(オルカン)と組み合わせることで、特定セクターへの依存度を下げて景気変動や規制リスクに備えることができます。

新NISA制度を活用して毎月一定額を積み立てる「ドルコスト平均法」を活用すれば、価格変動リスクを平準化し長期的な資産形成に有利です。

- 分散投資で特定セクター依存を回避

- 長期積立で価格変動リスクを平準化

- リバランスでリスク集中を防止

- 他インデックスとの組み合わせが有効

- FANG+の成長と安定性を両立可能

リバランス(資産配分の見直し)を定期的に行うことで、過度なリスク集中を防ぎ安定したリターンを目指せます。

新NISAやiDeCoに対応している証券会社の口座開設方法は別ページで解説しているので参考にしてください。

▼SBI証券口座の開設方法はこちらからどうぞ▼

▼楽天証券口座の開設方法はこちらからどうぞ▼

FANG+の今後の見通しを踏まえ、分散投資・長期積立・リバランスを組み合わせた戦略が有効です。

FANG+ほったらかし投資の賛否—掲示板や口コミも紹介

FANG+のほったらかし投資(長期積立・放置)は、SNSや掲示板でも賛否が分かれています。

賛成派は「長期で見ればFANG+が最も成長する可能性が高い」「AIやテクノロジーの進化を信じている」といった意見が多く、実際に数年で資産が2倍以上になったという口コミも見られます。

反対派は「短期的な下落で精神的に耐えられない」「10社集中はリスクが高い」「米国金利や規制リスクが怖い」といった声が目立ちます。

- 長期で見れば高成長期待の声が多い

- 短期下落時の精神的負担が課題

- 10社集中リスクを懸念する意見も

- 利確・再投資や他インデックス併用派も増加

- 投資方針に応じて戦略を選択

「一度利確して下落時に再投資する」「他のインデックスと併用する」といった柔軟な戦略を取る投資家も増えています。

FANG+の今後の見通しを信じて長期保有するか、リスクを分散して運用するかは、個人の投資方針次第です。

FANG+の今後の見通しから『買い時』『やめとけ』と判断するポイント

FANG+の今後の見通しを踏まえ、実際に「買い時」や「やめとけ」と判断するためのポイントを整理します。

チャートやアナリスト予想、ランキング情報を活用した買い時シグナルの見極め方、投資信託・ETFの選び方や新NISA制度の活用法をまとめます。

そして「FANG+はやめとけ」とされるリスク事例や注意点について詳しく解説します。

FANG+投資で後悔しないために冷静な判断基準を持ちましょう。

FANG+買い時シグナルの見極め方—チャート・予想・ランキング活用

FANG+の「買い時」を見極めるには、複数の指標や情報を組み合わせて総合的に判断することが重要です。

チャート分析では過去のサポートラインやレジスタンスライン、移動平均線との乖離やRSI(相対力指数)などのテクニカル指標を活用しましょう。

アナリストの目標株価や業績予想、FANG+構成銘柄の決算発表内容も重要な判断材料となります。

- チャート分析でサポート・レジスタンスを確認

- アナリスト予想や決算内容をチェック

- 資金流入ランキングや純資産動向も参考

- 米国金利・為替・AIニュースを総合判断

- 下落局面での分散買い・積立投資が有効

資金流入ランキングや投資信託の純資産増減、SNSや掲示板での投資家のセンチメントも参考にできます。

米国金利や為替動向やAI・テック分野の最新ニュースもチェックし、短期的な下落局面や調整時に分散して買い増す戦略が有効です。

FANG+の今後の見通しを信じるなら、長期的な視点で積立投資を継続するのも一つの方法です。

投資信託と新NISA制度の活用方法

FANG+に投資する際は投資信託やETFの選び方が重要です。

日本国内では「iFreeNEXT FANG+インデックス」などが代表的で、信託報酬や純資産規模や運用実績などを比較しましょう。

レバレッジ型や為替リスクを取る商品もあり、リスク許容度や投資目的に応じて選択が必要です。

- 信託報酬・為替ヘッジ有無・純資産を比較

- レバレッジ型も選択肢

- 新NISAで利益非課税・長期積立に最適

- 新NISA・iDeCoも活用可能

- コスト・制度面も重視して選択

新NISA制度を活用すれば、FANG+連動ファンドへの投資で得た利益が非課税となり長期積立にも最適です。

iDeCoでもFANG+関連商品を選べる場合があるので非課税枠を最大限活用しましょう。

FANG+の今後の見通しを信じて長期運用するなら、コストや制度面も重視して商品選びを行うことが大切です。

FANG+やめとけとされるリスク事例・注意点

FANG+投資には「やめとけ」とされるリスクや注意点も存在します。

10社集中型のため、特定企業の業績悪化や規制強化が指数全体に大きな影響を与えるリスクがあります。

米国金利上昇や景気後退やAI開発競争の激化、米中対立などの外部要因による急落リスクも無視できません。

- 10社集中で特定企業リスクが大きい

- 米国金利・景気後退・規制強化に注意

- 短期的な値動きが激しく精神的負担大

- 為替リスクや信託報酬の高さも課題

- レバレッジ型商品のリスクも要確認

短期的な値動きが大きく精神的な負担が大きい点もデメリットです。

さらに、為替リスクや信託報酬の高さやレバレッジ型商品のリスクなども考慮が必要です。

FANG+の今後の見通しを過信せずリスク管理や分散投資を徹底しましょう。

他インデックス・米国株との比較とポートフォリオ戦略

FANG+の今後の見通しを最大限に活かすには、他の米国株インデックスやハイテクセクターETFとの比較、そして分散ポートフォリオ戦略の構築が不可欠です。

ここからは、FANG+と他ハイテクセクターETF・指数のパフォーマンス比較、FANG+を組み込んだ分散ポートフォリオ事例をまとめていきます。

レバレッジ型FANG+商品の特徴と注意点についても詳しく解説します。

FANG+を最大限に活かせる自分に合った最適な投資戦略を見つけましょう。

FANG+と他ハイテクセクターETF・指数のパフォーマンス比較

FANG+は他のハイテクセクターETFや米国株インデックスと比較して、過去10年で圧倒的なリターンを記録しています。

たとえば、S&P500やNASDAQ100と比べてFANG+は構成銘柄が10社に絞られているため、個々の企業の成長が指数全体に大きく反映されやすい特徴があります。

NASDAQ100やS&P500は分散効果が高くリスクが抑えられる傾向があります。

- FANG+は過去10年で圧倒的なリターン

- NASDAQ100・S&P500は分散効果が高い

- VGT・QQQなど他ハイテクETFも人気

- FANG+は10社集中でハイリスク・ハイリターン

- リスク許容度に応じて商品選択が重要

VGT(バンガード・米国情報技術セクターETF)やQQQ(インベスコQQQトラスト)などのハイテクETFも人気ですが、FANG+はより集中投資型でハイリスク・ハイリターンを狙う投資家向きです。

パフォーマンス比較を通じて自分のリスク許容度や投資目的に合った商品を選びましょう。

| インデックス/ETF | 過去10年リターン(年率) | 構成銘柄数 |

|---|---|---|

| FANG+ | 約22% | 10社 |

| NASDAQ100(QQQ) | 約18% | 100社 |

| S&P500 | 約15% | 500社 |

FANG+を組み込んだ分散ポートフォリオ事例

FANG+の今後の見通しを活かしつつリスクを抑えるには、他のインデックスや資産クラスと組み合わせた分散ポートフォリオが有効です。

たとえば、FANG+を全体の20~30%程度に抑えて残りをS&P500や全世界株式(オルカン)などに分散することで、特定セクターへの依存度を下げつつ成長の恩恵を享受できます。

- FANG+比率は20~30%程度が目安

- 残りはS&P500・全世界株式・債券などに分散

- 定期的なリバランスでリスク管理

- 成長と安定性のバランスを重視

- 自分の投資目的に合わせて調整

定期的なリバランスを行うことで、FANG+の値動きによるポートフォリオの偏りを修正し、安定した資産運用が可能です。

自分のリスク許容度や投資目的に合わせて、FANG+の比率や他資産との組み合わせを調整しましょう。

レバレッジ型FANG+商品の特徴と注意点

FANG+のレバレッジ型商品は、指数の値動きの2倍のリターンを狙える一方でリスクも非常に高くなります。

短期的な値動きに敏感で、相場が逆方向に動いた場合は元本割れや大きな損失を被るリスクがあります。

- 指数の2倍・3倍の値動きを狙える

- 短期売買・トレード向きで長期保有は非推奨

- 元本割れや大損リスクが高い

- 手数料・経費率が高め

- リスク管理と余剰資金での運用が必須

レバレッジ型は長期保有に向かず短期売買やトレード向きの商品です。

手数料や経費率も高めに設定されていることが多くコスト面にも注意が必要です。

FANG+の今後の見通しを信じてレバレッジ型に投資する場合は、リスク管理を徹底して余剰資金での短期運用に限定しましょう。

【登録・準備編】ハピタスの始め方と会員登録の流れ

ハピタスに会員登録がまだの人は、まずは無料会員登録を済ませてしまいましょう。

ハピタス登録はメールアドレスと電話番号さえあれば1分で完了します。

電話番号がなくても会員登録をすることはできますが、そのままではハピタスで貯めたポイントを交換できなくなっています。

ハピタスに登録する手順は以下の通りです。

- ハピタス登録の紹介リンクを押す

- メールアドレスを入力:Gmailなどのフリーメールがおすすめ

- パスワードを入力:半角英数字を使用して8文字以上で入力

- ニックネームを入力:半角英数字20文字以内で入力

- 個人情報を入力:自身の正確な情報を入力

- メールアドレス認証:ハピタスに登録するために必要

- 秘密の質問設定:貯めたポイントを交換するために必要

- 電話番号認証:貯めたポイントを交換するために必要

- 登録完了

まずはパソコンかスマホで以下の登録バナーを押しましょう。

▼ハピタス新規登録はこちらからがお得▼

ざくざく

ざくざく

移動したハピタスサイトの会員登録ページにある『会員登録する』ボタンを押して、ハピタスの会員登録を済ませましょう。

QRコード読み取りで登録が完結することを紹介しているブログもありますが、ハピタスオリジナルの登録QRコードは存在しません。

▼ハピタス会員登録の詳しいやり方はこちら▼

ハピタスに登録するメリット

ハピタスを利用するメリットは以下の5つが挙げられます。

- ポイントが貯まりやすい

- 1ポイント1円で分かりやすい

- ポイント保証制度が充実している

- ポイント交換手数料が無料

- サイトが見やすく使いやすい

ハピタスの最大のメリットは、日常生活のさまざまな行動を通じてポイントを獲得できることです。

たとえば、普段利用しているショッピングサイトで買い物をするだけでポイントが貯まり、新たにサービスを始める際にもハピタス経由で登録すればポイントが獲得できます。

ハピタスを通じて効率的にポイントを獲得し、それを現金やギフト券などに交換して生活をより豊かにしていきましょう。

ハピタスに登録するデメリット

ハピタスを利用するデメリットは以下の5つが挙げられます。

- ポイント反映が遅い

- 会員ランクの昇格・維持が面倒

- コツコツ系コンテンツが少ない

- アプリ版ハピタスが使いにくい

- サイトページの読み込みが遅い

私自身がハピタスを実際に使ってみたデメリットなので、人によっては感じ方が違うと思います。

ハピタスは非常に便利なポイントサイトですが、全てのポイントサイトサービスと同様にいくつかのデメリットも存在します。

これからハピタスを始めてみようと思っている人は、メリットだけではなくデメリットも把握しておきましょう。

ハピタスの利用は計画的に行い、自分のライフスタイルに合った方法でポイントを獲得することをおすすめします。

ハピタスでポイントを貯める方法

ハピタスにはポイントを稼げるさまざまな広告が充実しています。

それらの広告を利用して、単発で1万ポイント貯めることは決して難しくはありません。

毎月1万ポイントを継続して貯めるにはハピタスのコンテンツをフル活用していく必要があります。

- ネットショッピング広告を利用する

- 無料体験系サービス広告を利用する

- リサイクル系広告を利用する

- クレジットカード発行・口座開設系広告を利用する

- 外食モニターコンテンツを利用する

- 友達紹介コンテンツを利用する

ポイ活で貯めたポイントは手数料無料で現金や電子マネーなどに交換することができます。

まとめ:FANG+今後の見通しと勝ち残り戦略

- FANG+はAI・テック分野の成長で今後も高成長期待

- 米国金利・規制・競争など下落リスクも要注意

- 分散投資・長期積立・リバランスが勝ち残り戦略の鍵

- 買い時・やめとけの判断は多角的な情報で冷静に

- 自分のリスク許容度・投資目的に合った戦略を選択

FANG+の今後の見通しは、AI・クラウド・半導体などの成長分野を背景に、2025年以降も高い成長が期待されます。

米国金利や規制強化や競争激化や地政学リスクなどの下落要因も存在し、短期的な値動きには注意が必要です。

分散投資や長期積立やリバランスを活用し、リスク管理を徹底することが勝ち残り戦略の鍵となります。

FANG+の今後の見通しを信じるなら、冷静な判断と柔軟な戦略で資産形成を目指しましょう。

▼ハピタス新規登録はこちらからがお得▼

▼ハピタスの証券広告特集▼