FANG+の危険性が気になる人は「暴落したら取り返しがつかないのでは?」という不安を持っているのではないでしょうか。

しかしFANG+は、米国の超大型テック中心に投資でき、上昇局面では強いリターンが出やすいのも事実です。

このページでは、FANG+の危険性を値動き・集中投資・コスト・指数の歴史・為替と金利の5つの視点で整理します。

さらに、ほったらかし投資が危険になりやすい場面と損しにくい立ち回りも具体的に説明します。

「FANG+に投資していい人/やめた方がいい人」を判断できるよう解説していくので参考にしてください。

ざくざく

ざくざく

▼ハピタス新規登録はこちらからがお得▼

▼ハピタスの証券広告特集▼

FANG+とは?指数の構成と対象銘柄

FANG+は、米国を中心とした「巨大テック企業10社」に集中投資する株価指数です。

一般的なS&P500のように500社へ広く分散する指数とは違い、少数精鋭で成長力を取りにいく設計になっています。

そのため、上がるときは強い一方で下がるときも大きく下がりやすい特徴があります。

FANG+の危険性を考えるには、まず指数が何でできているかどうやって比率が決まるかを知ることが重要です。

FANG+は名前の印象から4社(Facebook/Apple/Netflix/Google)だけと思われがちですが実際は10社で構成されます。

ざくざく

ざくざく

指数は固定ではなく定期的に入れ替えや比率調整が行われるため、今の勝ち組10社に乗る仕組みになっています。

FANG+指数の基本データと算出方法

FANG+指数はNYSE FANG+ Indexとして知られ、米国の代表的な成長企業10社で構成されます。

算出方法の大きな特徴は、時価総額だけで比率が決まるのではなく特定銘柄に偏りすぎないよう調整が入る点です。

一般に時価総額加重だけだと巨大企業が指数の大半を占めてしまい、実質的に数社の値動きに依存する形なります。

- FANG+は10銘柄集中で指数の性格としてハイリスク寄り

- 比率調整はあるが分散型指数ほどの安定感は期待しにくい

- 指数の歴史が長い指数より下落耐性の検証材料が少ない

- 連動商品は指数だけでなく商品コストも見て選ぶ必要がある

- 仕組みを理解すると危険性の正体が値動きの大きさだと分かる

FANG+は「10社に集中しつつも1社の影響が強すぎないようにする」考え方が入っています。

ただし、銘柄数が10しかない時点でS&P500やNASDAQ100より分散効果は小さいです。

指数自体の歴史はS&P500ほど長くなく、長期の下落局面を何度も経験したデータが豊富とは言えません。

この「データの短さ」は、FANG+の危険性を考えるうえで見落とされがちなポイントです。

| 項目 | 内容(概要) |

|---|---|

| 指数名 | NYSE FANG+ Index |

| 銘柄数 | 10銘柄(少数集中) |

| 特徴 | 成長企業中心で比率が偏りすぎないよう調整が入る設計 |

| 投資手段 | 連動ETF・投資信託(例:FANG+連動型ファンド) |

| 注意点 | 分散効果は小さく下落時のブレが大きくなりやすい |

構成銘柄10社の事業セクターと成長ステージ

FANG+の中身は、テック企業を中心にネット広告・クラウド・EC・半導体・EVなど「デジタル経済の中心」にいる企業が多いです。

出典:大和アセットマネジメント

このため景気が良くて投資家が成長を買う局面では資金が集まりやすいです。

一方で、金利が上がる局面や規制強化や競争激化が起きると、同じ方向にまとめて売られる弱点もあります。

10社はすべて同じ成長ステージではありません。

- FANG+はテック中心で同じ材料で一斉に動きやすい

- 広告・半導体・消費など実はリスクの種類が違う事業が混ざる

- 成長ステージが違うため指数の値動きにクセが出る

- 金利上昇や規制強化は指数全体に同時に効きやすい

- 「中身の理解」が危険性の見落としを減らす

すでに巨大化して安定収益を持つ企業もあれば、投資負担が大きく利益がぶれてしまう企業もあります。

この「成長ステージの違い」は指数全体の値動きのクセを作ります。

たとえば、広告依存が強い企業は景気の影響を受けやすく、半導体は在庫循環で波が出やすいです。

つまりFANG+は「テックだから全部同じ」ではなく、似ているようで違うリスクが混ざっています。

| 分類 | 例(イメージ) | 景気・金利の影響 |

|---|---|---|

| 広告・プラットフォーム | 検索、SNS、動画 | 景気悪化で広告費が減ると弱くなりやすい |

| クラウド・ソフト | クラウド基盤、サブスク | 成長期待が高いほど金利上昇で評価が下がりやすい |

| EC・消費 | ネット通販、物流 | 消費の強弱とコスト(人件費・物流費)に左右されやすい |

| 半導体 | GPUなど | 需要の波が大きく、好不況で利益がぶれやすい |

| EV・次世代 | 電動化、エネルギー | 金利・補助金・競争で株価が大きく動きやすい |

インデックス投資の対象としてFANG+を選ぶメリット

FANG+のメリットは、少数の強い企業にまとめて投資できる点です。

個別株で10社を買うと売買の手間や管理が増えますが、指数連動商品なら1本で済みます。

成長企業は勝ち負けがはっきりしやすく、勝ち組に資金が集まると指数の上昇が加速しやすいです。

- FANG+は「成長を取りにいく」目的なら分かりやすい選択肢

- 個別株より手間が少なくテーマ投資として使いやすい

- 入れ替えがある点は個別株より合理的な面がある

- 上昇の強さは下落の大きさとセット

- コア資産ではなくサテライト(補助)としての位置づけが無難

AI・クラウド・広告・半導体など今後も伸びやすい分野の比率が高いのも魅力で、指数は定期的に見直されるため環境変化で弱くなった銘柄が入れ替え対象になる可能性があります。

これは「ずっと同じ会社を持ち続ける個別株」と比べたときの利点ですが、メリットはそのまま危険性の裏返しでもあります。

強い企業に集中するからこそ、相場が逆回転したときの下落も大きくなります。

| メリット | 内容 | 注意点(裏返しのリスク) |

|---|---|---|

| 成長分野に集中 | AI・クラウド・半導体などの比率が高い | 金利上昇や規制で一斉に売られやすい |

| 1本で投資できる | 個別株10社を管理しなくてよい | 指数の値動きが大きく精神的負担が増えやすい |

| 入れ替えがある | 環境変化に合わせて構成が変わる可能性 | 入れ替えのタイミングで成績がぶれることもある |

| 上昇局面で強い | 資金が集中すると伸びやすい | 下落局面では逆に下げが深くなりやすい |

FANG+の危険性を測る5つのリスク視点と市場への影響

「FANG+は危険」と言われる理由は、単に値動きが大きいからだけではありません。

FANG+の危険性は、複数のリスクが同時に起きたときに一気に表面化します。

たとえば、金利上昇でグロース株が売られると同時に円高で日本円ベースの成績が悪化し、さらに信託報酬が効いてくるという形です。

FANG+連動商品はS&P500連動商品よりコストが高めになりやすく長期では差が出ます。

さらに、指数の歴史が比較的短いことから超長期の危機局面での検証がしにくい面もあります。

ここからは、読者が一番知りたい「危険性の正体」を5つに分けて解説するので、許容できるリスクかを判断してください。

値動きが大き過ぎるボラティリティリスク

FANG+の一番分かりやすい危険性は値動きが大きいことです。

上がるときは気持ちよく増えますが、下がるときは短期間で大きく減ります。

この「下がり方」がきついと、長期投資のつもりで保有していても途中で売ってしまい、損が確定しやすくなります。

- FANG+は短期の上下が大きく精神的にきつくなりやすい

- 下落時に売ってしまうと危険性が「現実の損失」になる

- 10銘柄なので1社の急落が指数に直撃しやすい

- 金利や景気で「評価」が変わると下げが加速しやすい

- 買う前に「何%下落まで耐えるか」を決めるのが重要

特に相場全体が不安定なときは成長株が真っ先に売られやすいです。

成長株は将来の利益への期待で買われているため、金利上昇や景気悪化で期待がしぼむと評価が下がりやすいからです。

FANG+は10銘柄しかないので1社の急落が指数全体に強く出ます。

「分散しているから安心」という感覚で買うと想定より大きなブレに驚く可能性があるため、何%下がったら耐えられないかを数字で考えることが大切です。

| リスク要因 | 起きやすい場面 | 投資家への影響 |

|---|---|---|

| 高ボラティリティ | 金利上昇、景気不安、決算悪化 | 短期で含み損が増え狼狽売りしやすい |

| 少数銘柄 | 特定企業の悪材料 | 指数全体が一緒に下がりやすい |

| 成長株の評価変化 | PERなどの評価が見直される局面 | 業績が悪くなくても株価が下がることがある |

集中投資ゆえのセクター偏重と全体市場への影響

FANG+は分散投資ではなく集中投資に近い指数であるため、セクター(業種)の偏りが強くなりやすいです。

テック・通信・消費関連などデジタル経済に近い企業が多いので、同じニュースで同じ方向に動く傾向があります。

たとえば、米国で巨大ITへの規制が強まる、AI投資が過熱しすぎたと見られる、広告市場が冷える、という材料が出るとまとめて売られます。

- FANG+はセクター偏重が強く分散効果は小さい

- 規制・景気・テーマ失速で「まとめて下がる」リスクがある

- 人気化すると上がりやすいが反動も大きくなりやすい

- コア資産をFANG+だけにするのは危険度が上がる

- 他資産(債券・全世界株など)と組み合わせる発想が重要

逆に、景気が良くてリスクを取る相場では資金が集中して上がりやすいです。

この「良いときは強いが悪いときはまとめて弱い」という性格が、FANG+の危険性の中心と言えるでしょう。

FANG+が人気化すると、同じ銘柄に資金が集まり相場全体でもテック偏重が進むことがあります。

その反動で資金が抜けるときは下落が急になりやすい点も意識が必要かもしれません。

| 偏りの種類 | 具体例 | 起きること |

|---|---|---|

| 業種の偏り | テック・ネット・半導体中心 | 同じ材料で一斉に上げ下げしやすい |

| テーマの偏り | AI・クラウド・広告 | テーマが失速すると指数全体が弱くなる |

| 人気の偏り | 資金が集中しやすい | 資金流出時に下落が速くなることがある |

手数料が高いETF・投資信託のコストリスク

FANG+連動商品で見落としやすいのがコスト面です。

S&P500連動の低コスト投信は信託報酬がかなり低い商品もありますが、FANG+はテーマ型・集中型のため相対的に高めになりやすいです。

コストは毎年じわじわ引かれるので長期では差が大きくなり、指数が横ばいの期間が長いとコスト負けしかねません。

- FANG+は低コスト指数よりコスト面で不利になる

- 横ばい相場ではコスト負けが目立つ

- ETFはスプレッドや売買手数料も含めて考える

- 為替ヘッジはリスクを下げるがコストが増える場合がある

- 買う前に「実質コスト」を必ず確認する

ETFの場合は、信託報酬だけでなく売買手数料やスプレッド(買値と売値の差)も実質コストになります。

投資信託の場合は、信託報酬に加えて商品によっては実質コストが上乗せされます。

為替ヘッジ型を選ぶと、ヘッジコストがかかり金利差が大きい局面では負担が増えることがあります。

「危険性=暴落」だけでなく「気づかない損=コスト」も現実的なリスクと言えるのではないでしょうか。

| コストの種類 | 主に該当する商品 | 注意点 |

|---|---|---|

| 信託報酬 | 投資信託・ETF | 低コスト指数より不利になりやすい |

| 売買手数料 | ETF | 頻繁に売買すると負担が増える |

| スプレッド | ETF | 流動性が低い時間帯は不利になる |

| 為替ヘッジコスト | 為替ヘッジ型商品 | 金利差が大きいとコストが重くなる |

過去データが少ない指数の下落耐性

FANG+は有名ですが、S&P500のように何十年も同じ形で検証できる指数ではありません。

指数の歴史が短いと超長期の危機(高インフレ・長期不況・戦争級ショックなど)でどう動くかをデータで確かめにくいです。

もちろん、構成銘柄の多くは上場から長い企業もありますが「指数としての運用ルール」で見たときの検証は別問題です。

テック中心の指数は時代の追い風があるときは強いですが、逆風のときは長く低迷する可能性もあります。

- 指数の歴史が短いほど最悪ケースの想定が難しい

- テック逆風の長期低迷が起きても不思議ではない

- 過去の高リターンだけで判断すると危険性を見誤る

- 資産配分を小さめにして分散先を持つのが現実的

- 積立とリバランスで「買う時期の偏り」を減らす

過去に強かったから未来も強いとは限りません。

特にAIブームのように期待が先行している局面では、期待がはがれたときの下落が大きくなりやすいです。

データが少ない指数ほど「最悪ケース」を想定して資金配分を小さめにするのが安全で、危険性を下げるにはFANG+だけで資産形成をしないことが重要になります。

| 論点 | データが少ないと困ること | 対策 |

|---|---|---|

| 長期検証 | 超長期の危機での動きが読みにくい | 資産配分を抑え、分散先を用意する |

| 相場環境の偏り | テック追い風の時期に成績が偏る可能性 | 他指数(全世界株など)と併用する |

| 期待先行 | テーマが冷めると下落が大きくなる | 積立・リバランスで買い時を分散する |

為替と米国金利が株価に与える影響

日本の投資家がFANG+に投資するとき、株価だけでなく為替の影響も受けます。

円安なら円ベースの成績は押し上げられますが、円高になると株価が上がっても利益が減ることがあります。

つまり、米国株の値動きに「為替の上げ下げ」が上乗せされブレが大きくなりやすいです。

- 日本の投資家は「株価+為替」の二重の値動きを受ける

- FANG+は米国金利上昇に弱くなりやすい

- 円高が重なると下落が体感以上にきつくなることがある

- 為替ヘッジは万能ではなくコスト増のデメリットがある

- 為替込みで資産配分と積立方針を決めるのが安全

さらに重要なのが米国金利で、金利が上がると将来の利益を期待して買われる成長株は評価が下がりやすく、株価が下がりやすい傾向があります。

FANG+は成長株のかたまりなので金利の影響を受けやすい側です。

金利上昇局面ではドル高になりやすいこともあり、株安とドル高が同時に起きる場合もあれば、逆に株安と円高が重なってダメージが大きくなる場合もあります。

為替ヘッジで抑える方法もありますが、ヘッジコストが増える点は理解が必要になってくるのではないでしょうか。

| 要因 | 起きること | FANG+への影響 |

|---|---|---|

| 円高 | ドル資産の円換算が目減り | 株価が同じでも円ベース成績が悪化しやすい |

| 円安 | ドル資産の円換算が増える | 株価が横ばいでも円ベース成績が良く見えやすい |

| 米国金利上昇 | 成長株の評価が下がりやすい | 指数全体が下がりやすい |

| 為替ヘッジ | 為替変動を抑える | リスクは減るがコストが増える場合がある |

FANG+ほったらかし投資の危険性と損しない立ち回り

FANG+は長期で成長が期待できる一方で「何も考えずに放置」すると危険性が上がるタイプの指数です。

上がるときはFANG+の比率が膨らみ、気づいたら自身の資産の大半がFANG+になっていた、ということが起きます。

その状態で暴落が来るとポートフォリオ全体が大きく傷つき、怖くなって積立を止めたり底に近いところで売ったりしやすいです。

つまり、ほったらかしは「上がりすぎの放置」と「下がったときの感情売り」を招いてしまいがち。

ここからは、暴落時の考え方・リバランス・損切りルールの作り方を解説していきます。

リーマン級下落時の過去株価推移シミュレーション

リーマン級の下落を考えるときは「何%下がるか」と「戻るまで何年かかるか」を分けて考えるのが大切です。

FANG+は指数としての歴史が長くないため、リーマンショック当時の指数データそのものを同じルールで追うのは難しい面があります。

ただし、FANG+の性格は「成長株集中」であり、危機時には大きく下がりやすいと想定するのが現実的です。

- 大きく下がるほど元に戻すのに必要な上昇率が急増する

- FANG+は性格上危機時の下落が深くなる前提で考えるべき

- 暴落時に売ると回復の恩恵を受けにくい

- 積立を続けられるかが回復後の結果を左右する

- 最悪ケースを数字で想定しておくと行動が安定する

たとえば100万円が50%下がると50万円になり、元に戻すには100%の上昇が必要です。

この「戻すのに必要な上昇率」が下落の怖さの本質で、下落中に積立を続けられるかどうかで回復後の結果は大きく変わります。

最悪ケースを先に見ておくと暴落時にパニックになりにくくなるかもしれません。

| 下落率 | 100万円が減った後 | 元に戻すのに必要な上昇率 |

|---|---|---|

| -30% | 70万円 | 約+42.9% |

| -40% | 60万円 | 約+66.7% |

| -50% | 50万円 | +100% |

| -60% | 40万円 | +150% |

定期リバランスと逆張り売買でリスクを抑える方法

リバランスとは、資産配分が崩れたら元に戻す作業です。

FANG+は上がるときに比率が膨らみやすいのでリバランスは特に相性が良いです。

たとえば「株式の中でFANG+は20%まで」と決めておけば、上がりすぎた分を売って利益確定し他の資産に回せます。

- FANG+はリバランスでリスクを下げやすい

- 上がりすぎを放置しないことが暴落対策になる

- 逆張りは有効だがやりすぎは危険

- 頻度を決めた定期リバランスが現実的で続けやすい

- 課税口座では税金も含めて設計する必要がある

これは結果的に「高いところで売る」動きになりやすく、暴落時のダメージを減らすことができます。

逆に下がったときは、決めた比率まで買い増すことで「安いところで買う」動きになりやすいです。

ただし逆張りはやりすぎると危険で、下落が長引くと買い増し資金が尽きたり精神的に耐えられなくなるかもしれません。

だからこそ、年1回や半年1回など頻度を決めた定期リバランスが現実的です。

| 方法 | やること | 期待できる効果 | 注意点 |

|---|---|---|---|

| 定期リバランス | 年1回などで比率を元に戻す | 上がりすぎを抑え下落耐性を上げる | 売買の手間・税金が発生する |

| 逆張り買い増し | 下落時に比率を戻すため買う | 平均購入単価を下げやすい | 下落が続くと資金・メンタルが厳しい |

| 積立 | 毎月一定額を買う | 買う時期を分散できる | 暴落時に止めると効果が薄れる |

FANG+は損切りルールを決めないと危険?

損切りは全員に必須ではありません。

ただしFANG+のように値動きが大きい商品は、損切りルールがないと「下落に耐えられず最悪のタイミングで売る」危険が増えます。

損切りをする目的は、損失を小さくすることだけではなく感情で動かないための安全装置を作ることです。

- 損切りは万能ではないがルールがないと感情売りの危険が増える

- 長期積立なら損切りより比率管理が合う人も多い

- 期限がある資金は撤退ラインを決めた方が安全

- 生活資金を入れるのは損切り以前に危険

- 買う前に「売る条件」を文章で決めると迷いにくい

長期の積立を前提にするなら下落時に売らない方が結果が良いケースも多いです。

つまり、損切りが必要かどうかは「投資の目的」と「資金の性格」で決まります。

生活防衛資金までFANG+に入れているなら、損切り以前の問題で資金配分が危険です。

余裕資金で10年以上の長期で持つなら、損切りよりも比率管理(リバランス)を徹底するほうが合う人もいます。

| タイプ | 損切りの考え方 | 向く人 | 注意点 |

|---|---|---|---|

| 長期積立型 | 基本は売らず比率管理を重視 | 下落に耐えられる人や余裕資金の人 | 比率が膨らみすぎない管理が必要 |

| 中期・目標額型 | 一定下落で撤退ルールを作る | 資金を守りたい人や期限がある人 | 損切り後に反発すると取り逃しが起きる |

| 短期売買型 | 損切り必須(ルール化) | トレード目的の人 | 売買コストと税金で不利になりやすい |

FANG+投資が向く人/向かない人診断

FANG+は「誰にでもおすすめ」できる投資先ではありません。

FANG+投資に向く人は、値動きの大きさを理解したうえで長期で成長を取りにいける人です。

FANG+投資に向かない人は、安定重視で下落に強いストレスを感じる人です。

投資の目的が「老後資金の土台作り」なのか「余裕資金でリターンを上乗せしたい」のかでも適性が変わります。

さらに、NISAで買うか課税口座で買うかでも立ち回りが変わり、ETF・投資信託のどれを選ぶかでコストや手間やリスクの出方も違います。

「危険性があるからゼロ」ではなく「危険性を理解して適量にする」発想が大切なのではないでしょうか。

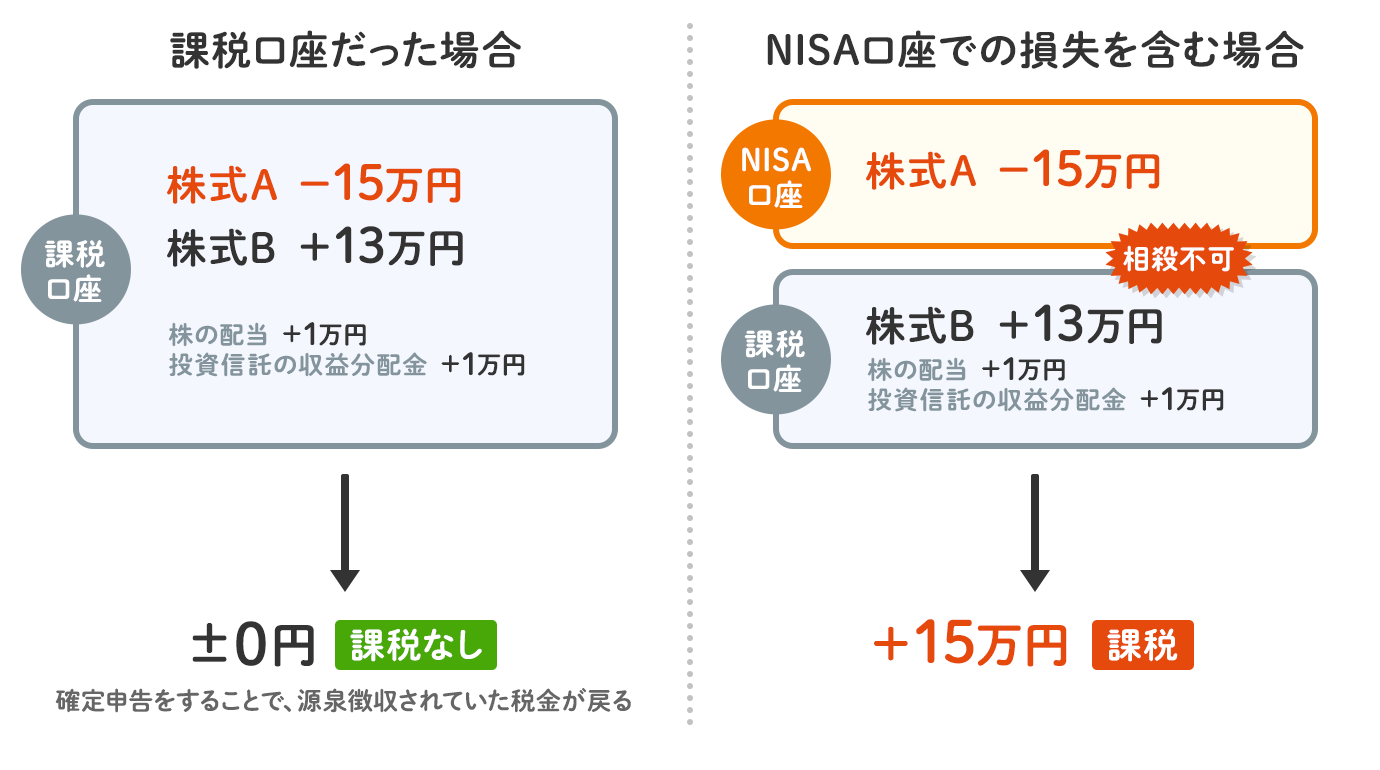

NISA口座でファンドを買うメリット・デメリット

NISAでFANG+連動ファンドを買うメリットは、売却益や分配金に税金がかからない点です。

値上がりが大きくなりやすい資産ほど非課税の恩恵は大きくなり、長期で持つ前提なら課税口座よりも資産が増える条件になります。

▼SBI証券口座の開設方法はこちらからどうぞ▼

▼楽天証券口座の開設方法はこちらからどうぞ▼

一方でデメリットは、NISA枠は有限でなので分散された商品(オルカンやS&P500)に使う選択肢もあることです。

- NISAは値上がり益が非課税なのでFANG+の上昇局面と相性が良い

- 下落時は損益通算できず税制面の救済がない

- NISA枠をFANG+に寄せすぎると資産全体が不安定になりやすい

- コアは分散型でFANG+は上乗せの位置づけが無難

- NISAで買うほど事前のルール作りが重要になる

FANG+は値動きが大きいので、NISA枠の中で比率が膨らみすぎると資産全体が不安定になります。

さらに、NISAは損益通算ができないため下落して損が出ても税金面で相殺できません。

出典:価格.com

上がれば強いですが下がったときの取り返し方は課税口座より不利な面もあります。

NISAで買うならコア資産を別に持ち、FANG+は上乗せ枠として扱うのが無難でしょう。

| 項目 | メリット | デメリット |

|---|---|---|

| 税金 | 利益が非課税で伸びやすい | 損益通算ができない |

| 枠の使い方 | 成長資産に使うと効果が大きい | 分散型商品に使う選択肢もあり迷う |

| 運用の難しさ | 長期なら複利が効きやすい | 値動きが大きく、比率管理が必要 |

ETF、投資信託、FANG個別株 3つの投資手段を比較

FANG+に投資する方法は大きく3つあり、指数連動の投資信託・指数連動のETF・構成銘柄を個別株で買う方法です。

投資信託は、積立がしやすく少額から自動で買えるのが強みです。

ETFは、市場で売買できリアルタイムで価格を見ながら取引できますが、売買の手間が増えます。

- 初心者は投資信託が始めやすく継続もしやすい

- ETFは自由度が高いが売買コストと手間が増える

- 個別株は上振れもあるが管理負担と判断ミスの危険が大きい

- 指数の入れ替えメリットを取りたいなら連動商品が合理的

- 自分の生活に合う「続けやすさ」で選ぶのが失敗しにくい

個別株は、コストを抑えられる場合もありますが、10社を管理する手間が大きく銘柄ごとのリスクも直撃します。

個別株は「指数の入れ替え」の恩恵がないため、弱くなった企業を自分で見極めて入れ替える必要があります。

投資初心者ほど、まずは投資信託で小さく始めて値動きに慣れてから考えるのが現実的です。

| 手段 | メリット | デメリット | 向く人 |

|---|---|---|---|

| 投資信託 | 積立しやすい・少額OK・手間が少ない | 信託報酬がかかる・約定が1日遅れる | 長期積立派 |

| ETF | リアルタイム売買・コストが比較的見えやすい | 売買手数料・スプレッド・積立の手間 | 短期売買派 |

| 個別株(10社) | 銘柄選別で上振れも狙える | 管理が大変・分散が弱い・入れ替え判断が必要 | 分析が好きな人 |

手数料・流動性・対象市場から見たおすすめしないケース

FANG+をおすすめしないケースははっきりしています。

値動きが大きい資産が苦手で、少しの下落でも眠れなくなる人には向きません。

投資の目的が「安定して増やすこと」で、下落をできるだけ避けたい人も不向きです。

- メンタル的に下落に耐えられない人にはおすすめしない

- 資産形成の土台(コア)をFANG+だけで作るのは危険度が高い

- コスト重視の人は低コスト指数の方が合いやすい

- 米国依存を避けたい人は地域分散を優先した方がよい

- おすすめしない本質は「商品」より「持ち方(比率)」にある

商品によっては手数料が高めで、長期で持つほどコストが効いてきます。

さらに、対象市場が米国中心なので米国の景気・規制・金利の影響を強く受けます。

「日本円で生活しているのに資産の大半が米国テックに偏る」状態は、リスクが高くなってしまいます。

おすすめしないのはFANG+そのものというより「比率が大きすぎる持ち方」だと考えると判断しやすいです。

| おすすめしないケース | 理由 | 代替案 |

|---|---|---|

| 下落に弱い(メンタル) | ボラティリティが大きく途中売りしやすい | 全世界株・バランス型 |

| コア資産を1本で作りたい | 10銘柄集中で土台として不安定 | S&P500・全世界株をコアに |

| コストに敏感 | 低コスト指数より不利になりやすい | 低コストインデックス中心 |

| 米国リスクを取りたくない | 米国金利・規制の影響が強い | 地域分散(全世界株) |

| ETFの流動性が不安 | スプレッドが広いと不利 | 投資信託で積立 |

FANG+の今後10年を占う:AI・クラウドなどテック事業の成長シナリオ

FANG+の将来を考えるとき、重要なのは「テックはもう終わりかそれとも次の成長があるか」です。

今後10年のテーマとしては、AI・クラウド・半導体・広告の高度化・物流の自動化などが中心になります。

これらは実体経済のコストを下げて生産性を上げる可能性があるため、長期では追い風になり得ます。

成長が期待されている分、株価に期待が織り込まれすぎると少しの失望で大きく下がる危険もあります。

規制や独占禁止やデータ保護など巨大企業ほど政治リスクも増え、競争相手が強くなれば利益率が下がり株価の評価も変わります。

つまり、未来は明るい可能性がある一方で一直線に上がる前提は危険だと言わざるを得ません。

AI革命とクラウド需要が指数リターンを押し上げる可能性

AI革命の本質は、ソフトが賢くなることで企業の仕事のやり方が変わる点にあります。

文章作成・画像生成・プログラム作成・カスタマー対応などが自動化されると、企業は人件費を抑えつつ売上を伸ばしやすくなります。

その土台になるのがクラウドで、AIを動かす計算資源やデータ保管が必要になります。

この流れが続けば、クラウド事業・広告の最適化・ECの効率化・半導体需要などが連鎖して伸びる可能性があります。

- AIとクラウドはFANG+にとって大きな追い風になり得る

- ただし投資負担が大きく短期の利益はぶれやすい

- 競争激化で利益率が下がると株価の評価が落ちる可能性がある

- 半導体は成長が大きい反面景気循環の波も大きい

- 期待だけでなく業績の裏付けを確認するのが安全

FANG+はこうした分野の中心企業が多いため追い風を受けやすいですが、AI投資は設備投資が大きく短期では利益が圧迫されることもあります。

AIが普及すると競争も激しくなり、価格競争で利益率が下がる可能性も否定できません。

期待だけで買うのではなく、売上と利益がついてきているかを定期的に確認する姿勢が大切です。

| 成長ドライバー | 伸びる理由 | リスク |

|---|---|---|

| AI導入 | 生産性向上・業務自動化 | 投資負担が大きく短期利益がぶれる |

| クラウド需要 | AI計算・データ保管が必要 | 競争激化で価格が下がる可能性 |

| 半導体需要 | AI向け計算が増える | 供給過剰や景気後退で波が出る |

| 広告の高度化 | AIで効率が上がりやすい | 規制や景気で広告費が減る |

アマゾン・アルファベットなど主要企業の今後の見通し

主要企業の見通しを考えるときは「何で稼いでいるか」を分解すると分かりやすいです。

アマゾンはECだけでなくクラウドや広告など複数の収益源を持ち、景気の影響を受けつつも成長余地があります。

アルファベットは検索広告が柱ですが、AIによる検索体験の変化がチャンスにもリスクにもなります。

- 主要企業は資金力がありAI投資を続けやすい強みがある

- 一方で規制・独禁法リスクは巨大企業ほど大きい

- 広告モデルは景気と規制の影響を受けやすい

- AIはチャンスだが既存の稼ぎ方を壊すリスクもある

- 企業の「稼ぎ方」を分解して見ると危険性を冷静に判断できる

検索の形が変われば広告の出し方も変わり、収益モデルが揺れる可能性があるからです。

一方で、AIを自社サービスに組み込めれば広告の効率が上がり、単価が上がる可能性もあります。

巨大企業は資金力があるためAI投資を続けやすいのが強みですが、独占に近い立場ほど規制の対象になり、罰金や事業制限が株価の重しになることがあります。

今後10年は「成長」と「規制・競争」の綱引きになりやすいと見ておくと、過度な期待を避けられます。

| 企業タイプ | 強み | 主な不安材料 |

|---|---|---|

| 複数事業型(例:EC+クラウド) | 収益源が分散しやすい | 投資負担・景気で消費が落ちる |

| 広告中心型(例:検索広告) | 高い利益率になりやすい | 景気悪化・規制・検索体験の変化 |

| プラットフォーム型 | 利用者が多いほど強い | 独禁法・データ保護など政治リスク |

今後期待できる新規銘柄組み入れと指数改定

FANG+は固定メンバーではなく、指数のルールに基づいて見直しが行われます。

この仕組みは、時代の変化に合わせて「強い企業」を取り込みやすい利点があります。

たとえば、AIや半導体や次世代プラットフォームで新しい勝ち組が出てくれば、将来的に組み入れ候補になる可能性があります。

一方で、入れ替えがあるということは指数が「常に最強」になる保証ではない点にも注意が必要です。

- 指数改定は時代の勝ち組を取り込みやすいメリットがある

- 入れ替えは後追いになりやすく万能ではない

- 構成が変わると指数のリスクの形も変わる

- 売買が増えるとコストや追随誤差が問題になる場合がある

- 将来期待より「今の構成と比率」で判断するのが安全

入れ替えは後追いになりがちで勢いが落ちた後に入れ替わることもあり得ます。

投資家としては、入れ替えがあるから安心と考えるのではなく、指数の性格が変わる可能性があると理解するのが大切です。

将来の組み入れ期待だけで買うのではなく、今の構成とリスクを基準に判断しましょう。

| ポイント | 良い面 | 注意点 |

|---|---|---|

| 指数改定 | 時代に合う企業を取り込みやすい | 後追いになり天井付近で入る可能性もある |

| 構成変化 | 新しい成長テーマに乗れる可能性 | 指数の性格が変わりリスクも変わる |

| 売買増加 | 弱い銘柄を外せる | コストや追随誤差に影響する場合がある |

【登録・準備編】ハピタスの始め方と会員登録の流れ

ハピタスに会員登録がまだの人は、まずは無料会員登録を済ませてしまいましょう。

ハピタス登録はメールアドレスと電話番号さえあれば1分で完了します。

電話番号がなくても会員登録をすることはできますが、そのままではハピタスで貯めたポイントを交換できなくなっています。

ハピタスに登録する手順は以下の通りです。

- ハピタス登録の紹介リンクを押す

- メールアドレスを入力:Gmailなどのフリーメールがおすすめ

- パスワードを入力:半角英数字を使用して8文字以上で入力

- ニックネームを入力:半角英数字20文字以内で入力

- 個人情報を入力:自身の正確な情報を入力

- メールアドレス認証:ハピタスに登録するために必要

- 秘密の質問設定:貯めたポイントを交換するために必要

- 電話番号認証:貯めたポイントを交換するために必要

- 登録完了

まずはパソコンかスマホで以下の登録バナーを押しましょう。

▼ハピタス新規登録はこちらからがお得▼

ざくざく

ざくざく

移動したハピタスサイトの会員登録ページにある『会員登録する』ボタンを押して、ハピタスの会員登録を済ませましょう。

QRコード読み取りで登録が完結することを紹介しているブログもありますが、ハピタスオリジナルの登録QRコードは存在しません。

▼ハピタス会員登録の詳しいやり方はこちら▼

ハピタスに登録するメリット

ハピタスを利用するメリットは以下の5つが挙げられます。

- ポイントが貯まりやすい

- 1ポイント1円で分かりやすい

- ポイント保証制度が充実している

- ポイント交換手数料が無料

- サイトが見やすく使いやすい

ハピタスの最大のメリットは、日常生活のさまざまな行動を通じてポイントを獲得できることです。

たとえば、普段利用しているショッピングサイトで買い物をするだけでポイントが貯まり、新たにサービスを始める際にもハピタス経由で登録すればポイントが獲得できます。

ハピタスを通じて効率的にポイントを獲得し、それを現金やギフト券などに交換して生活をより豊かにしていきましょう。

ハピタスに登録するデメリット

ハピタスを利用するデメリットは以下の5つが挙げられます。

- ポイント反映が遅い

- 会員ランクの昇格・維持が面倒

- コツコツ系コンテンツが少ない

- アプリ版ハピタスが使いにくい

- サイトページの読み込みが遅い

私自身がハピタスを実際に使ってみたデメリットなので、人によっては感じ方が違うと思います。

ハピタスは非常に便利なポイントサイトですが、全てのポイントサイトサービスと同様にいくつかのデメリットも存在します。

これからハピタスを始めてみようと思っている人は、メリットだけではなくデメリットも把握しておきましょう。

ハピタスの利用は計画的に行い、自分のライフスタイルに合った方法でポイントを獲得することをおすすめします。

ハピタスでポイントを貯める方法

ハピタスにはポイントを稼げるさまざまな広告が充実しています。

それらの広告を利用して、単発で1万ポイント貯めることは決して難しくはありません。

毎月1万ポイントを継続して貯めるにはハピタスのコンテンツをフル活用していく必要があります。

- ネットショッピング広告を利用する

- 無料体験系サービス広告を利用する

- リサイクル系広告を利用する

- クレジットカード発行・口座開設系広告を利用する

- 外食モニターコンテンツを利用する

- 友達紹介コンテンツを利用する

ポイ活で貯めたポイントは手数料無料で現金や電子マネーなどに交換することができます。

まとめ:FANG+の危険性を抑えつつリターンを狙うために必要なこと

- FANG+は10銘柄集中で値動きが大きく分散型指数より危険性が高い

- 危険性は「ボラティリティ・集中・コスト・データ不足・為替と金利」

- ほったらかしは比率の偏りを招くため定期リバランスが有効

- NISAは非課税メリットが大きいが枠の使い方と比率管理が重要

- コアは分散、FANG+は上乗せにしてルールを決めればリターンを狙いやすい

FANG+の危険性は、暴落が起きるかどうかよりも暴落が起きたときに自分が耐えられる設計になっているかで決まります。

10銘柄集中で値動きが大きい以上、分散型指数と同じ感覚で持つと失敗しやすいです。

だからこそ、コア資産は分散型(オルカンやS&P 500など)で固めて、FANG+は上乗せのサテライトとして比率を管理するのが現実的かもしれません。

コスト(信託報酬・スプレッド・ヘッジコスト)を軽視すると、長期でじわじわ損になります。

さらに、為替と米国金利の影響を受けるため、円ベースでの下落も想定しておく必要があります。

最終的には「自分の目的・期間・性格」に合うかどうかが答えです。

▼ハピタス新規登録はこちらからがお得▼

▼ハピタスの証券広告特集▼