「オルカン(全世界株式・オールカントリー)はもうオワコンなの?」と不安になって検索した人に向けて、結論と根拠を整理して今後10年の現実的な見通しと対策までをまとめました。

SNSや動画では「S&P500に負けた」「結局アメリカ」「新興国が足を引っ張る」など刺激的な言葉が増え、長期投資の前提が揺らぎやすくなっています。

オルカンは世界の株式市場全体を買う設計であり、短期の勝ち負けだけで価値が消える商品ではありません。

ただし、オルカンを「これだけ買えば絶対安心」「一生勝てる最適解」と誤解すると、期待とのズレが生まれてオワコンに見えやすいのも事実です。

このページでは、オルカンがオワコンと言われる5つの理由(やめた人の共通点)を分解し、どこが誤解でどこが注意点なのかを明確にします。

さらに、米国一強が続く場合・米国以外が伸びる場合・金利/インフレ/為替の影響という3論点で、今後10年の起こり得る現実を整理していくので参考にしてください。

ざくざく

ざくざく

▼ハピタス新規登録はこちらからがお得▼

▼ハピタスの証券広告特集▼

オルカンは本当にオワコン?今のニュースと結論

「オルカン=オワコン」という言い方は、主に短期の相対成績(S&P500に負けた年・局面)や、SNSでの煽りが増えたタイミングで拡散しやすい傾向があります。

特に2024〜2025年にかけては、米国大型株(いわゆるメガテック)主導の局面が目立ち、指数間の差が体感として大きくなりました。

ただし、オルカンは「世界の時価総額に連動する」設計であり、米国比率が高くなるのは市場構造の反映です。

ニュースやSNSの論調は、1年未満の成績や一部の切り取りで語られがちで、長期投資の評価軸(10年20年)とズレやすい点に注意が必要です。

結論として、オルカン自体が終わった商品というより「オルカン一択で万能」と思い込む運用が危険になり得るというのが現実に近い整理です。

ざくざく

ざくざく

ここからは、検索者の不安の正体・オワコンと言われる構造・危険なケース/問題ないケースを具体的に分けていきます。

「オルカン オワコン」で検索する人の不安

オルカンはオワコンというキーワードで検索する人の多くは「積立を続けて大丈夫か」「S&P500に乗り換えるべきか」「今売ったら損なのか」といった行動の判断に迷っています。

背景には①短期の含み損や伸び悩み②SNSでの断定口調(オワコン/情弱/終わり)③他人の成功談(S&P500で勝った)との比較が重なりやすい構造があります。

新NISAの普及で投資を始めた人ほど、投資歴が浅く「下落=失敗」「横ばい=間違い」と感じやすい傾向があります。

しかし、インデックス投資は退屈な期間を含むのが通常で短期の優劣は運の要素も大きいです。

- 不安の多くは「短期の比較」と「期待のズレ」から生まれる

- 投資歴が浅いほ下落を失敗と誤認しやすい

- 分散しても株式100%なら下落は普通に起こる

- SNSの断定は切り取りが多く判断を誤らせやすい

- 目的と期間を定めると続ける/変えるの判断がしやすい

不安の正体はオルカンの仕組みが悪いというより、期待していた値動き(右肩上がり)と現実(上下する)のギャップであることが多いです。

さらに「全世界=分散=安全」というイメージが先行すると、下落局面で想定以上にメンタルが揺れて「話が違う」と感じやすくなります。

まずは不安を商品への不信と運用設計のズレに分けて整理することが最短の解決策になるのではないでしょうか。

| 不安の種類 | よくある状況 | 対処の方向性 |

|---|---|---|

| 短期成績への不安 | 1年以内でS&P500に負けた/含み損 | 評価期間を10年以上に揃える |

| 分散=安全の誤解 | 下落して「分散なのに下がる」と感じる | 株式100%のリスクを再確認 |

| SNSの煽り | 断定口調で不安が増幅 | 一次情報・長期データで検証 |

| 目的不在 | 何のために投資しているか曖昧 | ゴール/期間/許容損失を定義 |

オワコンと言われる理由は“成績”より“期待とのズレ”にある

オルカンがオワコンと言われやすい最大の理由は、指数の設計と投資家の期待が噛み合っていないことです。

オルカンは「世界の時価総額に沿って買う」ため、米国が強ければ米国比率が上がり米国が弱ければ比率が下がる自動調整が起きます。

ところが、投資家側は「全世界=米国以外も均等に伸びる」「分散=下がりにくい」といったイメージを持ちやすく現実の値動きとズレます。

- オルカンは「世界平均」を取りに行く商品で常勝を約束されない

- 米国一強局面ではS&P500に見劣りしやすい

- 分散しても株式100%なら下落は避けられない

- 短期比較は期待とのズレを増幅させる

- 商品理解と評価期間の設定がオワコン感を減らす鍵

特に米国株が突出して強い局面では、S&P500の方が上がりやすくオルカンは相対的に見劣りしやすいです。

米国以外が強い局面ではオルカンが優位になり得ますが、その局面は来た後に気づくため短期目線だと評価されにくいのが難点です。

オルカンは「勝ち筋に集中する商品」ではなく「世界全体の平均を取りに行く商品」なので、常にトップを取ることを期待すると必ず不満が出ます。

オルカンの問題は成績そのものより、期待値の置き方(何を目指す商品か)にあるケースが多いと言えるかもしれません。

| 論点 | オルカンの実態 | 期待とのズレが起きる例 |

|---|---|---|

| 設計思想 | 世界時価総額に連動 | 「均等に分散」と誤解する |

| 目標 | 世界平均の獲得 | 「常にS&P500に勝つ」と期待 |

| リスク | 株式100%の価格変動 | 「分散=下がらない」と思う |

| 評価軸 | 長期(10年以上)向き | 年初来・1年で結論を出す |

オルカン一択が危険になり得るケースとそうでないケース

結論から言うと、オルカンはオワコンではありません。

ただし「オルカン一択」が危険になり得るのは、生活防衛資金が薄いのに株式100%で突っ込む、短期で使うお金まで投資する、下落時に売ってしまう性格なのにルールがない、といった運用設計の欠陥がある場合です。

目的が「最速で増やしたい」「S&P500に勝ちたい」など相対勝利に寄っている人は、オルカンの設計と目的がズレやすく途中でブレやすいです。

- オルカン自体はオワコンではなく設計ミスが危険を生む

- 短期資金・必須資金で株式100%は事故りやすい

- 相対勝利目的だとオルカンは不満が出やすい

- 長期・余裕資金・積立継続なら合理性が高い

- 重要なのは商品選びより「期間・配分・ルール」

一方で、老後資金など10〜20年単位の長期積立で淡々と続けられ世界経済の成長を取りに行く、という目的ならオルカンは合理的な選択肢です。

投資先を自分で選び続ける自信がない人にとって、時価総額連動で自動的に入れ替わる仕組みは大きなメリットになります。

重要なのは「オルカンか否か」ではなく①投資期間②リスク許容度③下落時の行動ルール④他資産(現金・債券等)との組み合わせです。

オルカンを万能薬として扱うのではなく、資産形成の土台として位置づけるとオワコン論に振り回されにくくなるのではないでしょうか。

| 区分 | オルカン一択が危険になり得る | オルカン一択でも問題になりにくい |

|---|---|---|

| 投資期間 | 数年以内に使う予定 | 10年以上の長期 |

| 資金性格 | 生活費・教育費など必須資金 | 余裕資金・老後資金 |

| メンタル | 下落で売りがち、ルールなし | 積立継続できる仕組みがある |

| 目的 | 相対勝利(S&P500に勝つ) | 世界成長の平均を取る |

オルカンがオワコンと言われる5つの理由【やめた人の共通点】

オルカンをやめた人の声を整理すると、理由は「オルカンの欠陥」というより、比較の仕方・期待値・下落時の行動に共通点があることが多いです。

特に多いのが、S&P500との短期比較で負けた時期だけを強調し「全世界なのに勝てない」と結論づけるパターンです。

米国比率の高さから「結局アメリカならS&P500でいい」と感じ、オルカンの保険料(分散コスト)を無駄と捉えるパターンもあります。

さらに、新興国や日本株の比率が低いとはいえ伸び悩む局面では「足を引っ張る」と見えやすく、心理的に手放しやすいです。

そして最も危険なのが、分散=安全と誤解してリスクを過小評価し、暴落で想定外の損失に耐えられず売ってしまうケースです。

ここからは、それぞれ5つの理由を1つずつ分解して、どこが誤解でどこが実務上の注意点なのかを具体的に解説します。

理由①:S&P500に負けた時期のパフォーマンスが目立つ

オルカンがオワコンと言われる最大の燃料は「S&P500に負けた」という分かりやすい比較です。

米国株が強い局面では米国集中のS&P500が上振れしやすく、オルカンは米国以外(欧州・日本・新興国など)の比率分だけ相対的に伸びが鈍く見えます。

この相対比較は、投資目的が「世界平均を取る」から「米国に勝つ/負けない」にすり替わる瞬間に強い不満を生みます。

年初来・1年・2年といった短期の切り取りは、為替や金利や特定セクターの偏りで結果が大きく変わるため長期の優劣を示しません。

- S&P500優位の局面ではオルカンが見劣りしやすい

- 短期比較は為替・金利・セクターで結果がブレる

- オルカンの価値は「世界の入れ替わり」への耐性

- 比較は目的と期間を揃えないと意味が薄い

- 情報の拡散構造が負けた瞬間を目立たせる

そもそもオルカンは「勝ち馬に乗り続ける」より「世界の勝ち馬が入れ替わっても取りこぼしにくい」ことに価値があります。

短期で負けた時期が目立つのはSNSで負けた瞬間が拡散されやすいからで、長期の検証は地味で拡散されにくいという情報構造も影響します。

対策はシンプルで、比較するなら期間を揃えて目的(老後資金など)に合う評価軸で見ることです。

「負けた時期がある=オワコン」ではなく、「何を目的にどの期間で評価するか」を先に決めるのが本質かもしれません。

| 比較の仕方 | 起きやすい誤解 | 改善策 |

|---|---|---|

| 年初来・1年で比較 | 短期の運を実力と誤認 | 10年以上の期間で確認 |

| S&P500だけを基準 | 目的が相対勝利に変質 | 目的(老後/教育)に合わせる |

| 上位投稿だけを見る | 負け局面だけが強調される | 一次データ・長期チャートで検証 |

理由②:米国株比率が高く「全世界でも結局アメリカ」と感じる

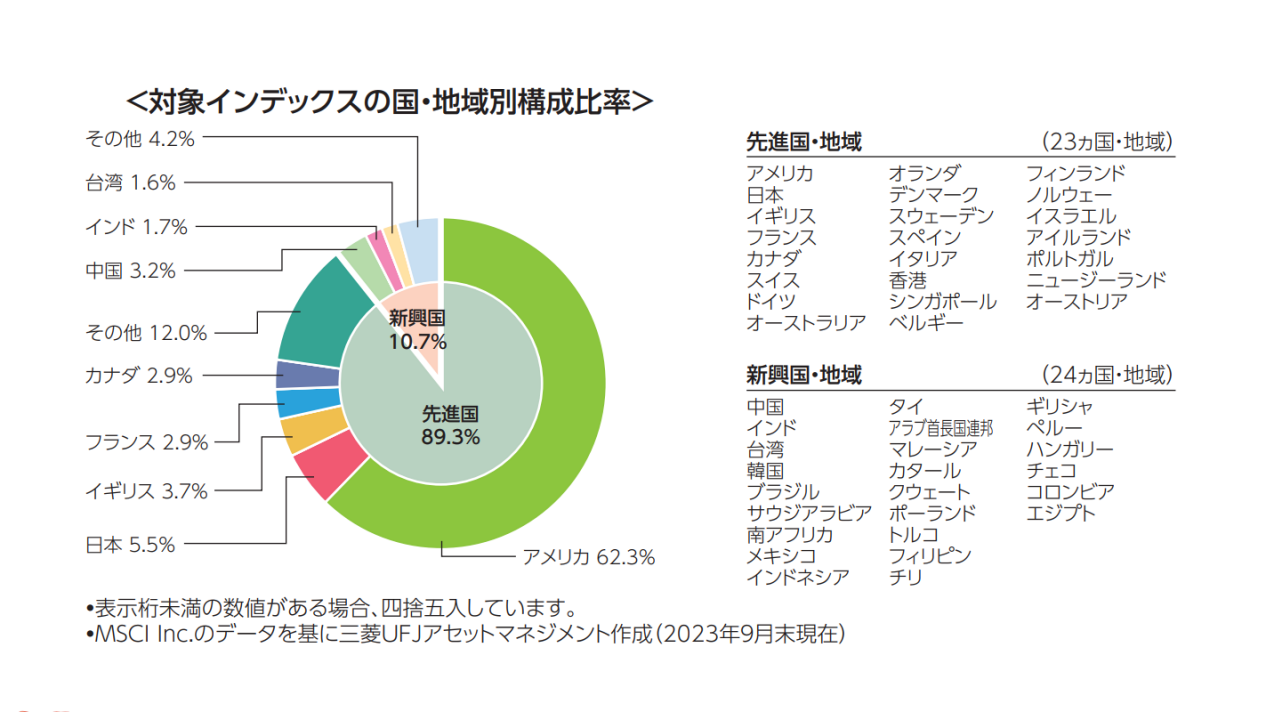

オルカンは全世界株式ですが実際の構成は時価総額に連動するため、米国比率が大きくなりやすいのが特徴です。

この点だけを見ると「それなら最初からS&P500でいいのでは」と感じ、オルカンの存在意義が薄く見えることがあります。

ただし、米国比率が高いのは商品が偏っているというより世界の株式市場の中心が米国にあるという現実の反映です。

重要なのはオルカンは米国が弱くなったときに自動的に比率が下がり、別の地域が伸びればそちらの比率が上がる点です。

- 米国比率が高いのは「世界の時価総額」の反映

- オルカンは将来の勝ち地域の入れ替わりに追随できる

- 短期の満足度は米国集中の方が高くなりやすい

- 米国集中を意図して選ぶかが判断の分かれ目

- 米国比率の高さは欠点ではなく仕様として理解する

つまり、今の米国比率の高さは「将来も米国が勝ち続ける」ことを保証するものではなく、現時点の市場評価を写しているに過ぎません。

一方で投資家の心理としては「米国が強い間はS&P500の方が気持ちいい」ため、短期の満足度でオルカンが負けやすいのも事実です。

ここでの対策は、米国集中を意図して選ぶのか世界分散を保険として持つのか、目的に応じて言語化することです。

言語化できると米国比率が高いことを欠点ではなく「設計上の仕様」として受け止めやすくなります。

| 論点 | オルカン | S&P500 |

|---|---|---|

| 米国比率 | 高い(時価総額連動で変動) | ほぼ米国100% |

| 地域の入れ替わり | 自動で反映される | 米国以外は反映されない |

| 狙い | 世界平均+分散 | 米国集中で上振れ狙い |

理由③:新興国・日本株が重荷に見える

オルカンには新興国や日本株も含まれるため、米国が強い局面では「足を引っ張っている」と感じられやすいです。

特に新興国は政治・通貨・規制などの不確実性が大きく、短期的にボラティリティが高いこともありネガティブに語られがちです。

日本株についても長期停滞のイメージが根強く「入っているだけで損」といった極端な意見が出やすい領域です。

しかし、分散投資の本質は「常に足を引っ張る資産を持つ」ことではなく「どこが勝つか分からない未来に備える」ことにあります。

- 新興国・日本株は米国一強局面で重荷に見えやすい

- 分散の価値は「未来の勝者が不明」な点にある

- 保険料(分散コスト)を無駄と感じると継続が難しい

- 不要と判断するなら外れたときの痛みも受容が必要

- 重荷に見える部分は逆転局面へのオプションでもある

過去を振り返っても勝者は固定ではなく、米国以外が相対的に強い期間は存在します(ただしいつ来るかが読めないのがポイント)。

オルカンはそうした局面が来たときに乗り換え不要で取り込める設計であり、これを保険料と捉えるか無駄と捉えるかで評価が分かれます。

もし「新興国は不要」と確信するなら、最初から先進国株式や米国株式に寄せる選択もありますが、その場合は外れたときの痛みも受け入れる必要があります。

重荷に見える部分は、未来の逆転シナリオへのオプションでもある、と理解すると判断がブレにくくなるでしょう。

| 要素 | 重荷に見える理由 | 分散としての意味 |

|---|---|---|

| 新興国 | 不確実性・通貨リスク・変動が大きい | 成長取り込み/地域分散のオプション |

| 日本株 | 停滞イメージ・米国に劣後しやすい局面 | 通貨・地域分散・局面転換の受け皿 |

| 米国以外全般 | 米国一強だと相対的に弱く見える | 米国が弱い局面のクッション |

理由④:暴落時に分散=安心を過信してリスクを取り違える

オルカンは分散されているため「安全」「暴落しにくい」と誤解されがちですが、株式100%である以上は世界同時株安の局面で普通に大きく下がります。

ここで起きるのが、分散=値下がりしないという誤認によるリスクの取り違えです。

本来の分散効果は、個別株の倒産リスクや特定国の壊滅的リスクを薄めることであり、株式市場全体の下落(システマティックリスク)を消すものではありません。

そのため、暴落が来たときに「こんなに下がるなら話が違う」となり、最悪のタイミングで売ってしまう人が出てきます。

- オルカンは分散されていても株式100%なので暴落は起こる

- 分散は個別・特定国リスクを薄めるが市場全体下落は消せない

- 想定外の下落が狼狽売りを生み、オワコン化(後悔)に直結

- 生活防衛資金と資産配分が最大の防御策

- 暴落前に「売らない条件」をルール化するのが重要

オルカン投資をやめた人の共通点として、下落前に自分が耐えられる下落幅を数値で想定していなかったケースが多いです。

狼狽売り対策としては、生活防衛資金を確保して株式比率を調整し、積立継続のマイルール(売らない条件)を事前に決めることです。

オルカンの分散は強力ですが、それは「長期で報われやすい構造」を作るものであり「短期の下落を無効化する魔法」ではありません。

分散の意味を正しく理解すると、暴落時の行動が安定してオルカン=オワコン論に引っ張られにくくなります。

| 誤解 | 実態 | 具体的な対策 |

|---|---|---|

| 分散=下がらない | 世界同時株安では下がる | 下落幅を想定し許容度を確認 |

| オルカン=低リスク | 株式100%は高リスク資産 | 現金・債券などと組み合わせる |

| 暴落は想定外 | 暴落は定期的に起こり得る | 売らないルールを事前に作る |

理由⑤:SNSの煽り・短期目線で売る

オルカンがオワコンと言われる最後の理由は商品性よりも情報環境です。

SNSや動画は強い言葉(オワコン・情弱・終わり)ほど伸びやすく、短期の成績や一部データの切り取りが拡散されやすい構造があります。

その結果、長期投資の基本である「航路を決めてノイズを無視して積立を続ける」が難しくなります。

- SNSは強い言葉ほど拡散され短期の切り取りが増える

- 長期投資は情報戦より行動の安定が重要

- 含み損時ほど煽りに反応して最悪の売買をしやすい

- 情報源の制限と評価頻度の低下が効果的

- 投資方針を文章化するとブレにくくなる

含み損や横ばいの時期に煽りを浴びると、合理性より感情が勝ってしまい「売却→乗り換え→不安→売却」というループに入りやすいです。

オルカン投資をやめた人の共通点は、投資方針が文章化されておらず判断基準がその日の空気になっていることです。

狼狽売り対策としては①見る情報源を絞る②評価頻度を下げる(毎日見ない)③売買ルールを固定するの3点が効果的です。

オルカンのようなインデックス投資は、情報収集で勝つゲームではなく行動を安定させた人が勝ちやすいゲームかもしれません。

| 情報行動 | 起きやすい失敗 | 改善策 |

|---|---|---|

| SNSを毎日見る | 感情売買・比較地獄 | 閲覧時間/アカウントを制限 |

| 短期成績で判断 | 高値掴み・安値売り | 評価は年1回などに固定 |

| 方針が曖昧 | その場の空気で売買 | 投資方針を文章化する |

今後10年の現実:オルカンの見通しを左右する3つの論点

今後10年のオルカンを考えるとき、重要なのは「オルカンが勝つか負けるか」ではなく、どんな環境でどんな値動きになりやすいかを理解することです。

オルカンは世界時価総額に連動するため、米国が強ければ米国寄りになり米国以外が強ければ自然に分散が効いてきます。

つまり、見通しを左右するのは①米国一強が続くか②米国以外が伸びる局面が来るか③金利・インフレ・為替がどう動くかの3点です。

この3点は誰にも正確に予測できませんが、シナリオ別に起こり得る結果を知っておくと短期のニュースでブレにくくなります。

今後10年は、金利水準・地政学・サプライチェーン再編など過去10年(低金利・米国グロース優位)と同じ前提が続くとは限りません。

ここからは、3つの論点をそれぞれ掘り下げてオルカンの中身がどう効くのかを具体的に整理します。

米国一強が続く場合:オルカンの中身と期待リターン

米国一強が続くシナリオではオルカンの米国比率は高止まりしやすく、値動きも米国株の影響を強く受けます。

S&P500が上振れしやすい一方で、オルカンは米国以外の比率分だけ相対的にリターンが抑えられる可能性があります。

ただし、オルカンも米国を大きく含むため米国株が伸びる局面“置いていかれる商品ではありません。

S&P500とオルカンの違いは、上振れの大きさ(集中のメリット)と米国が崩れたときのダメージ(集中のデメリット)のトレードオフです。

- 米国一強ならオルカンも伸びやすいがS&P500が上振れしやすい

- 差は「集中の上振れ」と「集中の崩れ」のトレードオフ

- 米国が強いほど割高感が意識され将来リターンは平準化し得る

- 相対勝利目的なら上乗せ(併用)を検討しやすい

- 単一シナリオへの全賭けは外れたときのダメージが大きい

米国一強が続くかどうかは、企業収益力・イノベーション・資本市場の厚み・人口動態・ドルの基軸性など複合要因で決まります。

一方で、米国株が強いほどバリュエーション(株価の割高感)が意識されやすく、将来リターンが平準化する可能性もあります。

このシナリオでの現実的な対策は、S&P500を上乗せするかオルカンのまま取りこぼしを許容して継続するかを目的と許容度で決めることです。

重要なのは米国一強が続く前提に全賭けせずに外れたときの耐性も残すことです。

| 項目 | 米国一強が続くときのオルカン | 注意点 |

|---|---|---|

| 値動き | 米国株の影響が大きい | 米国集中と誤認して過信しない |

| 相対成績 | S&P500に劣後しやすい | 目的が相対勝利だと不満が出る |

| リスク | 米国ショックの影響も受ける | 集中よりは緩和される可能性 |

カントリー分散が効く場合:米国以外が伸びるシナリオ

米国以外が相対的に伸びるシナリオではオルカンの強みが出やすくなります。

例えば、米国の成長が鈍化する一方で欧州・日本・新興国の企業収益が改善したり、資源国や製造業中心の地域が評価される局面が来ると地域分散が効きます。

このときS&P500は米国に固定されているため相対的に不利になり得ますが、オルカンは最初から米国以外を含むため乗り換え不要で取り込めます。

米国以外が伸びる局面は為替(ドル安)とセットで起きることもあり、円建て投資家にとっては体感リターンが変わる可能性があります。

- 米国以外が伸びる局面ではオルカンの分散が強みになる

- S&P500は米国固定のため局面転換に弱いことがある

- ドル安とセットで体感リターンが変わる可能性がある

- 局面転換は事前に当てにくく事前分散が価値になる

- 「当てに行かない」前提ほどオルカンの合理性は高い

重要なのは、こうした局面は来る前に確信を持って当てるのが難しく、来た後に「やっぱり分散が正解だった」と評価されやすい点です。

だからこそ事前に分散を持っていること自体が価値になります。

オルカンを選ぶ合理性は、未来の勝者を当てる能力がない(または当てに行かない)という前提に立つほど強くなると言えるでしょう。

米国以外が伸びる可能性を少しでも認めるなら、オルカンは保険付きの世界株として機能しやすいです。

| シナリオ | 起こり得る要因 | オルカンの効き方 |

|---|---|---|

| 米国以外の収益改善 | 景気循環・政策・企業改革 | 乗り換え不要で取り込める |

| ドル安局面 | 金利差縮小・財政懸念 | 地域分散+通貨面の体感差が出る |

| セクター交代 | グロース→バリュー等 | 米国以外の比率が効く可能性 |

金利・インフレ・為替でパフォーマンスはどう変わる?

今後10年の現実を考えるうえで、金利・インフレ・為替はオルカンの体感リターンを大きく左右します。

金利が高い(または上がる)局面では将来利益の割引率が上がり、グロース株中心の市場は評価が下がりやすくなります。

インフレが粘着的だと、企業の価格転嫁力やコスト構造の差が成績差として出やすく、国・セクターの分散が効く場面もあれば同時に世界株全体が調整する場面もあります。

為替については、円建てで投資する日本の個人投資家にとって特に重要で、円安は外貨建て資産の円換算を押し上げて円高は逆風になります。

- 金利上昇は株式評価に逆風になり得る

- インフレは企業・国・セクター差を拡大させやすい

- 円建て投資家は為替で体感リターンが大きく変わる

- 為替は当てに行くより積立と資産配分で耐性を作る

- 予測より「外れても続けられる設計」が重要

このため「株価は上がっているのに円高で増えない」「株価は横ばいでも円安で増えた」など、体感がズレることがあります。

オルカンは複数通貨・複数国に分散される一方、円に対しては外貨比率が高いので、長期では円安/円高の影響を受けます。

対策としては、為替を当てに行くより積立で平均化し、必要なら資産全体で円資産(現金・国内債券等)を持ってバランスを取るのが現実的です。

金利・インフレ・為替は予測より耐性設計が重要で、オルカンはその土台になり得るかもしれません。

| 要因 | 上昇/変化で起きやすいこと | 投資家の対策 |

|---|---|---|

| 金利 | 株式の評価が下がりやすい局面がある | 時間分散・過度なレバ回避 |

| インフレ | 企業の価格転嫁力で差が出る | 世界分散+長期で吸収 |

| 為替(円高/円安) | 円建てリターンが大きくブレる | 積立継続+円資産も確保 |

オルカンはオワコン対策:オルカンとS&P500は両方買うべき?

「オルカンが不安だからS&P500に乗り換えるべき?」という悩みは多いですが、実務的には乗り換えより併用の方が納得感を作りやすい場合があります。

なぜなら、オルカンの分散(保険)を残しつつ米国比率を自分の意思で上げられるからです。

両方買うと中身が重複し、管理が複雑になったり結局米国偏重になって分散の意味が薄れることもあります。

つまり、両方買うべきかは「不安を消すため」ではなく「目的に対して必要なリスク量を作るため」に判断するのが正解です。

ただし、比率を決めずに気分で買うと相場が良い方を追いかける後追い投資になりやすいので注意が必要です。

ここからは、併用のメリット/デメリット・比率の決め方・比率別の特徴を表で整理し、再現性のある判断に落とし込みます。

オルカンとS&P500を両方買うメリット/デメリット

両方買う最大のメリットは、オルカンの世界分散をベースにしながら米国の比率を自分の意思で上げられる点です。

これにより「米国が強い間の取りこぼしが嫌」という不満を軽減しつつ「米国が崩れたときの保険」も残せます。

どちらが勝っても自分の資産の一部は乗っている状態を作れるため、SNSの比較煽りに耐性がつきやすいです。

- 併用は「米国比率を自分で調整できる」のが最大の利点

- 心理的にどちらが勝ってもOKを作りやすい

- 重複が多く分散が増えるというより米国偏重が強まる

- 比率管理をしないと意図せずリスクが増える

- 不安解消ではなく目的に必要なリスク量で判断する

一方デメリットは、構成銘柄が大きく重複するため分散が増えるというより米国偏重を強める結果になりやすいことです。

税制面ではNISA内なら売買益非課税ですが、頻繁な入れ替えは長期投資のメリット(時間)を削りやすい点は変わりません。

結局のところ、両方買うかどうかは「自分が許容できる米国集中度」を設計できるかにかかっています。

新NISAやiDeCoに対応している証券会社の口座開設方法は別ページで解説しているので参考にしてください。

▼SBI証券口座の開設方法はこちらからどうぞ▼

▼楽天証券口座の開設方法はこちらからどうぞ▼

| 観点 | メリット | デメリット |

|---|---|---|

| リターン期待 | 米国比率を上げて上振れを狙える | 米国が不調だと影響が大きくなる |

| 分散 | オルカン分散を残せる | 重複が多く分散が増えた感は薄い |

| メンタル | 比較煽りに耐性がつく | 比率がブレると不安が再燃しやすい |

| 運用管理 | 設計できれば納得感が高い | リバランスが必要になる場合がある |

おすすめ割合の考え方:年齢・目標・リスク許容度でパーセント調整

比率の正解は一つではありませんが、決め方には再現性のある型があります。

まず年齢(投資期間)が長いほど短期の下落を時間で吸収しやすく、株式比率や米国比率を高めても耐えやすい傾向があります。

老後資金のように長期で積み上げるなら、オルカン中心で継続性を優先しやすい一方、10年以内に使う資金が混ざるならリスクを落とす必要があります。

- 比率は「年齢」より「投資期間」で考えるとブレにくい

- 目的が長期なら継続性を最優先に設計する

- 許容下落率(何%で眠れないか)で現実的に決める

- 比率は固定し見直しは年1回など低頻度が安全

- 不安が強いなら上乗せより資産配分と生活防衛が先

そして最重要なのがリスク許容度で、これは「何%下がったら眠れなくなるか」「下落時に買い増しできるか」で測るのが実務的です。

例えば、-30%の下落で売りたくなるなら米国上乗せでボラティリティを上げるより現金比率や積立額の調整が先です。

下落を安く買える期間と捉えられるなら、S&P500上乗せで期待リターンを上げる設計も選択肢になります。

比率は一度決めたら固定し、年1回など低頻度で見直すと相場のノイズでブレにくくなります。

| 判断軸 | 比率を上げやすい人(S&P500上乗せ) | 比率を上げにくい人(オルカン中心) |

|---|---|---|

| 投資期間 | 15年以上 | 10年未満の可能性がある |

| 下落耐性 | -30%でも継続できる | -20%で不安が強い |

| 目的 | 成長重視・上振れ許容 | 継続性・取りこぼし回避重視 |

| 行動ルール | ルール化できている | 相場で判断が揺れやすい |

オルカン70%+S&P50030%など比率別の特徴

比率別に見ると、オルカン100%は「世界平均を淡々と取りに行く」設計で、迷いが少なく継続しやすいのが強みです。

オルカン70%+S&P50030%は、世界分散を土台にしつつ米国比率を少し上げるバランス型で、比較煽りへの耐性と納得感を両立しやすい配分です。

オルカン50%+S&P50050%は、実質的に米国寄りが強くなり米国一強局面では満足度が上がりやすい一方、米国不調時のダメージも大きくなります。

- 比率が高いほど米国寄りになり上振れも下振れも大きくなる

- 70/30は分散と納得感のバランスを取りやすい

- 50/50以上は米国集中の自覚と下落耐性が必須

- 初心者ほど「続けられる配分」を優先した方が期待値が高い

- 比率は年1回など低頻度で整えるとブレにくい

S&P500100%は最もシンプルですが、米国集中のリスク(政策・規制・バリュエーション調整・ドル要因)を丸ごと引き受ける設計になります。

どれが正しいかは将来予測ではなく「自分が暴落時に続けられるか」で決めるのが現実的です。

特に投資初心者は最初から攻めすぎると下落局面で売却しやすく、結果的にリターンを失うことが多いので注意が必要です。

| 配分例 | 特徴 | 向いている人 | 注意点 |

|---|---|---|---|

| オルカン100% | 世界平均・迷いが少ない | 長期で淡々と積立したい | 米国一強局面で見劣りしやすい |

| オルカン70%+S&P50030% | 分散+米国上乗せのバランス | 比較不安を減らしつつ分散も欲しい | 比率管理(年1回など)が必要 |

| オルカン50%+S&P50050% | 米国寄りが強い | 米国の成長を強く信じる | 米国不調時の下落耐性が必要 |

| S&P500100% | 最もシンプルな米国集中 | 集中リスクを理解し耐えられる | 地域分散が効かない |

オルカンをやめた人が後悔しないために:よくある失敗と改善策

オルカンをやめた人が後悔しやすいのは、商品選びのミスというより「売り方」「比べ方」「情報の扱い方」で失点するケースが多いからです。

インデックス投資は、銘柄選定で差がつくというよりも行動(継続・積立・リバランス)で差がつきます。

そのため、オルカンがオワコンに見えたとしても改善すべきは商品ではなく運用の仕組みであることが少なくありません。

下落で売ってしまったり比較対象を間違えたりニュースに振り回される、の3つは再現性高く失敗を生みます。

逆に言えば、この3つを潰すだけでオルカンを続ける場合でもS&P500に変える場合でも結果が安定しやすくなります。

ここからは、よくある失敗を具体的に言語化し今日からできる改善策(ルール化・比較の整え方・情報遮断)を解説していきます。

失敗①:株価下落で狼狽売り→ルール化で防ぐ

最も多い失敗は下落局面での狼狽売りです。

オルカンに限らず株式は下落する資産であり、下落時に売ると安く売って高く買い直す行動になりやすく、長期リターンを大きく毀損します。

狼狽売りが起きる原因は、下落幅を事前に想定していないこと・生活防衛資金が薄いこと・売らないルールがないことです。

- 狼狽売りは長期リターンを最も壊す行動

- 原因は想定不足・生活防衛資金不足・ルール不在

- 評価頻度を下げるだけでも感情売買は減る

- 「売らない条件」「積立継続」を事前に文章化する

- 恐怖に勝つより恐怖が出ても続く仕組みが重要

対策としては①生活防衛資金(目安:生活費数か月〜1年分など)を別で確保②評価頻度を下げる③下落時の行動を事前に決める、の3点です。

例えば「-20%でも売らない」「積立は継続」「臨時収入があれば追加は年1回だけ」など、具体的なルールに落とすと行動が安定します。

積立設定を自動化して相場を見ない仕組みにするだけでも感情売買は大きく減ります。

オルカンがオワコンに見える瞬間の多くは下落時の恐怖とセットなので、恐怖に勝つのではなく恐怖が出ても壊れない仕組みを作るのが正解かもしれません。

| 状況 | 起きがちな行動 | ルール化の例 |

|---|---|---|

| -10%下落 | 不安でSNS検索 | 相場チェックは週1回まで |

| -20%下落 | 売却を検討 | この水準では売らないと事前宣言 |

| -30%下落 | 積立停止 | 積立は停止しない(自動化) |

| 生活費が不安 | 投資資金を取り崩す | 生活防衛資金を別口座で確保 |

失敗②:比較対象を間違える→リターン比較は目的と期間を揃える

次に多いのが比較対象の間違いです。

オルカンを買った目的が「世界分散で長期の資産形成」なのに、比較は「直近1年のS&P500」になっていると評価軸がズレて必ず不満が出ます。

円建てで投資しているのにドル建ての成績を見て落ち込む、配当込み/配当なしを混ぜたり積立の途中経過を一括投資のチャートと比べる、なども誤差と誤解を生みます。

- 目的が長期分散なのに短期S&P500比較だと不満が出やすい

- 通貨・配当・投資方法を揃えない比較は誤解を生む

- 重要なのは他人に勝つことより目標達成確率

- 相対勝利が目的なら最初から設計を変える必要がある

- 比較ルールを整えるだけでオワコン感は減る

比較は①目的(老後/教育/住宅など)②期間(10年/20年)③通貨(円建て/ドル建て)④投資方法(積立/一括)を揃えて初めて意味が出ます。

インデックス投資は平均との差より目標達成確率が重要なので、他人に勝つより自分のゴールに届くかで評価する方が合理的です。

もし「S&P500に勝ちたい」が本音なら、最初から目的を相対勝利に置き直し、リスクも含めて設計し直す必要があります。

比較のルールを整えるだけでオルカンがオワコンに見える頻度は大きく下がります。

| よくある比較ミス | 何がズレる? | 揃えるべき条件 |

|---|---|---|

| 直近1年で結論 | 時間軸 | 10年以上で比較 |

| 円建てとドル建てを混在 | 通貨 | 円建てで統一 |

| 配当込み/なしを混在 | リターン定義 | 同じ定義で比較 |

| 積立と一括を混在 | 投資方法 | 同じ投資方法で比較 |

失敗③:情報に振り回される→ニュースの見方と一切信じない線引き

最後の失敗は情報に振り回されることです。

投資ニュースは重要ですが、短期の材料(関税・選挙・地政学・決算・金利観測)を毎日追うほど、長期投資の行動は不安定になりやすいです。

特に「断言」「煽り」「今すぐ」「終わり」といった言葉は、クリックを取るために強くなりがちで、投資判断の質とは別問題です。

ニュースの正しい見方は①事実(何が起きたか)と②解釈(どうなるか)を分け、解釈は当たらない前提で扱うことです。

- 短期ニュースを追うほど長期投資の行動は不安定になりやすい

- 事実と解釈を分け、解釈は当たらない前提で扱う

- コントロール可能な要素(配分・手数料・税制)に集中する

- 「相場予想は信じない」など線引きを決めるとブレにくい

- 情報源を絞り、SNSは距離を置くのが有効

長期投資家が見るべきは、今日の材料よりも資産配分・積立継続・手数料・税制といったコントロール可能な要素です。

線引きとしては「相場予想は信じない」「制度変更や商品仕様の変更など、行動に直結する事実だけ拾う」と決めるとブレにくくなります。

情報源を2〜3個に絞り、SNSは娯楽として距離を置くと投資の継続性が上がります。

オルカンがオワコンに見えるのは情報の波に飲まれたときが多いので、情報の摂取設計も投資戦略の一部として扱いましょう。

| 情報の種類 | 扱い方 | 例 |

|---|---|---|

| 事実 | 確認して必要なら行動 | 制度変更、信託報酬改定、指数変更 |

| 解釈・予想 | 当たらない前提で参考程度 | 「今後暴落する」「米国は終わり」 |

| 煽り | 遮断・ミュート | オワコン、情弱、今すぐ売れ |

【登録・準備編】ハピタスの始め方と会員登録の流れ

ハピタスに会員登録がまだの人は、まずは無料会員登録を済ませてしまいましょう。

ハピタス登録はメールアドレスと電話番号さえあれば1分で完了します。

電話番号がなくても会員登録をすることはできますが、そのままではハピタスで貯めたポイントを交換できなくなっています。

ハピタスに登録する手順は以下の通りです。

- ハピタス登録の紹介リンクを押す

- メールアドレスを入力:Gmailなどのフリーメールがおすすめ

- パスワードを入力:半角英数字を使用して8文字以上で入力

- ニックネームを入力:半角英数字20文字以内で入力

- 個人情報を入力:自身の正確な情報を入力

- メールアドレス認証:ハピタスに登録するために必要

- 秘密の質問設定:貯めたポイントを交換するために必要

- 電話番号認証:貯めたポイントを交換するために必要

- 登録完了

まずはパソコンかスマホで以下の登録バナーを押しましょう。

▼ハピタス新規登録はこちらからがお得▼

ざくざく

ざくざく

移動したハピタスサイトの会員登録ページにある『会員登録する』ボタンを押して、ハピタスの会員登録を済ませましょう。

QRコード読み取りで登録が完結することを紹介しているブログもありますが、ハピタスオリジナルの登録QRコードは存在しません。

▼ハピタス会員登録の詳しいやり方はこちら▼

ハピタスの新規会員登録に必要なもの一覧

ハピタスに新規登録する際にはいくつかの情報や準備物が必要です。

ハピタス登録手続きがスムーズに進むよう、事前に必要なものを確認しておきましょう。

まず必須となるのが有効なメールアドレスとSMSが受信できる携帯電話番号です。

- 有効なメールアドレスが必要

- SMSが受信できる携帯電話番号が必須

- パスワード・秘密の質問の設定が必要

- 個人情報は正確に入力すること

- 登録情報は後から変更できない場合がある

メールアドレスは登録後の認証やポイント交換時の連絡やパスワード再発行などに使われ、電話番号は本人確認のために使われてSMS認証コードを受信できる必要があります。

パスワードや秘密の質問の設定も求められるため、忘れにくい内容を考えておくと安心です。

これらの情報を正確に入力しないと、後々ポイント交換やアカウント復旧ができなくなる場合があるので注意しましょう。

| 必要なもの | 用途 |

|---|---|

| メールアドレス | 認証・連絡・パスワード再発行 |

| 携帯電話番号 | SMS認証・本人確認 |

| パスワード | ログイン用 |

| 秘密の質問 | アカウント復旧用・ポイント交換 |

ハピタスを電話番号認証なしではサービスが制限される

ハピタスでは、電話番号認証を行わない場合サービスの利用が大きく制限されます。

具体的には、会員登録自体が完了せずポイント獲得や交換やキャンペーン参加などの主要機能が一切利用できません。

電話番号認証をスキップして実質仮登録状態のまま放置すると、一定期間後にアカウントが自動削除される場合もあります。

- 電話番号認証なしでは会員登録が完了しない

- ポイント獲得・交換ができない

- キャンペーンや特典も利用不可

- 仮登録状態は一定期間で削除される

- 最新の仕様では認証が必須

電話番号認証はハピタスの全サービスを安全に利用するための必須ステップです。

一部の古い情報では「電話番号認証なしで登録できる」と記載されていますが、現在は仕様変更により必ず認証が必要となっています。

電話番号認証を完了しないとポイントサイトとしての本来のメリットを享受できないので、安全かつ快適にハピタスを利用するためにも正規の手順で電話番号認証を行いましょう。

ハピタスの退会と再登録の仕組みの全体像

ハピタスの退会と再登録の仕組みは、ユーザーの個人情報やセキュリティを守るために厳格に設計されています。

退会手続きはマイページから簡単に行うことができますが、退会と同時に所持ポイントや紹介特典や登録情報がすべて失効します。

退会後は、同じメールアドレスや電話番号での再登録が一定期間できない仕組みになっており、これにより不正利用や複数アカウントの作成を防止しています。

- 退会手続きの流れを解説

- 退会後のデータの扱い

- 再登録の仕組みと制限

- 再登録時の注意点

- 退会・再登録の全体フローを図解

再登録を希望する場合は、退会から一定期間(一般的には3ヶ月程度)経過後に再度新規登録手続きを行う必要があります。

以前のポイントや紹介特典は復活しないため、完全に新規のアカウントとして扱われます。

再登録時には本人確認や認証手続きが必要となる場合があり、登録情報が以前と重複していると再登録が拒否されることもあります。

| 手続き | 内容 |

|---|---|

| 退会 | ポイント・特典・登録情報が失効 |

| 再登録 | 一定期間後に新規登録が可能 |

| 制限 | 同じメール・電話番号は一定期間不可 |

まとめ:オルカンはオワコンではない

- オルカンはオワコンではなく短期比較と期待のズレでそう見えやすい

- 米国一強/米国以外の伸長/金利・為替で見え方は変わる

- 危険なのは商品より、短期資金投入や狼狽売りなど運用設計の欠陥

- 併用するなら比率を決めて固定し、低頻度で見直す

- 生活防衛資金・自動化・情報制限・ルール化が最大の対策

オルカンがオワコンと言われる背景には、短期の相対比較・米国比率への違和感・分散への誤解・SNSの煽り、という期待とのズレが大きく影響しています。

オルカンは世界時価総額に連動する設計で、未来の勝者を当てに行かずに世界成長の平均を取りに行く商品です。

そのため、常にS&P500に勝つことを期待すると不満が出ますが、長期の資産形成という目的には合理的に機能しやすいです。

オルカン一択が危険になり得るのは、短期資金を投じる・生活防衛資金が薄い・下落時に売るルールがない、といった運用設計の問題がある場合です。

対策としては、目的と期間を揃えて評価して必要ならオルカンを土台にS&P500を上乗せし、比率を固定して年1回程度で整えるのが現実的かもしれません。

オルカンは万能ではありませんがオワコンでもないため、自分の目的に合わせて設計し直せば今後10年も十分に戦える選択肢です。

▼ハピタス新規登録はこちらからがお得▼

▼ハピタスの証券広告特集▼