FANG+(ファングプラス)インデックスに興味を持つ個人投資家や、ハイテク株の暴落時にどう対応すべきか悩んでいる方は多いのではないでしょうか。

FANG+は米国の主要ハイテク企業10社で構成されるインデックスであり、近年の急成長と同時に大きな下落リスクも抱えています。

このページでは、FANG+暴落時に絶対やってはいけないNG行動を具体的に解説していきます。

暴落時のパニックや噂に流されず、冷静な判断と中長期視点で資産形成を目指したい方は参考にしてください。

▼ハピタス登録はこちらからがお得▼

▼ハピタスの証券広告特集▼

FANG+暴落時に投資家が知るべき成功と失敗の分かれ道とは

FANG+(ファングプラス)インデックスは、米国を代表するハイテク企業10社で構成される株価指数です。

FANG+インデックスは、Facebook(現Meta)、Amazon、Netflix、Google(現Alphabet)など、いわゆる「FANG」銘柄に加え、Apple・Microsoft・NVIDIAなど世界をリードするITやハイテク企業を含む10社で構成されています。

FANG+は近年のテクノロジー分野の成長を象徴する存在であり、投資家から高い注目を集めています。

しかし、その成長の裏には大きなリスクも潜んでおり、特に暴落時には投資家の心理が大きく揺さぶられます。

ざくざく

ざくざく

ここからは、FANG+暴落時に知っておくべき成功と失敗の分かれ道について、具体的な事例やデータを交えて解説します。

FANG+の特徴やリスクを理解し、賢い投資判断を下すための基礎知識を身につけましょう。

FANG+(ファングプラス)とは?銘柄やインデックス構成の基本

FANG+(ファングプラス)とは、米国の主要ハイテク企業10社で構成される株価指数です。

FANG+は、米国株式市場の中でも特に成長性が高いとされる企業を厳選しており、投資家にとって魅力的な投資対象となっています。

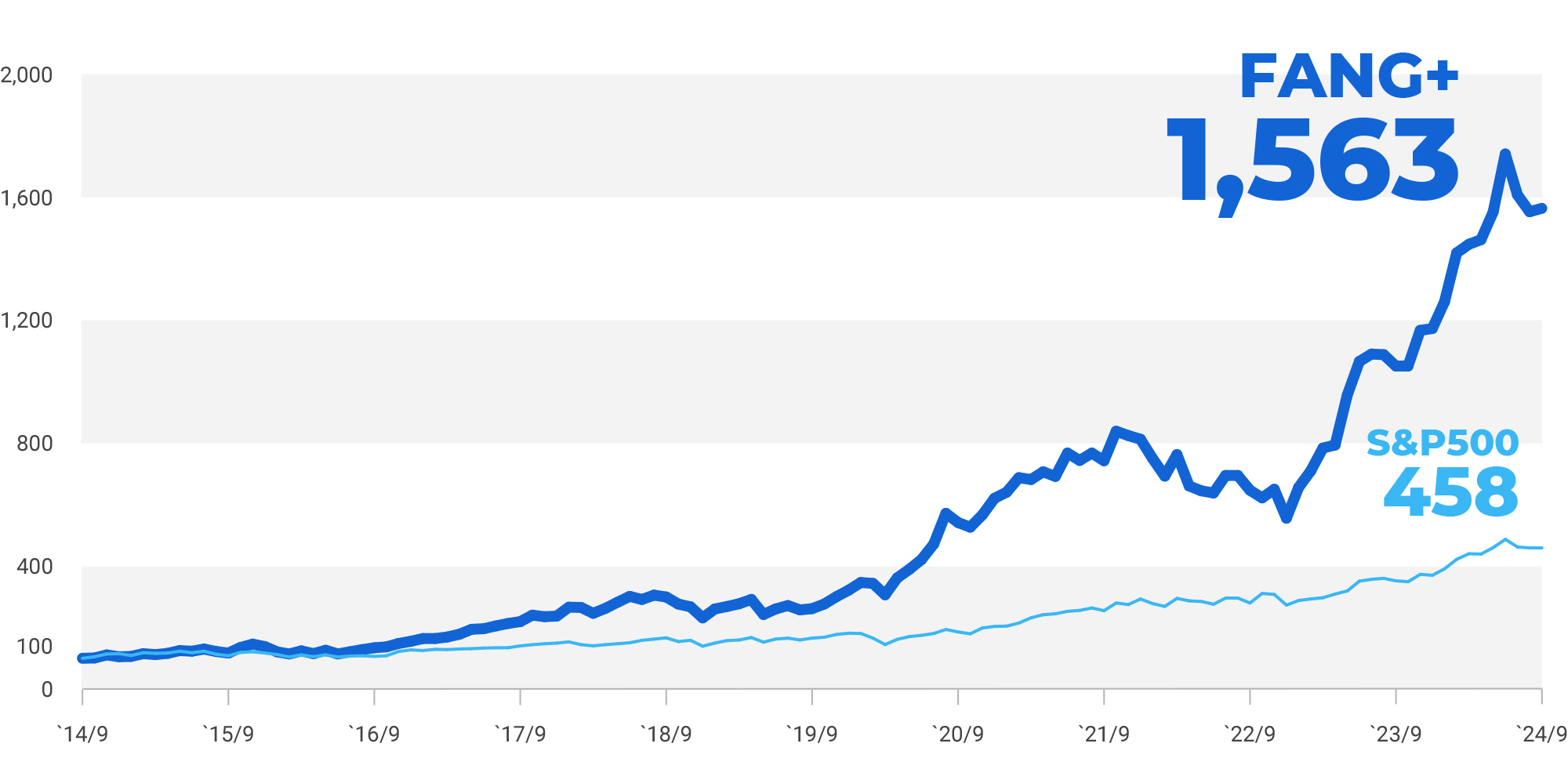

過去数年も米国テック株の好調に支えられ、S&P500や全世界株式インデックスを上回るパフォーマンスを示しています。

出典:大和アセットマネジメント

しかし、構成銘柄が少数精鋭であるため、個別企業の業績や市場動向に大きく影響されやすいという特徴もあります。

- FANG+は米国の主要ハイテク企業10社で構成されるインデックス

- アップル・マイクロソフト・アマゾンなど世界的企業が含まれる

- 成長性が高い一方で個別企業の影響を受けやすい

- 日本ではiFreeNEXT FANG+インデックスが人気

- 構成銘柄や仕組みを理解することが投資の第一歩

FANG+の構成銘柄は定期的に見直されることがあり、時代の変化に合わせて新たな成長企業が加わることもあります。

このように、FANG+はハイテク株の成長を享受できる一方で、リスク分散が限定的である点に注意が必要です。

投資を検討する際は、構成銘柄やインデックスの仕組みをしっかり理解しておくことが重要です。

FANG+の直近・過去の暴落事例から学ぶハイテク株式市場の特徴

FANG+インデックスは過去にも複数回の大きな暴落を経験しています。

2020年のコロナショック時には、FANG+構成銘柄の多くが短期間で20~30%以上の下落を記録しました。

2022年には米国の金利上昇や景気後退懸念が強まり、ハイテク株全体が大きく売られる局面がありました。

- 2020年コロナショックでFANG+は20~30%以上下落

- 2022年は金利上昇・景気後退懸念で大幅下落

- 成長期待は高いが悪材料での下落幅も大きい

- 暴落後はリバウンドも強く、長期では高リターン

- 短期的な値動きに惑わされず長期視点が重要

FANG+は成長期待が高い分、悪材料が出た際の下落幅も大きくなりやすいという特徴があります。

投資家心理が不安定になるとパニック的な売りが連鎖しやすく、短期間で大きな値動きが発生します。

一方で過去の暴落後には力強いリバウンドも見られ、長期的には高いリターンを実現してきました。

このように、FANG+はボラティリティが高い市場であり、短期的な値動きに一喜一憂せず長期的な視点で投資を続けることが重要です。

| 暴落時期 | 下落率 | 主な要因 |

|---|---|---|

| 2020年3月 | 約-30% | コロナショック |

| 2022年1月~6月 | 約-25% | 金利上昇・景気後退懸念 |

FANG+インデックスの評価と口コミ

FANG+インデックスは投資家の間で賛否両論の評価を受けています。

高い成長性とリターンを期待できる一方で、暴落時の値動きの激しさやリスクの大きさが指摘されています。

実際の口コミや掲示板では、「暴落しても長期で見れば回復する」「一時的な下落は日常茶飯事」といった前向きな意見がある一方、「下落時の精神的ストレスが大きい」といった慎重な声も目立ちます。

FANG+は10銘柄に集中しているため、分散効果が限定的である点を懸念する声もあります。

- 高い成長性とリターンを期待する声が多い

- 暴落時の値動きの激しさに注意が必要

- 10銘柄集中のため分散効果は限定的

- 長期投資での回復力を評価する意見も

- 口コミや評価は投資判断の参考に

一方で、米国のハイテク企業の成長をダイレクトに享受できる点や、過去のリターン実績を評価する意見も多く見られます。

FANG+インデックスは、手軽に分散投資ができるメリットもありますが、暴落時の対応を誤ると大きな損失につながるリスクもあります。

口コミや評価を参考にしつつ、自分自身のリスク許容度や投資目的に合った運用を心がけることが大切です。

FANG+暴落時に絶対やってはいけない5つのNG行動

FANG+暴落時には、投資家が陥りやすいNG行動がいくつか存在します。

これらの行動は、短期的な感情や不安に流されてしまうことで長期的な資産形成に大きな悪影響を及ぼす可能性があります。

パニック売りや噂に流される行動、リターンだけを重視した銘柄選定、ポートフォリオの見直しを怠ること、流行に安易に便乗することなどは失敗の原因となりやすいです。

ここからは、FANG+暴落時に絶対やってはいけない5つのNG行動について、具体的なリスクや失敗事例を交えて詳しく解説します。

投資初心者から経験者まで、誰もが陥りやすい失敗パターンを知り賢い投資家を目指しましょう。

NG1:焦って一括売却する(下落率・チャートのパニック売りリスク)

FANG+暴落時に最もやってはいけない行動の一つが「焦って一括売却してしまう」ことです。

暴落局面では短期間で大きな下落が発生するため、チャートを見てパニックに陥る投資家が続出します。

しかし、過去のFANG+やハイテク株の暴落事例を振り返ると、急落後に力強いリバウンドが起きることも多く、底値で売却してしまうとその後の回復相場に乗り遅れるリスクが高まります。

- 暴落時の一括売却は損失確定リスクが高い

- パニック売りで回復相場に乗り遅れる

- 短期的な値動きに惑わされないことが重要

- 資金管理と長期投資スタンスが大切

- 売却タイミングを誤ると再投資機会も失う

一括売却は感情的な判断による損失確定を招きやすく、長期的な資産形成の観点からも大きなマイナスとなります。

FANG+のようなボラティリティの高いインデックスでは、短期的な値動きに惑わされず冷静に状況を見極めることが重要です。

一時的な下落に耐えられる資金管理や長期投資のスタンスを持つことで、パニック売りのリスクを回避できます。

NG2:掲示板やニュースの噂に流される(口コミ・スレッド依存の危険性)

FANG+暴落時には、掲示板やSNSやニュースサイトなどでさまざまな噂や情報が飛び交います。

「もう終わりだ」「今すぐ売るべき」「買い増しのチャンス」など、極端な意見が目立つことも多く投資家心理を大きく揺さぶります。

- 掲示板やSNSの噂は信頼性が低い

- 感情的な投稿に流されやすい

- 短期的な情報で判断すると失敗しやすい

- 最終判断は自分の投資方針で

- 客観的なデータを重視することが大切

しかし、こうした情報に振り回されて売買判断を下すと、冷静な分析ができずに失敗するリスクが高まります。

匿名掲示板やSNSのスレッドは根拠のない噂や感情的な投稿が多く、信頼性に欠ける場合がほとんどです。

情報収集は大切ですが、最終的な判断は自分自身の投資方針やリスク許容度に基づいて行うことが重要です。

NG3:リターンや今後10年の成長予想だけで銘柄選定する

FANG+のような成長株インデックスは、過去の高いリターンや今後の成長予想に注目が集まりやすいです。

出典:大和アセットマネジメント

しかし、リターンや将来の成長性だけを根拠に銘柄選定を行うのは非常に危険です。

市場環境・金利動向・規制リスク・競争激化など、さまざまな要因で成長シナリオが崩れることもあります。

- リターンや成長予想だけで判断しない

- 市場環境やリスク要因も考慮が必要

- 過去の実績が今後も続くとは限らない

- 10銘柄集中のリスクを理解する

- 資産全体のバランスを重視する

過去の実績が今後も続くとは限らず、過度な期待は失望につながりやすいです。

FANG+は10銘柄に集中しているため、個別企業の業績悪化がインデックス全体に大きな影響を与えるリスクもあります。

投資判断を下す際は、リターンや成長予想だけでなくリスク要因や分散効果、資産全体のバランスも考慮することが重要です。

NG4:積立・長期投資のポートフォリオを見直さない

FANG+暴落時には、積立や長期投資を続けている投資家も多いですが、定期的なポートフォリオの見直しを怠るのはNG行動です。

暴落をきっかけに資産配分や投資方針を再確認し、必要に応じてリバランスを行うことが重要です。

特にFANG+のようなハイテク株に偏ったポートフォリオは、下落時のダメージが大きくなりやすいです。

- ポートフォリオの見直しを怠るとリスク増大

- 市場環境やライフステージの変化に対応が必要

- ハイテク株偏重は下落時のダメージが大きい

- 分散投資とリバランスが重要

- 積立額やタイミングの調整も有効

分散投資やリスク管理の観点からも定期的な見直しを習慣化しましょう。

積立投資の場合でも、暴落時に積立額やタイミングを調整することで、リスクを抑えつつリターンを最大化できます。

NG5:銘柄入れ替えやAI相場の流行に安易に便乗する

近年はAI関連銘柄や新興テック企業への注目が高まっています。

FANG+の構成銘柄にも入れ替えや新規追加が行われることがありますが、流行や話題性だけで安易に便乗するのは危険です。

AI相場やテーマ株は短期的な値動きが激しく、ブームが去ると急落するリスクも高いです。

- 流行や話題性だけで銘柄選定しない

- AI相場やテーマ株は値動きが激しい

- 銘柄入れ替えで売買を繰り返すとコスト増

- 自分の投資方針を重視する

- 本質的な成長力を見極めることが大切

銘柄入れ替えのタイミングで売買を繰り返すと、手数料や税金の負担が増えて長期的なリターンを損なうこともあります。

流行に流されず自分の投資方針やリスク許容度に合った運用を心がけましょう。

FANG+の本質的な成長力や企業価値を見極めることが安定した資産形成につながります。

FANG+暴落時におすすめしない対応例と理由

FANG+暴落時には、投資家がついやってしまいがちなおすすめしない対応例がいくつかあります。

これらの対応は一見合理的に見えても、長期的な資産形成やリスク管理の観点からは逆効果となることが多いです。

たとえば、感情任せの売買や一括投資・短期目線での売買・掲示板の体験談に過度に依存することなどが挙げられます。

ここからは、FANG+やめとけと評される失敗パターンや、なぜ一括投資や短期目線がリスクを高めるのか、リアルな口コミや体験談から学ぶ注意点について詳しく解説します。

投資初心者から経験者まで、誰もが陥りやすい失敗パターンをしっかり把握しておきましょう。

FANG+やめとけと評される感情任せの売買の失敗パターン分析

FANG+暴落時に「やめとけ」と言われる最大の理由は、感情任せの売買による失敗が多発しているからです。

特急落局面で恐怖心から一気に売却してしまい、その後の反発相場に乗り遅れるケースが目立ちます。

暴落時に焦って買い増しを行い、さらに下落が続いて含み損が拡大するパターンも少なくありません。

- 恐怖心からの一括売却で反発相場に乗り遅れる

- 焦って買い増し含み損が拡大する

- 感情的な売買は長期リターンを損なう

- 計画的な運用ルールが重要

- 失敗パターンを知り自分の行動を見直す

このような感情的な売買は、冷静な分析や計画的な資産運用を妨げ、長期的なリターンを大きく損なう原因となります。

FANG+のようなボラティリティの高いインデックスでは、短期的な値動きに一喜一憂せず、あらかじめ決めたルールに従って運用を続けることが重要です。

感情に流されず、計画的な積立や分散投資を徹底することで暴落時の失敗を回避しましょう。

| 失敗パターン | 主な原因 |

|---|---|

| パニック売り | 恐怖心・短期的な値動きへの過剰反応 |

| 焦りの買い増し | 底値を狙いすぎてタイミングを誤る |

一括投資・短期目線はなぜリスクが高まるか

FANG+のようなハイテク株インデックスは、値動きが激しいため一括投資や短期目線での運用はリスクが高まります。

一括投資の場合、購入タイミングが悪いと大きな含み損を抱えるリスクがあり、精神的なストレスも増大します。

短期的な値動きに振り回されて頻繁に売買を繰り返すと、手数料や税金の負担が増えてトータルリターンが低下する傾向があります。

- 一括投資は購入タイミング次第で大きな損失

- 短期売買は手数料・税金負担が増える

- 値動きが激しいため精神的ストレスも大きい

- 長期的な成長を期待するインデックス

- 積立・分散投資でリスクを抑えるのが基本

FANG+は長期的な成長を期待するインデックスであり、短期的な利益を狙うよりも積立や分散投資を活用してリスクを抑えることが重要です。

一括投資や短期目線の運用は暴落時の損失拡大や機会損失につながるため、慎重な判断が求められます。

長期的な視点でコツコツと資産を増やすことがFANG+投資で成功するための基本戦略です。

リアルな口コミ・掲示板の体験談に学ぶ注意点

FANG+暴落時のリアルな口コミや掲示板の体験談には、投資家が実際に直面した失敗や成功のヒントが詰まっています。

「暴落時に売ってしまい、その後の回復で後悔した」「掲示板の噂に流されて損切りしたが、冷静に持ち続けていればプラスになっていた」など、感情的な判断が失敗につながった例が多く見られます。

一方で、「積立投資を続けていたら平均取得単価が下がり、回復時に大きな利益が出た」「分散投資でリスクを抑えられた」といった成功体験もあります。

- 暴落時に売却して後悔した体験が多い

- 掲示板の噂に流されて損切りするケースも

- 積立投資で平均取得単価を下げた成功例

- 分散投資でリスクを抑えた体験談も

- 最終判断は自分の投資方針で行うことが重要

口コミや体験談は参考になりますが、最終的な判断は自分自身の投資方針やリスク許容度に基づいて行うことが大切です。

他人の意見に流されず、自分の投資戦略をしっかり持つことが暴落時の失敗を防ぐポイントです。

| 体験談 | 学び |

|---|---|

| 暴落時に売却して後悔 | 冷静な判断の重要性 |

| 積立投資で利益 | 長期視点の有効性 |

FANG+暴落時のリスク管理と今後の展望

FANG+暴落時には、リスク管理の徹底と今後の展望を冷静に見極めることが重要です。

過去の下落率やインデックスの運用実績を把握し、どのようなリスク要因が存在するのかを理解することで適切な対応策を講じることができます。

AI導入や銘柄入れ替えなど、FANG+の今後の成長性や変化にも注目が集まっています。

ここからは、FANG+の下落率推移や運用実績、過去と現在のハイテク株下落に共通するリスク要因、AI導入後のFANG+の展望について詳しく解説します。

リスク管理のポイントを押さえて今後の投資戦略に役立てましょう。

下落率の推移とFANG+インデックスの運用実績

FANG+インデックスは、過去数年間で大きな上昇と下落を繰り返してきました。

2020年のコロナショックでは一時的に約30%の下落を記録しましたが、その後のテクノロジー需要の高まりで急速に回復し、1年で45%を超えるリターンを達成した時期もあります。

2022年には米国の金利上昇や景気後退懸念が強まり、再び20~25%の下落を経験しました。

- 2020年コロナショックで約30%下落

- その後1年で45%以上のリターンを記録

- 2022年は金利上昇で20~25%下落

- 長期保有で高リターンの実績が多い

- 短期売却は損失確定リスクが高い

運用実績を見ると、長期で保有し続けた投資家は大きなリターンを享受できているケースが多いです。

一方で、短期的な下落局面で売却してしまうと、回復相場の恩恵を受けられず損失が確定してしまうリスクが高まります。

FANG+の値動きは世界経済やテクノロジー業界の動向と密接に連動しているため、運用実績を確認しつつ、長期的な視点で投資を続けることが重要です。

過去と現在のハイテク株下落にみる共通リスク要因

FANG+をはじめとするハイテク株の下落にはいくつかの共通リスク要因が存在します。

米国の金利上昇はハイテク株全体に大きな影響を与えます。

金利が上昇すると、将来の成長期待が織り込まれているハイテク株のバリュエーションが下がりやすくなります。

景気後退懸念や世界的な経済不安、地政学リスクも下落要因となります。

- 米国の金利上昇がバリュエーションに影響

- 景気後退や経済不安が下落要因

- 規制強化や独禁法リスクも大きい

- 個別企業の業績悪化がインデックス全体に波及

- AI導入による競争激化もリスク

さらに、規制強化や独占禁止法の適用、個別企業の業績悪化などもFANG+の値動きに大きく影響します。

AIや新技術の導入による競争激化も、既存銘柄の成長シナリオを揺るがすリスクとなり得ます。

これらのリスク要因を理解し、分散投資やリスク管理を徹底することが暴落時の損失を抑えるポイントです。

| リスク要因 | 影響 |

|---|---|

| 金利上昇 | 成長株のバリュエーション低下 |

| 景気後退 | 投資家心理悪化・売り圧力増加 |

| 規制強化 | 企業収益や成長性の低下 |

銘柄入れ替え・AI導入後のFANG+の今後をどう見るか

FANG+は、時代の変化に合わせて構成銘柄の入れ替えや新技術の導入が行われています。

近年ではAI関連企業や新興テック企業の台頭が目立ち、FANG+の成長ドライバーとして注目されています。

AI導入による業務効率化や新サービスの創出は構成銘柄の競争力を高める一方で、競争激化や技術革新のスピードについていけない企業の淘汰リスクも高まります。

- AI関連企業の台頭で成長ドライバーが変化

- 銘柄入れ替えで新たな成長企業が加わる

- 競争激化や淘汰リスクも高まる

- 短期的な値動きは激しくなる可能性

- 定期的な情報収集と柔軟な戦略が必要

銘柄入れ替えによって新たな成長企業が加わることで、インデックス全体の成長性が維持される可能性もありますが、短期的には値動きが激しくなることも予想されます。

今後のFANG+は、AIや新技術の進展・規制動向・世界経済の変化など多くの要素に左右されるため、定期的な情報収集と柔軟な投資戦略が求められます。

長期的な成長を期待しつつもリスク管理を徹底することが重要です。

FANG+投資で失敗しないための賢い戦略とは

FANG+投資で失敗しないためには、長期的な視点・リスク分散・計画的な積立投資が不可欠です。

短期的な値動きや暴落に惑わされずコツコツと資産を積み上げることで、FANG+の成長力を最大限に活かすことができます。

ここからは、投資信託やETFの選び方、運用期間やリターンの目安、初心者が注意すべきポイントなど、賢い戦略を具体的に紹介します。

FANG+投資で成功するための実践的なノウハウを身につけましょう。

おすすめの積立・分散投資の方法

FANG+投資で失敗しないためには、積立投資と分散投資の組み合わせが非常に有効です。

積立投資は、毎月一定額をコツコツと投資することで価格変動リスクを平準化し、暴落時にも安値で買い増しができるメリットがあります。

FANG+だけに集中せず、米国株・全世界株式・債券・リートなど他の資産クラスと組み合わせることでリスクを分散できます。

例えば、FANG+インデックスに30%・S&P500に40%・全世界株式に20%・債券やリートに10%といったバランス型ポートフォリオが考えられます。

- 積立投資で価格変動リスクを平準化

- FANG+だけでなく他資産と組み合わせる

- バランス型ポートフォリオでリスク分散

- 定期的なリバランスが重要

- 長期的な資産形成に最適な戦略

このような分散投資を行うことで、FANG+の成長力を享受しつつ暴落時のダメージを抑えることが可能です。

積立・分散投資は、長期的な資産形成において最も効果的な戦略の一つです。

| 資産クラス | 配分例 |

|---|---|

| FANG+インデックス | 30% |

| S&P500 | 40% |

| 全世界株式(オルカン) | 20% |

| 債券・リート | 10% |

投資信託・ファンド選びと評価のポイント

FANG+に投資する際は、どの投資信託やファンドを選ぶかも重要なポイントです。

信託報酬(運用コスト)が低い商品を選ぶことで長期的なリターンを最大化できます。

運用コスト以外にも、運用実績や純資産残高や運用会社の信頼性もチェックしましょう。

- 信託報酬(コスト)が低い商品を選ぶ

- 運用実績や純資産残高をチェック

- 運用会社の信頼性も重要

- 口コミや評価サイトも参考に

- 分配金や為替ヘッジの有無も確認

iFreeNEXT FANG+インデックスやレバレッジ型・ETFなどさまざまな商品がありますが、リスク許容度や投資目的に合った商品を選ぶことが大切です。

口コミや評価サイトの情報も参考にしつつ、商品ごとの特徴やリスクをしっかり比較検討しましょう。

分配金の有無や為替ヘッジの有無など細かな仕様も確認しておくと安心です。

| 比較項目 | チェックポイント |

|---|---|

| 信託報酬 | 低コストかどうか |

| 運用実績 | 過去のリターン・純資産残高 |

| 運用会社 | 信頼性・サポート体制 |

投資初心者はどこに注意すべきか?期間・リターン・運用の基本

FANG+投資を始める初心者は、いくつかの注意点を押さえておく必要があります。

短期的な値動きに一喜一憂せず長期的な視点で運用を続けることが大切です。

過去のリターンが今後も続くとは限らないため現実的な期待値を持つことが重要です。

- 短期的な値動きに惑わされない

- 長期視点で運用を続ける

- 現実的な期待値を持つ

- 他資産と組み合わせてリスク分散

- 少額から始めて経験を積む

投資期間は最低でも5年以上を目安にし、暴落時にも慌てず積立を継続できる資金計画を立てましょう。

さらに、FANG+だけに集中せず他の資産クラスと組み合わせてリスクを分散することも忘れずに。

運用の基本をしっかり学び、自分のリスク許容度や投資目的に合った戦略を選ぶことが、失敗しないための第一歩です。

| 注意点 | ポイント |

|---|---|

| 投資期間 | 5年以上を目安に |

| リターン | 過去実績に過度な期待をしない |

| 運用方法 | 積立・分散投資を基本に |

【登録・準備編】ハピタスの始め方と会員登録の流れ

ハピタスに会員登録がまだの人は、まずは無料会員登録を済ませてしまいましょう。

ハピタス登録はメールアドレスと電話番号さえあれば1分で完了します。

電話番号がなくても会員登録をすることはできますが、そのままではハピタスで貯めたポイントを交換できなくなっています。

ハピタスに登録する手順は以下の通りです。

- ハピタス登録の紹介リンクを押す

- メールアドレスを入力:Gmailなどのフリーメールがおすすめ

- パスワードを入力:半角英数字を使用して8文字以上で入力

- ニックネームを入力:半角英数字20文字以内で入力

- 個人情報を入力:自身の正確な情報を入力

- メールアドレス認証:ハピタスに登録するために必要

- 秘密の質問設定:貯めたポイントを交換するために必要

- 電話番号認証:貯めたポイントを交換するために必要

- 登録完了

まずはパソコンかスマホで以下の登録バナーを押しましょう。

▼ハピタス登録の紹介リンクはこちら▼

ざくざく

ざくざく

移動したハピタスサイトの会員登録ページにある『会員登録する』ボタンを押して、ハピタスの会員登録を済ませましょう。

QRコード読み取りで登録が完結することを紹介しているブログもありますが、ハピタスオリジナルの登録QRコードは存在しません。

▼ハピタス会員登録の詳しいやり方はこちら▼

ハピタスに登録するメリット

ハピタスを利用するメリットは以下の5つが挙げられます。

- ポイントが貯まりやすい

- 1ポイント1円で分かりやすい

- ポイント保証制度が充実している

- ポイント交換手数料が無料

- サイトが見やすく使いやすい

ハピタスの最大のメリットは、日常生活のさまざまな行動を通じてポイントを獲得できることです。

たとえば、普段利用しているショッピングサイトで買い物をするだけでポイントが貯まり、新たにサービスを始める際にもハピタス経由で登録すればポイントが獲得できます。

ハピタスを通じて効率的にポイントを獲得し、それを現金やギフト券などに交換して生活をより豊かにしていきましょう。

ハピタスに登録するデメリット

ハピタスを利用するデメリットは以下の5つが挙げられます。

- ポイント反映が遅い

- 会員ランクの昇格・維持が面倒

- コツコツ系コンテンツが少ない

- アプリ版ハピタスが使いにくい

- サイトページの読み込みが遅い

私自身がハピタスを実際に使ってみたデメリットなので、人によっては感じ方が違うと思います。

ハピタスは非常に便利なポイントサイトですが、全てのポイントサイトサービスと同様にいくつかのデメリットも存在します。

これからハピタスを始めてみようと思っている人は、メリットだけではなくデメリットも把握しておきましょう。

ハピタスの利用は計画的に行い、自分のライフスタイルに合った方法でポイントを獲得することをおすすめします。

ハピタスでポイントを貯める方法

ハピタスにはポイントを稼げるさまざまな広告が充実しています。

それらの広告を利用して、単発で1万ポイント貯めることは決して難しくはありません。

毎月1万ポイントを継続して貯めるにはハピタスのコンテンツをフル活用していく必要があります。

- ネットショッピング広告を利用する

- 無料体験系サービス広告を利用する

- リサイクル系広告を利用する

- クレジットカード発行・口座開設系広告を利用する

- 外食モニターコンテンツを利用する

- 友達紹介コンテンツを利用する

ポイ活で貯めたポイントは手数料無料で現金や電子マネーなどに交換することができます。

まとめ:FANG+暴落時も冷静な判断と中長期視点が成功のカギ

- 冷静な判断と中長期視点が成功のカギ

- パニック売りや噂に流されない

- 積立・分散投資を継続する

- ポートフォリオの見直しとリスク管理が重要

- 柔軟な対応力で長期的な資産形成を目指す

FANG+暴落時に成功するためには、冷静な判断と中長期的な視点が不可欠です。

パニック売りや噂に流されることなく、計画的な積立・分散投資を続けることで、FANG+の成長力を最大限に活かすことができます。

また、ポートフォリオの定期的な見直しやリスク管理を徹底し、自分の投資方針をしっかり持つことが大切です。

暴落時の失敗パターンやリスク要因を理解し、柔軟な対応力を身につけることで、長期的な資産形成を実現できます。

今後もテクノロジー分野の成長を享受しつつ、リスクを抑えた賢い投資戦略を実践しましょう。

▼ハピタス登録はこちらからがお得▼

▼ハピタスの証券広告特集▼