FANG+(ファングプラス)は、米国の巨大テック企業を中心に10銘柄へ厳選投資する株価指数で、近年「投資信託とETFのどっちで買うべき?」という疑問が増えています。

同じFANG+連動でも投資信託とETFでは、費用(信託報酬・売買手数料)や買い方(積立のしやすさ・約定タイミング)や分配金の扱いが大きく違うからです。

新NISA(つみたて投資枠/成長投資枠)での買い方によっても、向き不向きがはっきり分かれます。

FANG+はS&P500やNASDAQ100よりも銘柄数が少なく、値動きが大きい「集中投資」になりやすい点も重要です。

このページでは、FANG+指数の基本から日本で買える代表的な投資信託・ETFの違い、NISAでの選び方やリスク管理までを網羅的に整理します。

「長期で積立したい初心者」「価格を見ながら売買したい中上級者」それぞれが損しない判断軸を持てるよう具体例も交えて解説するので参考にしてください。

FANG+投資に「自分は向く人か」「いくらまでなら集中投資してよいか」を把握できるようになるので参考にしてみてください。

ざくざく

ざくざく

▼ハピタス新規登録はこちらからがお得▼

▼ハピタスの証券広告特集▼

FANG+は投資信託とETFのどっちが良い?

FANG+への投資手段は大きく「投資信託」と「ETF」に分かれています。

投資信託は自動積立や少額購入に強く、ETFはリアルタイム売買や指値注文など取引の自由度が高くなっています。

投資信託かETFかは、新NISAの枠(つみたて投資枠/成長投資枠)で何を優先するかによって最適解が変わります。

例えば「毎月3万円を淡々と積み立てたい」なら投資信託が運用設計に合いやすいです。

「急落時に指値で拾いたい」「上昇局面で利確したい」ならETFの方がストレスが少ないでしょう。

ざくざく

ざくざく

ここからは、投資信託かETFかの結論と判断軸を先に示し、指数の中身・商品性・新NISA・リスクを順に深掘りします。

結論:新NISA中心なら投資信託で取引タイミング重視ならETF

新NISAを軸に「長期・積立・ほったらかし」を狙うなら、基本はFANG+連動の投資信託が扱いやすいです。

投資信託は100円から積立できる商品も多く、毎月の自動買付でドルコスト平均法を実行しやすいのが強みです。

ETFでの取引は、指値・成行・逆指値などで取引タイミングをコントロールできます。

例えば「米国CPIやFOMC後にボラティリティが上がった瞬間に買う」「決算シーズン前に一部利確する」といった戦略はETF向きです。

- 新NISA中心の長期運用は投資信託が相性良い

- 取引タイミングを重視するならETFが有利

- ETFはスプレッドや約定価格のブレに注意

- 投資信託は積立設定で継続しやすい

- 迷うならコア投信+サテライトETFも選択肢

ただし、ETFは証券会社の売買手数料やスプレッドや約定価格のブレも考慮が必要です。

投資信託はリアルタイム売買はできない代わりに、積立設定・分配金の自動再投資などで運用がシンプルになります。

結局のところ「積立を継続できる仕組み」を優先するか、「価格を見て売買する裁量」を優先するかで選ぶのが合理的です。

迷う場合はコア(長期)は投資信託でサテライト(機動的)はETFという併用も現実的です。

| 目的 | 向きやすい商品 | 理由 |

|---|---|---|

| 新NISAで長期積立 | 投資信託 | 自動積立・少額・運用が単純 |

| 価格を見て売買 | ETF | 指値・リアルタイム約定が可能 |

| コア+サテライト | 併用 | 積立と機動売買を分けられる |

FANG+が注目される理由:米国テックの成長が世界市場を牽引

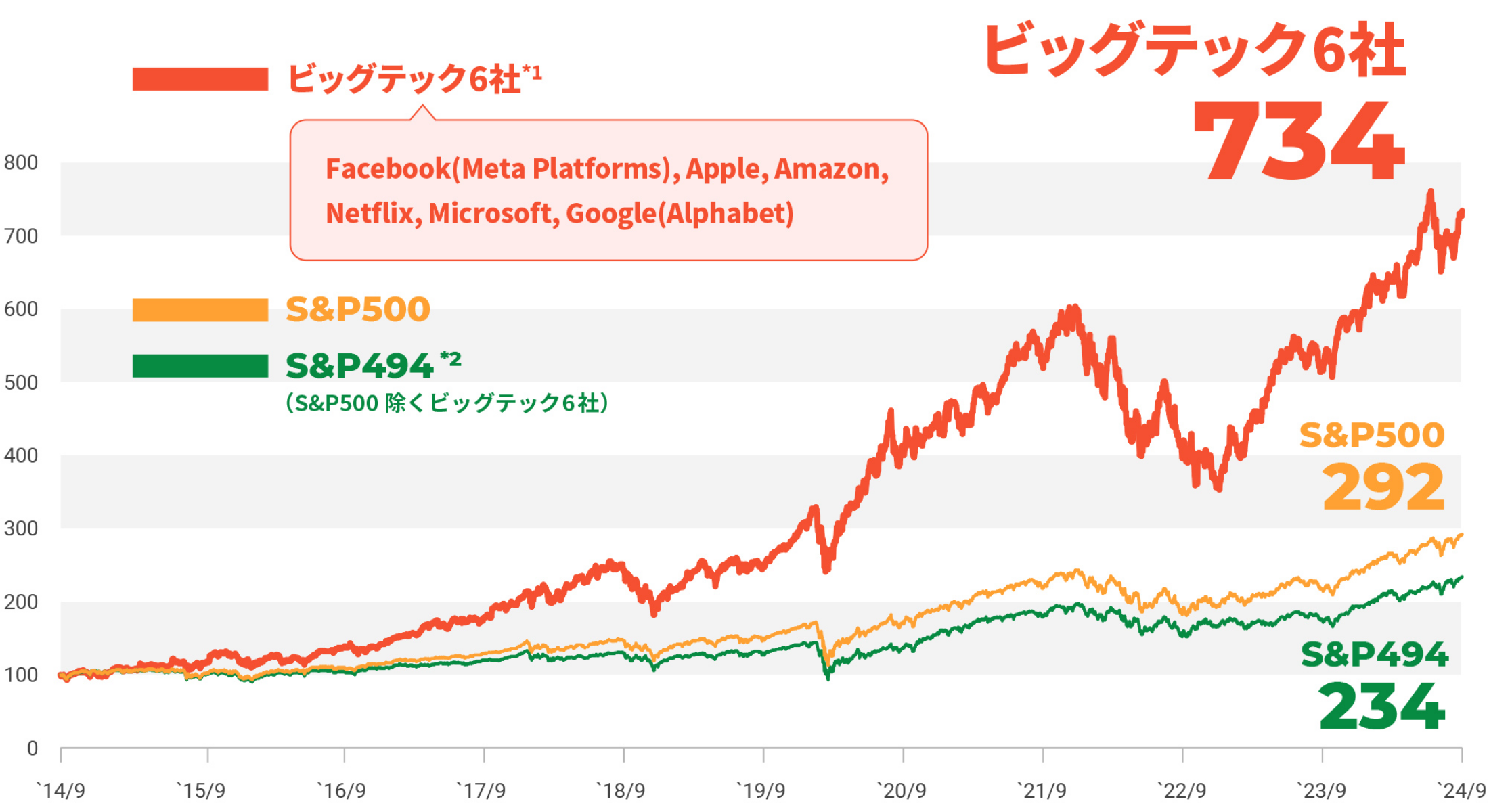

FANG+が注目される最大の理由は、世界の株式市場の成長ドライバーが「米国の巨大テック」に集まりやすい構造にあります。

クラウド・AI・半導体・EC・サブスクなどは規模の経済が働きやすく、勝者が利益を取りやすい分野です。

そのため、売上成長率や利益率が高い企業が指数の上位に居座りやすく、株価もトレンドが出やすい傾向があります。

出典:大和アセットマネジメント

S&P500やNASDAQ100でも上位はメガテックが占めがちで、FANG+はそれをさらに濃縮したイメージです。

- 米国テックが世界の成長を牽引しやすい

- FANG+は成長株を10銘柄に濃縮している

- 上昇相場で強い一方で下落時の反動も大きい

- S&P500よりハイリスク・ハイリターン寄り

- 魅力とリスクをセットで理解するのが前提

「分散よりも成長に賭けたい」「指数投資でもリターンを上げたい」というニーズと合致し、SNSやYouTubeでも話題になりやすい点も追い風です。

一方で、濃縮されている分だけ下落局面のダメージも大きく、上昇相場で輝きやすい反面逆風では急落しやすいことも理解が必要です。

FANG+は米国テックの成長を信じる投資家にとって魅力的ですが、万人向けの「安定型インデックス」ではありません。

注目される理由と同じだけ注意点(集中・ボラティリティ)もセットで把握することが重要です。

| 注目される背景 | 具体例 | 投資家に起きること |

|---|---|---|

| 成長産業の勝者総取り | AI・クラウド・半導体 | 上昇局面でリターンが出やすい |

| 指数の濃縮 | 10銘柄に厳選 | 値動きが大きくなる |

| 情報量が多い | 決算・ニュースが豊富 | 売買判断はしやすいが振られやすい |

判断に必要な3軸:費用・リスク・買い方

FANG+を投資信託かETFで選ぶとき、判断軸は「費用」「リスク」「買い方」の3つに整理すると迷いにくくなります。

費用は、投資信託なら信託報酬(運用管理費用)と隠れコスト、ETFなら信託報酬に加えて売買手数料やスプレッドが効いてきます。

リスクは、指数自体が10銘柄集中である点に加え、為替(円高円安)や金利変動や決算での急変動をどう受け止めるかが重要です。

買い方は、投資信託の「毎日/毎月積立」「クレカ積立」「ポイント投資」などの継続性と、ETFの「指値で拾う」「分割で買う」「短期で利確する」などの機動性の違いです。

- 判断は「費用・リスク・買い方」の3軸で整理する

- 投信は信託報酬と実質コストを確認する

- ETFはスプレッドと売買手数料も含めて考える

- 相場を見られるかどうかで向き不向きが出る

- 方針が決まると商品選びがブレにくい

忙しくて相場を見られない人がETFでタイミング投資をすると、逆にストレスが増えやすいです。

投資信託で一括投資をして「今日の価格で買いたいのに約定が明日になる」ことに不満が出る人もいます。

この3軸を先に決めると、商品名やランキングに振り回されず自分の投資方針に合う選択ができるかもしれません。

| 判断軸 | 投資信託で見る点 | ETFで見る点 |

|---|---|---|

| 費用 | 信託報酬・実質コスト | 信託報酬+売買手数料+スプレッド |

| リスク | 集中・為替・下落耐性 | 集中・為替・短期変動への耐性 |

| 買い方 | 積立・自動化・少額 | 指値・成行・約定タイミング |

FANG+指数とファンドの基本

FANG+を理解するうえで最初に押さえるべきは「指数の設計」と「それに連動する商品の種類」です。

同じFANG+連動でも、投資信託は基準価額で取引されてETFは市場価格で取引されるため、体感する値動きやコストの出方が変わります。

FANG+はS&P500のような超分散指数ではなく、10銘柄に絞った集中型である点が最大の特徴です。

集中型は当たれば大きい反面、外れたときの下落も大きくなりやすいので、指数の中身(銘柄・比率・入替)を知る価値が高いです。

ここからは、FANG+指数の特徴・組入銘柄の偏り・日本で買える商品の分類を順に整理します。

FANG+指数とは:ICEが算出する株価指数の特徴

FANG+指数(NYSE FANG+ Index)は、ICE(Intercontinental Exchange)系の指数として算出され、米国を代表する成長企業を中心に10銘柄で構成されます。

一般的な時価総額加重の指数と違い、特定銘柄への偏りが過度にならないように比率調整(上限設定)を行う設計が特徴です。

ただし「上限がある=分散されて安全」という意味ではなく、そもそも10銘柄しかないため指数全体としては集中投資です。

- FANG+は10銘柄に厳選された集中型指数

- 比率調整ルールがあり銘柄固定ではない

- 配当込み・円ベースなど参照指数の種類がある

- 商品がどの指数に連動するか確認が必要

- 集中型ゆえに値動きは大きくなりやすい

指数には配当込み(トータルリターン)や円換算(円ベース)での参照が用意されることが多く、日本の投資信託は「配当込み・円ベース」連動を目指す商品が代表的です。

この「配当込み」は配当を受け取って再投資した前提の指数で、長期比較では重要な視点になります。

指数のルール(銘柄入替・比率調整)があるため、永遠に同じ10社ではなく時代に合わせて構成が変わり得ます。

FANG+は「米国テックの代表10社に固定投資」ではなく「ルールに沿って選ばれた成長株10銘柄に投資する仕組み」と理解するとズレが減ります。

| 項目 | 内容 | 投資家のチェック点 |

|---|---|---|

| 算出主体 | ICE系指数 | 指数ルールと入替の有無 |

| 銘柄数 | 10銘柄 | 集中リスクが高い |

| 指数の種類 | 配当込み・円ベース等 | 商品がどれに連動するか |

組入銘柄と比率:企業の事業の強さと業種の偏り

FANG+の組入は一般にメガテックや成長株が中心で、IT・通信サービス・一般消費財(EC等)に偏りやすい構造です。

代表例としては、いわゆるビッグテック(例:プラットフォーム・クラウド・半導体・EV関連など)が入りやすく、景気敏感の金融・資本財・公益といったセクターは薄くなりがちです。

この偏りは上昇局面では「指数が強い理由」になりますが、金利上昇局面やグロース株逆風では「指数が弱い理由」にもなります。

- FANG+は業種が偏りやすくテック色が強い

- 10銘柄集中のため決算影響が大きい

- 金利や景気でグロース逆風になりやすい局面がある

- 知名度の高さ=安全ではない

- 資産全体で分散(コアと組合せ)が重要

比率はルールにより上限が設けられており、時価総額が巨大な企業が組み込まれてもS&P500ほど1社に寄り切らない設計になりやすいです。

上限があっても10銘柄しかないため、上位数社の決算ミスや規制ニュースで指数全体が大きく動く点は変わりません。

具体例として、半導体や広告市場の減速やAI投資の増加による利益率低下など、テーマが同じ方向に振れると同時に下がることがあります。

FANG+を買うなら「自分の資産全体での分散」を意識し、S&P500や全世界株式や債券などと組み合わせる発想が重要です。

| 観点 | 起きやすい特徴 | 具体的な影響例 |

|---|---|---|

| 業種 | テック・通信・成長消費に偏る | 金利上昇でグロースが売られやすい |

| 銘柄数 | 10銘柄で集中 | 数社の決算で指数が大きく動く |

| テーマ | AI・クラウド等で同方向に動きやすい | リスクオフで同時下落しやすい |

日本で買えるFANG+の分類:ETF/投資信託/レバレッジ

日本でFANG+に投資する方法は、主に「投資信託」「ETF」「レバレッジ型(投信等)」に分かれます。

投資信託の代表例としては、FANG+指数(配当込み、円ベース)への連動を目指すインデックスファンドがあり新NISAで買うことができます。

ETFは、国内上場のFANG+連動ETF(例:iFreeETF FANG+のような商品)が登場し、株式と同様に市場で売買できます。

- 日本では投信・ETF・レバ型でFANG+に投資できる

- 初心者はまず現物連動(投信/ETF)が無難

- レバ型は短期向けで長期保有に注意が必要

- 為替ヘッジ・分配方針・連動指数の確認が必須

- 目論見書でコストとNISA対象を必ずチェック

レバレッジ型は、日々の値動きを2倍などにする設計が多く、短期向けで長期保有では期待とズレる(複利の影響)可能性が高い点に注意が必要です。

同じ「FANG+」でも、為替ヘッジの有無・分配方針・連動対象(配当込みか)で中身が変わります。

購入前に目論見書や商品概要で「NISA対象か」「信託報酬」「実質コスト」「分配方針」「連動指数」を確認するのが基本です。

| 分類 | 特徴 | 向く人 |

|---|---|---|

| 投資信託 | 積立しやすい・基準価額で約定 | 新NISAで長期積立したい人 |

| ETF | リアルタイム売買・指値可能 | タイミングを見て売買したい人 |

| レバレッジ型 | 値動き増幅・長期でズレやすい | 短期でリスク管理できる人 |

FANG+のETFと投資信託の違いを比較

FANG+連動商品を選ぶ際に最も差が出るのが、ETFと投資信託の「コスト構造」「価格の決まり方」「取引の自由度」「分配金の扱い」です。

同じ指数に連動していても買付・売却の体験は別物で、結果として投資家の行動(積立継続できるか狼狽売りしないか)にも影響します。

例えば、急落日に「指値で買えた/買えなかった」はETFの満足度に直結します。

投資信託は価格を見て売買しにくい分、淡々と積立を続けやすく結果的に長期で勝ちやすい人もいます。

ここからは、比較表も交えながらどこで差が出るのかを具体的に解説します。

費用の違い:信託報酬・管理費・売買手数料・負担を比較

費用比較では投資信託は主に「信託報酬(年率)」と「実質コスト(隠れコスト含む)」が中心です。

ETFは信託報酬に加えて、売買時の手数料(証券会社の無料条件の有無)とスプレッド(買値と売値の差)が実質的なコストになります。

例えば、売買回数が多い人ほどETFのスプレッド負担が積み上がり、長期で頻繁に売買するほど不利になりやすいです。

ETFを年1回程度のリバランスでしか触らないならスプレッドの影響は限定的になります。

- 投信は信託報酬と実質コストが主戦場

- ETFは信託報酬に加えスプレッドが効く

- 売買回数が多いほどETFの実質コストは増えやすい

- 積立中心なら低信託報酬の投信が有利になりやすい

- ETFは流動性が低いとスプレッド拡大に注意

投資信託は積立時の買付手数料が無料(ノーロード)が一般的で、毎月積立でもコストが読みやすいのが利点です。

ただし投資信託でも、信託報酬が高い商品を選ぶと長期で差が出るため、同じ指数連動なら低コストを優先するのが基本です。

▼SBI証券口座の開設方法はこちらからどうぞ▼

▼楽天証券口座の開設方法はこちらからどうぞ▼

ETFは市場価格で売買するため、流動性が低いとスプレッドが広がりやすく、見えないコストが増えることがあります。

結論として、積立中心なら投資信託の「信託報酬の低さ」で、売買中心ならETFの「手数料体系とスプレッド」を重点的に比較するのが合理的です。

| 費用項目 | 投資信託 | ETF |

|---|---|---|

| 保有中コスト | 信託報酬(年率)+実質コスト | 信託報酬(年率) |

| 売買コスト | 基本なし(ノーロードが多い) | 売買手数料+スプレッド |

| コストの読みやすさ | 比較的読みやすい | 取引回数で変動しやすい |

価格の仕組み:ETFの株価と投資信託の基準価額の違い

投資信託は1日1回算出される「基準価額」で売買が成立するのが基本です。

注文を出した時点では約定価格が確定せず、当日または翌営業日の基準価額で決まるため、短期のタイミング投資には向きにくいです。

ETFは取引所で株式と同じようにリアルタイムで価格が動き、板を見ながら指値で注文できます。

この違いはFANG+のように値動きが大きい商品ほど体感差が出ます。

- 投信は基準価額で約定しリアルタイム売買はできない

- ETFは市場価格で動き指値で狙える

- 急落時の買い下がりはETFがやりやすい

- 投信は日中の値動きに振られにくい

- 性格(裁量型か自動化型か)で選ぶと失敗しにくい

例えば、急落日に「この価格なら買いたい」と思っても投資信託はその瞬間の価格で買えず、結果的に反発後の基準価額で約定することもあります。

投資信託は価格を追いかけにくい分、日中の上下に振り回されず積立を継続しやすいというメリットにもなります。

ETFは思い通りに売買できる反面、相場を見すぎて売買が増えて結果的に高値掴み・安値売りを誘発する人もいます。

自分が「価格を見て判断したいタイプ」か「仕組みで継続したいタイプ」かで、向き不向きがはっきり分かれます。

| 項目 | 投資信託 | ETF |

|---|---|---|

| 価格 | 基準価額(基本1日1回) | 市場価格(リアルタイム) |

| 約定 | 注文時に価格未確定 | 指値/成行で即時約定しやすい |

| 向く運用 | 積立・長期 | タイミング売買・短中期 |

取引の自由度:金融商品取引所での約定時間や注文単位

取引の自由度はETFが圧倒的に高いです。

ETFは、取引所の立会時間中であれば成行・指値・逆指値など多様な注文ができ、約定タイミングも自分で選べます。

注文単位は「1口(1株)」からのことが多く、価格水準によっては投資信託より少額で機動的に分割購入できる場合もあります。

投資信託は、注文受付時間(カットオフ)や約定日が決まっており、基本は「その日の基準価額でまとめて約定」という仕組みです。

- ETFは取引所でリアルタイムに売買できる

- 指値・逆指値など注文の幅が広い

- 投信は約定タイミングを選びにくい

- 自由度は売買過多のリスクも伴う

- ルール運用できる人ほどETFの利点が出る

このため、相場急変時に細かく売買してリスクを落とすといった運用は投資信託ではやりにくいです。

ただし、自由度が高いことは「余計な売買が増える」リスクと表裏一体です。

FANG+はボラティリティが高めなので、ETFで頻繁に触ると手数料・スプレッドだけでなくメンタル面の消耗も増えがちです。

自由度を武器にできる人(ルールを決めて淡々と実行できる人)ほどETFのメリットが活くかもしれません。

| 比較項目 | 投資信託 | ETF |

|---|---|---|

| 取引時間 | 注文受付→基準価額で約定 | 立会時間中に売買可能 |

| 注文方法 | 基本は金額指定/口数指定 | 成行・指値・逆指値など |

| 分割購入 | 積立で自動化しやすい | 裁量で分割しやすい |

分配金の扱い:ETFの分配金と投資信託の分配/再投資

分配金の扱いは長期リターンに影響する重要ポイントです。

ETFは分配金が出る場合、原則として現金で受け取る形になり再投資するには自分で買い増す必要があります。

投資信託は「分配金を出すタイプ」と「無分配で内部再投資するタイプ」があり、無分配型は複利効果を得やすい設計です。

FANG+連動の投資信託は無分配型が選ばれやすく、長期で資産を増やす目的と相性が良いことが多いです。

- 投信は無分配型だと複利を活かしやすい

- ETFの分配金は基本的に現金受取になる

- 再投資の手間を減らすなら投信が有利

- 現金収入が欲しいならETF分配はメリット

- 指数の配当込みと商品の分配方針は別物

ETFの分配金が悪いわけではなく、キャッシュフローが欲しい人(生活費の補助・別資産への振替)にはメリットになります。

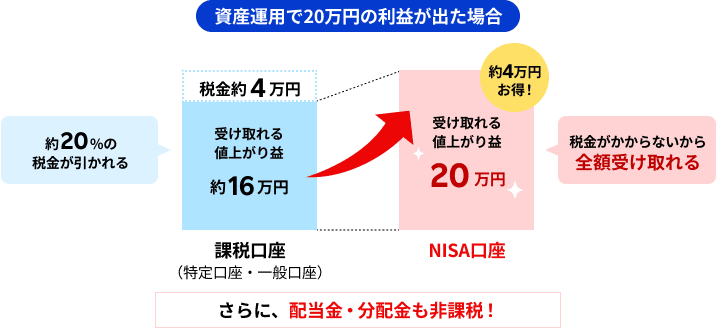

注意点として、新NISA口座では分配金・譲渡益が非課税になる一方、課税口座では分配金に税金がかかるため受取型は税引後の再投資になりやすいです。

指数が「配当込み」でも商品がどう分配するかは別なので分配方針を必ず確認しましょう。

結論として、資産形成(再投資)を優先するなら無分配型の投資信託、キャッシュフロー重視ならETFという整理が分かりやすいです。

| 観点 | 投資信託 | ETF |

|---|---|---|

| 分配方針 | 無分配/分配ありを選べることが多い | 分配が出る場合は現金受取が基本 |

| 再投資 | 無分配型なら内部で再投資されやすい | 自分で買い増しが必要 |

| 向く目的 | 資産形成(複利) | キャッシュフロー/裁量運用 |

新NISAでFANG+を買える?

新NISAでFANG+に投資したい人は多いですが、結論としては「商品によって買える枠が違う」ため事前確認が必須です。

新NISAには「つみたて投資枠」と「成長投資枠」があり、対象商品や買い方の自由度が異なります。

FANG+連動の投資信託は、つみたて投資枠と成長投資枠の対象になっているため、積立投資と相性が良いです。

FANG+連動のETFは、成長投資枠でのみ対象になっているため、積立ではなくリアルタイム取引と相性が良いです。

同じFANG+でもレバレッジ型はNISA対象外になっており、今後も非課税対象になる可能性は低いでしょう。

ここからは、新NISA対応状況の確認ポイント・積立なら投信が有利になりやすい理由・成長投資枠でETFを選ぶ具体的な考え方を整理します。

NISA対応状況の確認ポイント:つみたて投資枠と成長投資枠

まず確認すべきは、買いたいFANG+商品が「つみたて投資枠」「成長投資枠」のどちらに対応しているかです。

出典:楽天証券

つみたて投資枠は、金融庁の基準を満たす投資信託等に限定され、ETFや個別株の多くは対象外になります。

成長投資枠は、投資信託の他にも国内外の株式やETFなど多くの商品に投資できます。

- 新NISAは「枠ごとに買える商品」が違う

- つみたて投資枠は投資信託中心で制約が強い

- 成長投資枠はETFも買えるが取扱い確認が必要

- 同じFANG+でも商品違いで対象可否が分かれる

- 非課税とリスクは別なので過信しない

同じ指数連動でも「為替ヘッジあり/なし」「分配方針」「信託報酬」などで別商品扱いになり、NISA対象が分かれることがあります。

特にFANG+はテーマ性が強く、レバレッジ型や派生商品も多いため、新NISA枠で買えると思い込むのは危険です。

新NISA枠で買えるからといってリスクが下がるわけではなく、非課税メリットと価格変動リスクは別問題です。

「枠の確認→商品性の確認→自分の運用方針に合うか」の順でチェックすると失敗しにくいです。

| 確認ポイント | 見る場所 | 注意点 |

|---|---|---|

| つみたて投資枠対象か | 証券会社の銘柄ページ/商品概要 | 投資信託中心でETFは対象外が多い |

| 成長投資枠対象か | 同上 | 取扱いは証券会社で差が出る |

| レバレッジ型の可否 | 商品分類/目論見書 | NISA対象外になりやすい |

積み立てるなら投資信託が有利になりやすい理由

FANG+を積み立てで買うなら、投資信託が有利になりやすいのは「自動化」と「少額性」と「継続性」が揃っているからです。

FANG+は値動きが大きく下落局面で買うのが怖くなりがちですが、積立設定はその心理的ハードルを下げます。

投資信託は100円〜など少額で積立できることが多く、家計に合わせて金額調整しやすい点もメリットです。

具体例として「毎月3万円をFANG+・残りは全世界株式(オルカン)」というように、サテライトとして比率管理しやすくなります。

- 積立は投信の自動化メリットが大きい

- FANG+の下落局面でも買い続けやすくなる

- 少額から金額調整でき家計管理と相性が良い

- 無分配型なら再投資の手間が少ない

- 長期の資産形成なら投信が合理的になりやすい

ETFでも積立は可能ですが、定期買付サービスの有無・最低購入金額・手数料・約定のズレなどで手間が増えやすいです。

無分配型の投資信託なら分配金の再投資を意識せず複利を狙いやすく、資産形成の設計がシンプルになります。

結論として、FANG+を「長期で積立し続ける」こと自体が戦略なら、投資信託の仕組みが勝ちやすい環境を作ります。

| 積立で重要な要素 | 投資信託 | ETF |

|---|---|---|

| 自動積立 | 設定しやすい | サービス次第で手間が出る |

| 少額 | 100円〜など柔軟 | 1口価格に依存 |

| 継続性 | 相場を見ずに続けやすい | 裁量が入りやすい |

成長投資枠でETFを選ぶケース:金額・期間・年率リターン想定の考え方

成長投資枠でETFを選ぶのは「一括投資や分割一括をしたい」「買値にこだわりたい」「売却も含めて設計したい」ケースで合理的です。

例えば、投資期間が3〜5年程度で途中で利益確定や損切りのルールを置くなら、指値や逆指値が使えるETFが便利です。

まとまった資金を一度に入れる場合、投資信託の約定タイミングよりETFの方が納得感を得やすいことがあります。

- ETFは一括・分割一括など裁量投資と相性が良い

- 投資期間と売却ルールを先に決めるのが重要

- 年率リターンは高く見積もりすぎない

- 最大下落(ドローダウン)許容を明確にする

- 分配金が出る場合の再投資方針も決めておく

年率リターン想定は「期待しすぎない」ことが重要で、FANG+は高リターンが話題になりやすいですが年によって大きくブレます。

具体的には、想定年率を高く置きすぎると下落局面で計画が崩れたときに狼狽売りしやすくなります。

ETFを選ぶなら(1)投資期間(2)最大許容ドローダウン(どれだけ下がったら耐えられないか)(3)売却ルール(利確/損切り/リバランス)を先に決めるのが現実的です。

結論として、成長投資枠でETFを選ぶのは裁量を活かして売買計画を実行できる人に向く選択かもしれません。

| 設計項目 | 考え方の例 | ETFが活きる理由 |

|---|---|---|

| 金額 | 一括 or 数回に分けて投入 | 指値で分割購入しやすい |

| 期間 | 3〜5年/5〜10年など | 途中の利確・損切りを実行しやすい |

| 年率想定 | 控えめに置き下振れも想定 | 過信を避け行動ルールを守りやすい |

FANG+投資のリスクと注意点

FANG+は魅力的な成長テーマである一方、リスクを理解せずに買うと「想定以上の下落」に耐えられず、最悪のタイミングで手放す原因になります。

10銘柄集中という構造上、S&P500や全世界株式よりもボラティリティが高くなりやすい点は避けられません。

米国株特有の決算・金利・センチメントの影響、そして日本の投資家にとっては為替(円高円安)がリターンを大きく左右します。

さらに、レバレッジ型を選ぶと日々の変動が増幅され、長期で指数と乖離する可能性も高まります。

ここからは、集中リスク・米国要因・為替・長期運用の落とし穴という4つの観点で、具体的に注意点を整理します。

集中リスク:テック株式への偏り(比率)とポートフォリオ分散の必要

FANG+最大のリスクは分散が効きにくい「集中リスク」です。

10銘柄に絞っているため、上位数社の株価が崩れると指数全体が一気に下がりやすく、回復にも時間がかかることがあります。

具体例として、グロース株が売られる局面では「良い企業でもPER調整で下がる」ことがあり、業績が悪くなくても株価が下落することがあります。

- FANG+は10銘柄集中で下落が大きくなりやすい

- テック偏重で同時下落のリスクがある

- コアは分散指数にして比率で管理する

- 債券・現金を持つと急落時の行動が安定する

- 最初からルールを決めて狼狽売りを防ぐ

このリスクに対処する現実的な方法は、FANG+を資産のコアにしないことです。

コアを全世界株式(オルカン)やS&P500に置き、FANG+は10〜30%程度のサテライトにするなど、比率で管理するとブレにくくなります。

さらに、債券や現金比率を持つことで急落時に追加投資できる余力(リバランス原資)を確保できます。

集中投資は「当たれば大きい」ですが「外れたときの行動」が成否を分けるため、最初から分散設計を組み込むことが重要です。

| リスク | 起きること | 対策例 |

|---|---|---|

| 10銘柄集中 | 数社の下落で指数が急落 | コアは分散指数、FANG+は比率管理 |

| 業種偏り | 同じ要因で同時下落 | 債券・現金・他地域株と組合せ |

| ボラティリティ | 下落時に耐えられず売りやすい | 積立・ルール化・リバランス |

米国要因:決算日・金利・市場センチメントでチャートが大きく動く

FANG+は米国株中心のため、米国のイベントで値動きが増幅されやすいです。

代表的なのが決算発表で、ガイダンス(今後の見通し)次第では1日で大きく上下することも珍しくありません。

米国金利(政策金利・長期金利)の変化はグロース株のバリュエーションに直撃し、指数全体のPER調整が起きやすいです。

- 決算で指数が大きく動くことがある

- 金利変動はグロース株に直撃しやすい

- リスクオフ局面では同時下落が起きやすい

- イベント前後は分割投資で対応しやすい

- 長期なら比率管理とルール運用が有効

市場センチメント(リスクオン/リスクオフ)によって、良いニュースでも売られたり悪いニュースで過剰に売られるといった局面が起きます。

具体例として、FOMC前後や米国雇用統計やCPI発表のタイミングでボラティリティが上がり、ETFなら日中に価格が大きく振れることがあります。

米国要因は避けられないので、理解して織り込むことが長期でFANG+と付き合うコツになります。

| 米国要因 | 影響 | 対策例 |

|---|---|---|

| 決算 | 1日で急騰急落 | 分割投資・イベント前後の売買を控える |

| 金利 | グロース株の評価が変わる | 長期目線・比率管理 |

| センチメント | 過剰反応が起きやすい | ルール化・積立で平準化 |

為替と日本:円高円安で資産評価がブレる

日本の投資家がFANG+に投資する場合、米ドル建て資産を円換算するため為替の影響を強く受けます。

円安になれば円ベースの評価額は押し上げられ、円高になれば株価が横ばいでも円ベースではマイナスになることがあります。

このため「指数は上がっているのに自分の評価額が伸びない」「逆に株価が弱いのに円安で助かった」といったズレが起きます。

投資信託でもETFでも基本は同じで、為替ヘッジなしの商品なら為替リスクを抱えることになります。

- FANG+は為替で円ベースの成績が大きく変わる

- 円高だと株価が横ばいでも評価が下がり得る

- ヘッジありはコスト面の確認が必要

- 為替予想に依存しすぎないのが重要

- 積立と比率管理で為替影響を平準化しやすい

為替ヘッジありの商品はブレを抑えられる可能性がある一方、ヘッジコストがかかり長期では不利になる局面もあります。

具体例として、米国株が好調でも急な円高が来ると円ベースのリターンが削られ、心理的に「失敗した」と感じやすいです。

対策としては、為替も含めて長期で平均化したり資産全体で外貨比率を管理する、そして短期の為替予想に賭けすぎないことです。

為替は読みにくい変数なので、コントロールできるのは「自分の買い方と比率」だと割り切るのが現実的です。

| 為替の動き | 円ベース評価 | 起きやすい誤解 |

|---|---|---|

| 円安 | 上がりやすい | 株の実力以上に増えたと感じる |

| 円高 | 下がりやすい | 指数が上がっても損した気になる |

| ヘッジあり | ブレは減る可能性 | ヘッジコストを見落とす |

長期運用の落とし穴:期待リターン予想の過信と下落局面の行動ルール

長期運用で最も多い失敗は「過去の高リターンをそのまま将来に当てはめる」ことです。

FANG+は強い上昇局面があるため、年率○%で増える前提で資産計画を立てると下落局面で想定が崩れやすくなります。

集中型指数は下落が深くなりやすく、含み損が膨らんだときに積立停止や狼狽売りをしてしまうと回復局面を取り逃がします。

具体例として「高値で一括→急落→怖くて売却→その後反発」という典型パターンは、行動ルールがないと起きやすいです。

- 過去の高リターンを将来に当てはめない

- 下落局面の行動ルールが成否を分ける

- 積立停止や狼狽売りが最大の損失要因になりやすい

- 比率上限を決めてリバランスする

- FANG+は資産の一部として扱うと継続しやすい

対策としては、期待リターンを控えめに置き下落時の行動を事前に決めておくことです。

例えば「-20%で買い増し」「-30%で比率が上がりすぎたらコアに戻す」「積立は止めない」など、ルールを文章化すると実行しやすくなります。

FANG+を資産の一部に留めておけば、下落しても生活や資産計画への影響が限定されてルールを守りやすくなります。

長期で勝つためには、銘柄選び以上に「下落時にどう行動するか」を先に決めることが重要です。

| 落とし穴 | 起きる行動 | 対策例 |

|---|---|---|

| 期待リターンの過信 | 計画が崩れて焦る | 控えめ想定・複数シナリオ |

| 下落で狼狽 | 積立停止・安値売り | 行動ルールを事前に決める |

| 比率の暴走 | FANG+が資産の大半になる | 上限比率を設定しリバランス |

【登録・準備編】ハピタスの始め方と会員登録の流れ

ハピタスに会員登録がまだの人は、まずは無料会員登録を済ませてしまいましょう。

ハピタス登録はメールアドレスと電話番号さえあれば1分で完了します。

電話番号がなくても会員登録をすることはできますが、そのままではハピタスで貯めたポイントを交換できなくなっています。

ハピタスに登録する手順は以下の通りです。

- ハピタス登録の紹介リンクを押す

- メールアドレスを入力:Gmailなどのフリーメールがおすすめ

- パスワードを入力:半角英数字を使用して8文字以上で入力

- ニックネームを入力:半角英数字20文字以内で入力

- 個人情報を入力:自身の正確な情報を入力

- メールアドレス認証:ハピタスに登録するために必要

- 秘密の質問設定:貯めたポイントを交換するために必要

- 電話番号認証:貯めたポイントを交換するために必要

- 登録完了

まずはパソコンかスマホで以下の登録バナーを押しましょう。

▼ハピタス新規登録はこちらからがお得▼

ざくざく

ざくざく

移動したハピタスサイトの会員登録ページにある『会員登録する』ボタンを押して、ハピタスの会員登録を済ませましょう。

QRコード読み取りで登録が完結することを紹介しているブログもありますが、ハピタスオリジナルの登録QRコードは存在しません。

▼ハピタス会員登録の詳しいやり方はこちら▼

ハピタスの新規会員登録に必要なもの一覧

ハピタスに新規登録する際にはいくつかの情報や準備物が必要です。

ハピタス登録手続きがスムーズに進むよう、事前に必要なものを確認しておきましょう。

まず必須となるのが有効なメールアドレスとSMSが受信できる携帯電話番号です。

- 有効なメールアドレスが必要

- SMSが受信できる携帯電話番号が必須

- パスワード・秘密の質問の設定が必要

- 個人情報は正確に入力すること

- 登録情報は後から変更できない場合がある

メールアドレスは登録後の認証やポイント交換時の連絡やパスワード再発行などに使われ、電話番号は本人確認のために使われてSMS認証コードを受信できる必要があります。

パスワードや秘密の質問の設定も求められるため、忘れにくい内容を考えておくと安心です。

これらの情報を正確に入力しないと、後々ポイント交換やアカウント復旧ができなくなる場合があるので注意しましょう。

| 必要なもの | 用途 |

|---|---|

| メールアドレス | 認証・連絡・パスワード再発行 |

| 携帯電話番号 | SMS認証・本人確認 |

| パスワード | ログイン用 |

| 秘密の質問 | アカウント復旧用・ポイント交換 |

ハピタスを電話番号認証なしではサービスが制限される

ハピタスでは、電話番号認証を行わない場合サービスの利用が大きく制限されます。

具体的には、会員登録自体が完了せずポイント獲得や交換やキャンペーン参加などの主要機能が一切利用できません。

電話番号認証をスキップして実質仮登録状態のまま放置すると、一定期間後にアカウントが自動削除される場合もあります。

- 電話番号認証なしでは会員登録が完了しない

- ポイント獲得・交換ができない

- キャンペーンや特典も利用不可

- 仮登録状態は一定期間で削除される

- 最新の仕様では認証が必須

電話番号認証はハピタスの全サービスを安全に利用するための必須ステップです。

一部の古い情報では「電話番号認証なしで登録できる」と記載されていますが、現在は仕様変更により必ず認証が必要となっています。

電話番号認証を完了しないとポイントサイトとしての本来のメリットを享受できないので、安全かつ快適にハピタスを利用するためにも正規の手順で電話番号認証を行いましょう。

ハピタスの退会と再登録の仕組みの全体像

ハピタスの退会と再登録の仕組みは、ユーザーの個人情報やセキュリティを守るために厳格に設計されています。

退会手続きはマイページから簡単に行うことができますが、退会と同時に所持ポイントや紹介特典や登録情報がすべて失効します。

退会後は、同じメールアドレスや電話番号での再登録が一定期間できない仕組みになっており、これにより不正利用や複数アカウントの作成を防止しています。

- 退会手続きの流れを解説

- 退会後のデータの扱い

- 再登録の仕組みと制限

- 再登録時の注意点

- 退会・再登録の全体フローを図解

再登録を希望する場合は、退会から一定期間(一般的には3ヶ月程度)経過後に再度新規登録手続きを行う必要があります。

以前のポイントや紹介特典は復活しないため、完全に新規のアカウントとして扱われます。

再登録時には本人確認や認証手続きが必要となる場合があり、登録情報が以前と重複していると再登録が拒否されることもあります。

| 手続き | 内容 |

|---|---|

| 退会 | ポイント・特典・登録情報が失効 |

| 再登録 | 一定期間後に新規登録が可能 |

| 制限 | 同じメール・電話番号は一定期間不可 |

まとめ:FANG+の投資信託は長期目線でETFは短期目線

- FANG+は集中型指数なので「買い方」が超重要

- 長期の資産形成なら投資信託(積立)が基本

- タイミング重視ならETF(成長投資枠)が有力

- 為替・金利・決算で大きく動く前提で設計する

- 比率管理と下落時ルールが損しない判断軸になる

FANG+は米国テックの成長を濃縮して取りにいける一方で、10銘柄集中ゆえに値動きが大きく買い方の設計が結果を左右します。

新NISAでの資産形成を主目的にするなら、積立しやすく運用が単純な投資信託が基本的に相性が良いです。

価格を見ながら指値で買いたかったり利確や損切りも含めて戦略的に動きたいなら、成長投資枠でETFを選ぶ合理性があります。

ただし、ETFは自由度が高いため売買過多やスプレッド負担やメンタル消耗が起きやすい点も忘れてはいけません。

どちらを選んでも、集中リスク・米国イベント・為替の影響は避けられないため、資産全体での分散と行動ルールが重要です。

▼ハピタス新規登録はこちらからがお得▼

▼ハピタスの証券広告特集▼