FANG+に「パランティア(Palantir Technologies)」が採用される可能性について関心を持つ投資家や投資初心者の方は多いのではないでしょうか。

このページでは、FANG+の基本情報や構成銘柄の入れ替え基準、リバランスの仕組みやパランティアの業績や今後の展望、そしてFANG+投資信託・ETFへの影響まで、幅広くかつ分かりやすく解説します。

「FANG+ パランティア」で検索する方が知りたい最新情報や、今後の投資判断に役立つポイントを網羅的にまとめています。

これからFANG+やパランティアへの投資を検討している方、最新のリバランス情報や構成銘柄の動向を知りたい方にとって役立つ内容となっています。

ぜひ最後までご覧いただき今後の投資戦略にお役立てください。

ざくざく

ざくざく

▼ハピタス登録はこちらからがお得▼

▼ハピタスの証券広告特集▼

FANG+とは?構成銘柄と特徴を詳しく解説

FANG+(ファングプラス)は、米国を代表するテクノロジー企業を中心に構成された株価指数で、世界中の投資家から高い注目を集めています。

FANG+の「FANG」は、Facebook(現Meta)・Amazon・Netflix・Google(現Alphabet)の頭文字を取ったもので、これに加えて他の有力テック企業を含めた10銘柄で構成されています。

この指数は米国の成長株を中心に構成されており、イノベーションやデジタル化の波に乗る企業群が選ばれているのが特徴です。

FANG+をベンチマークとした投資信託やETFも多く登場しており、個人投資家でも手軽に米国の有力テック企業群に分散投資できる点が魅力です。

FANG+の構成銘柄は定期的に見直されるため、時代の変化に合わせて新たな成長企業が組み入れられる可能性もあります。

このように、FANG+は米国株投資の中でも特に注目度が高く今後の動向から目が離せません。

FANG+指数の概要と投資信託としての魅力

FANG+指数は米国の主要テクノロジー企業10社で構成される株価指数で、成長性の高い企業群に集中投資できる点が最大の魅力です。

この指数をベンチマークとした投資信託やETFは、個人投資家でも少額から米国の有力テック企業に分散投資できる手段として人気を集めています。

FANG+指数は構成銘柄の入れ替えやリバランスが定期的に行われるため、時代の変化や企業の成長に合わせてポートフォリオが最適化される仕組みとなっています。

- FANG+指数は米国の主要テック企業10社で構成

- 成長性の高い企業に集中投資できる

- 投資信託やETFで手軽に分散投資が可能

- 定期的なリバランスでポートフォリオが最適化

- リターンが高い一方でリスクも高い

投資信託やETFを通じてFANG+に投資することで、個別株投資よりもリスク分散が図れるほか、運用の手間も省けるメリットがあります。

FANG+指数は世界中の投資家から注目されており、今後も新たな成長企業が組み入れられる可能性があるため長期的な資産形成にも適しています。

このように、FANG+指数は成長性と分散投資のバランスを重視する投資家にとって非常に魅力的な投資対象となっています。

現在のFANG+構成銘柄一覧と各銘柄の業種

FANG+指数の構成銘柄は、米国を代表するテクノロジー企業を中心に選定されています。

2025年10月時点でのFANG+構成銘柄は「Meta (旧Facebook)・Amazon・Netflix・Google (Alphabet)・Apple・Microsoft・NVIDIA・Broadcom・CrowdStrike・ServiceNow」の10社です。

これらの企業は、情報技術・インターネットサービス・半導体・クラウドコンピューティングなど、現代の成長産業をリードする分野で活躍しています。

- Meta(旧Facebook)

- Amazon

- Apple

- Netflix

- Alphabet(Google)

- Microsoft

- NVIDIA

- Broadcom

- CrowdStrike

- ServiceNow

FANG+の構成銘柄は、時代のトレンドや企業の成長性を反映して定期的に見直されるため、今後も新たな有力企業が加わる可能性があります。

FANG+は10銘柄に均等配分されるため、特定の企業に偏りすぎずバランスの取れたポートフォリオが実現できます。

このように、FANG+の構成銘柄は米国の最先端テクノロジー企業を中心に、今後の成長が期待される分野を網羅している点が大きな魅力です。

FANG+とS&P500・他インデックスとの違い

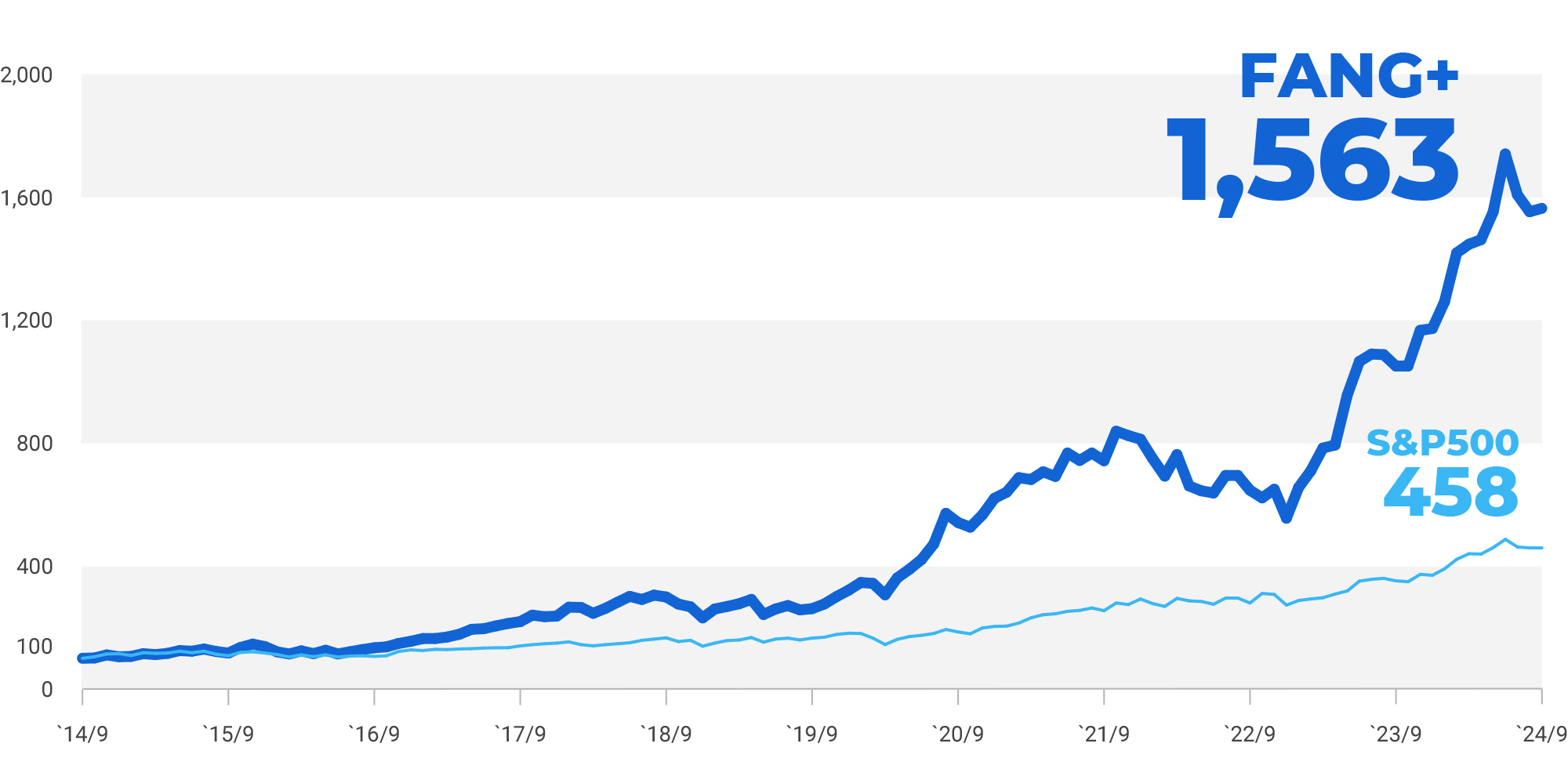

FANG+指数とS&P500・NASDAQ100など他の主要インデックスとの違いは、構成銘柄の選定基準と集中度にあります。

FANG+は米国の成長性が高いテクノロジー企業10社に均等配分で投資するのに対し、S&P500は米国の大型株500社、NASDAQ100は主にテクノロジー系の大型株100社で構成されています。

出典:大和アセットマネジメント

FANG+はより成長性の高い企業に集中投資するため、リターンの高さが期待できる一方で個別銘柄の影響を受けやすくリスクも高くなります。

- FANG+は成長性の高い10社に集中投資

- S&P500は米国大型株500社で分散度が高い

- NASDAQ100はテック系大型株100社が中心

- FANG+はリターンもリスクも高い

- 投資目的に応じてインデックスを選ぶ必要がある

S&P500やNASDAQ100は分散度が高く、安定したリターンを目指す投資家に向いています。

FANG+は構成銘柄の入れ替えやリバランスが定期的に行われるため、時代の変化に柔軟に対応できる点も特徴です。

このように、FANG+は高成長・高リスク志向の投資家に適しており、S&P500やNASDAQ100は安定志向の投資家に向いていると言えます。

| インデックス名 | 構成銘柄数 | 特徴 |

|---|---|---|

| FANG+ | 10 | 成長性の高いテック企業に集中 |

| S&P500 | 500 | 米国大型株全体に分散 |

| NASDAQ100 | 100 | テクノロジー系大型株中心 |

FANG+の構成銘柄入れ替えとリバランスの仕組み

FANG+指数は、米国の成長著しいテクノロジー企業10社で構成されていますが、その構成銘柄は固定ではなく定期的な見直しやリバランスが行われています。

この仕組みにより、時代の変化や企業の成長・衰退に応じて最適なポートフォリオが維持されるのが特徴です。

入れ替えやリバランスのタイミングや基準は、指数を運営するICE(インターコンチネンタル取引所)によって厳格に管理されており、投資家は最新の構成銘柄や比率を常にチェックすることが重要です。

FANG+指数をベンチマークとする投資信託やETFも、これらの変更に合わせて自動的にポートフォリオを調整します。

リバランスや入れ替えの仕組みを理解することで、FANG+投資のリスク管理やリターン最大化に役立てることができます。

構成銘柄が固定なのか?過去の入れ替え事例を分析

FANG+指数の構成銘柄は固定ではなく定期的に見直しが行われています。

これまでもNetflixやNVIDIAなどが新たに組み入れられた事例があり、逆に成長が鈍化した企業が除外されたケースもあります。

このような入れ替えは、企業の時価総額や成長性や業界のトレンドなどを総合的に判断して決定されます。

- FANG+の構成銘柄は固定ではない

- NetflixやNVIDIAなどが新規組入

- 成長鈍化企業は除外されることも

- クラウド・AI関連企業の台頭が顕著

- 入れ替え事例から今後の動向を予測可能

FANG+は時代の変化に合わせて柔軟に構成銘柄を入れ替えることで、常に最先端の成長企業に投資できる仕組みとなっています。

過去の入れ替え事例を分析することで、今後の構成銘柄の動向や新たな組み入れ候補を予測するヒントにもなります。

FANG+構成銘柄入れ替えの基準とルール

FANG+指数の構成銘柄入れ替えには明確な基準とルールが設けられています。

主な基準は、時価総額の大きさ・成長性・業界内でのリーダーシップ・流動性・テクノロジー分野でのイノベーション力などです。

出典:大和アセットマネジメント

指数の運営元は定期的にこれらの基準をもとに構成銘柄の見直しを行い、必要に応じて新たな企業を組み入れたり既存の企業を除外したりします。

- 時価総額の大きさが重要な基準

- 成長性やイノベーション力も重視

- 流動性や業界リーダーシップも評価

- 定期的な見直しと透明性の高い運用

- 入れ替え基準を知ることで今後の予測が可能

入れ替えの際には投資家への事前通知が行われ、透明性の高い運用が徹底されています。

このような厳格なルールにより、FANG+は常に最先端の成長企業に投資できるインデックスとしての信頼性を維持しています。

入れ替え基準を理解することで、今後どのような企業が組み入れられる可能性があるのかを予測することも可能です。

リバランスはいつ・どのように実施される?比率や順位の変動について

FANG+指数のリバランスは年に2回(通常は6月と12月)実施されます。

リバランスの際には各構成銘柄の比率が均等(10%ずつ)になるように調整されます。

これにより、特定の銘柄の株価が大きく上昇・下落した場合でも、ポートフォリオ全体のバランスが保たれる仕組みです。

- リバランスは年2回(6月・12月)実施

- 各銘柄の比率を均等(10%)に調整

- 株価変動による偏りを是正

- 入れ替えも同時に行われる場合あり

- 公式発表で最新情報を確認することが重要

リバランス時には構成銘柄の入れ替えも同時に行われることがあり、最新の成長企業が組み入れられることもあります。

順位の変動や比率の調整は、指数のパフォーマンスやリスク管理に大きな影響を与えるため、投資家はリバランスのタイミングや内容をしっかり把握しておくことが重要です。

リバランスの詳細は、指数運営元や投資信託・ETFの公式サイトで随時発表されるため、最新情報のチェックを怠らないようにしましょう。

FANG+にパランティアが採用される可能性を徹底予測

近年、AIやビッグデータ分野で急成長を遂げているパランティア・テクノロジーズ(Palantir Technologies)は、FANG+の新たな構成銘柄候補として注目を集めています。

FANG+の構成銘柄入れ替え基準を満たすかどうか、また今後の成長性や市場評価を踏まえ、パランティアがFANG+に採用される可能性について徹底的に予測します。

パランティアが組み入れられた場合のインデックスや投資信託への影響、投資家が注目すべきポイントについても詳しく解説します。

今後のFANG+とパランティアの動向は、米国株投資のトレンドを左右する重要なテーマとなるでしょう。

そもそもパランティアとは何?

パランティア・テクノロジーズ(Palantir Technologies)は、2003年に設立された米国のソフトウェア企業で、主にビッグデータ解析やAIを活用したプラットフォームを提供しています。

同社の主力製品は、政府機関や大手企業向けのデータ統合・分析ツールであり、特に米国政府や軍事機関との取引実績が豊富です。

近年は民間企業向けの事業も拡大しており、医療・金融・製造業など幅広い分野で導入が進んでいます。

- 2003年設立の米国ソフトウェア企業

- ビッグデータ解析・AIプラットフォームを提供

- 政府・軍事機関との取引実績が豊富

- 民間企業向け事業も拡大中

- 技術力と成長性が高く評価されている

パランティアは、膨大なデータをリアルタイムで解析し、意思決定を支援する技術力が高く評価されています。

AIや機械学習の分野でも先進的な取り組みを行っており、今後の成長が期待される企業の一つです。

FANG+の構成銘柄候補として注目される理由も、こうした技術力と成長性にあります。

パランティアの業績・成長性とFANG+との相性

パランティアは近年急速に売上高を伸ばしており、特にAIやビッグデータ分野での需要拡大が業績を後押ししています。

2023年には初の通年黒字化を達成し今後も高い成長率が期待されています。

政府機関だけでなく民間企業向けの契約も増加しており事業の多角化が進んでいます。

- 売上高が急成長中

- 2023年に初の通年黒字化

- 政府・民間両方で契約拡大

- AI・ビッグデータ分野で高評価

- FANG+の成長志向と相性が良い

FANG+の構成銘柄は成長性やイノベーション力が重視されるため、パランティアの業績や技術力は十分に評価されるポイントです。

さらに、AIやデータ解析分野は今後のテクノロジー業界の成長ドライバーとされており、FANG+との相性も非常に良いと言えます。

ただし、時価総額や流動性など他の基準も満たす必要があるため、今後の動向に注目が集まっています。

構成銘柄組入の条件から見たパランティア採用の現実性

FANG+の構成銘柄に採用されるためには、時価総額・成長性・流動性・業界でのリーダーシップ・イノベーション力など複数の条件を満たす必要があります。

パランティアはAIやビッグデータ分野での技術力や成長性は申し分ありませんが、時価総額では既存のFANG+銘柄と比較するとやや劣る面もあります。

しかし、近年の業績拡大や株価上昇により、今後数年で時価総額基準をクリアする可能性も十分に考えられます。

- 時価総額や流動性が重要な条件

- 成長性・イノベーション力は十分

- 株価上昇で時価総額基準クリアの可能性

- 既存銘柄の動向も影響

- 今後の業績拡大が採用のカギ

流動性や市場での注目度も高まっており、FANG+の入れ替えタイミング次第では組み入れ候補となるでしょう。

一方で、既存銘柄の成長が鈍化した場合やパランティアのさらなる業績拡大が続けば、採用の現実性はより高まります。

過去のニュース・掲示板の動きからみる市場評価

パランティアのFANG+採用に関する話題は、投資家向け掲示板やSNSでもたびたび取り上げられています。

特に2023年以降、AIブームや業績好調を背景に「次のFANG+候補」として注目度が急上昇しました。

一方で時価総額や安定性の面で懸念を示す声もあり賛否両論が見られます。

- 掲示板・SNSで話題が増加

- AIブームで注目度が急上昇

- 時価総額や安定性に懸念の声も

- リバランス時期に期待感が高まる

- 市場の関心は非常に高い

FANG+の定期リバランスや入れ替え時期が近づくと、パランティアの組み入れを期待する投稿が増加する傾向にあります。

公式な発表がない限り確定情報はありませんが、市場の関心が高いことは間違いありません。

こうした動向をウォッチすることで、投資家心理や今後のトレンドを把握する手がかりとなります。

パランティアの10年後はどうなっている?

パランティアの10年後を予測するのは難しいですが、AIやビッグデータ分野の成長が続く限り同社の事業拡大は十分に期待できます。

今後も政府・民間の両分野で顧客基盤を拡大し、グローバル展開を加速させる可能性が高いでしょう。

AI技術の進化や新規事業への参入によって時価総額や収益性がさらに向上することも考えられますが、競争激化や規制強化などのリスクも存在するため柔軟な経営戦略が求められます。

- AIやビッグデータ分野の成長が追い風

- 政府・民間両方で顧客拡大が進む

- グローバル展開の加速が期待

- 競争や規制リスクも存在

- FANG+組入でブランド力強化の可能性

FANG+への組み入れが実現すれば、さらなる株価上昇やブランド力強化も期待できるでしょう。

投資家としては、長期的な視点でパランティアの成長性とリスクを見極めることが重要です。

FANG+投資信託・ETFへの影響と今後の展望

パランティアがFANG+に採用された場合、投資信託やETFのポートフォリオにも大きな影響が及びます。

新たな成長企業の組み入れは、インデックス全体のリターン向上や分散効果の強化につながる可能性があります。

一方で既存銘柄の除外や比率調整による影響も考慮する必要があります。

今後もFANG+の構成銘柄やリバランス動向を注視し、柔軟な投資戦略を立てることが求められます。

パランティア採用時のインデックス・ファンドへの影響

もしパランティアがFANG+に採用されると、インデックスファンドやETFの構成銘柄が自動的に変更されます。

これにより、パランティアの株価が短期的に上昇する可能性があり、既存のFANG+銘柄の比率も調整されます。

- パランティア組入でインデックス構成が変化

- 短期的な株価上昇の可能性

- 既存銘柄の比率調整が発生

- リターン向上への期待

- 除外銘柄の株価下落リスクも

パランティアの成長性がインデックス全体のリターン向上に寄与することも期待されます。

一方で、除外される銘柄の株価には下落圧力がかかる場合もあるため投資家は注意が必要です。

インデックスファンドの運用方針やリバランスのタイミングを把握し、適切な対応を取ることが重要です。

新NISA・投信を活用する際の注意点

FANG+連動型の投資信託やETFは新NISAや積立投資にも適していますが、構成銘柄の入れ替えやリバランスによるリスクも理解しておく必要があります。

特にパランティアのような新興企業が組み入れられる場合、短期的な値動きが大きくなる可能性があります。

信託報酬や運用コストや分配金方針なども商品ごとに異なるため、事前にしっかりと比較検討しましょう。

- 構成銘柄の入れ替えリスクを理解

- 新興企業組入時は値動きが大きい

- 信託報酬やコストを比較検討

- 長期投資でも定期的な見直しが必要

- 新NISAの非課税枠を有効活用

長期投資を前提とする場合でも、定期的なポートフォリオの見直しやリスク管理が重要です。

新NISAの非課税枠を有効活用しつつ、分散投資や積立投資のメリットを最大限に引き出しましょう。

その他注目銘柄や今後の組入候補予想

FANG+の今後の組入候補としては、パランティア以外にもAI・クラウド・半導体分野の新興企業が注目されています。

例えば、アドビ・パロアルトネットワークス・アリスタネットワークスなどが候補に挙げられます。

これらの企業は、時価総額や成長性やイノベーション力でFANG+の基準を満たす可能性があり、今後のリバランスで組み入れられることが期待されています。

- AI・クラウド・半導体分野の新興企業が注目

- パロアルトネットワークスやアドビなどが候補

- 時価総額・成長性・イノベーション力がカギ

- 既存銘柄の成長鈍化で新規採用が加速

- 業界トレンドや業績を常にチェック

既存のFANG+銘柄の成長鈍化や業界再編が進めば、新たな企業の採用が加速するでしょう。

投資家は最新の業界トレンドや企業業績を常にチェックし、将来の組入候補を見極めることが重要です。

FANG+とパランティアのよくある質問と最新情報

FANG+とパランティアに関する疑問や最新情報は投資家の間で常に話題となっています。

構成銘柄の入れ替えやリバランスのタイミング、パランティアの採用可能性、投資信託やETFへの影響など、知っておきたいポイントが多く存在します。

掲示板やSNSでの情報収集のコツや、投資判断に役立つ公式発表のチェック方法も重要です。

ここからは、FANG+とパランティアに関するよくある質問や、直近のリバランス速報や投資家が注意すべき最新動向をまとめて解説します。

これからFANG+やパランティアへの投資を検討している方はぜひ参考にしてください。

直近で話題となった構成銘柄やリバランス速報

FANG+の構成銘柄やリバランスに関する最新情報は、公式サイトや金融ニュースや投資信託の運用報告書などで随時発表されています。

構成銘柄の入れ替えが行われない場合でも、FANG+は今後の動向に注目が集まっています。

パランティアはもちろんのことアドビなどの新興企業が、次回の組み入れ候補として話題になっています。

- 構成銘柄の入れ替えがなくても注目度が高い

- パランティアやアドビが話題

- 公式サイトや運用報告書で最新情報を確認

- リバランスはパフォーマンスに影響大

- 掲示板・SNSで速報をチェック可能

リバランスのタイミングや内容は、インデックスのパフォーマンスやリスク管理に大きな影響を与えるため、投資家は最新情報を常にチェックすることが重要です。

掲示板やSNSでも速報が共有されることが多く、リアルタイムで情報を得る手段として活用できます。

FANG+関連の掲示板・SNSの活用ポイント

FANG+やパランティアに関する最新情報を得るには掲示板やSNSの活用が非常に有効です。

Yahoo!ファイナンス・みんかぶ・X・Redditなどでは、投資家同士のリアルな意見交換や速報情報が飛び交っています。

リバランスや構成銘柄の入れ替えが近づくと、関連スレッドやハッシュタグで活発な議論が行われます。

- Yahoo!ファイナンスやみんかぶが人気

- XやRedditで速報・議論が活発

- 公式発表と併用して情報の信頼性を確保

- 過去投稿やトレンド分析も有効

- 投資家心理の把握に役立つ

ただし、SNSや掲示板の情報は信頼性にばらつきがあるため、公式発表や信頼できるニュースソースと併用して活用することが大切です。

過去の投稿やトレンドを分析することで、市場の関心や投資家心理を把握する手がかりにもなります。

投資家向けの情報収集のコツと注意すべき事項

FANG+やパランティアへの投資を検討する際は、正確かつ最新の情報収集が不可欠です。

まずは公式サイトや運用会社の発表、金融ニュースを定期的にチェックしましょう。

掲示板やSNSの情報は速報性が高い反面誤情報や噂も多いため、必ず複数の情報源で裏付けを取ることが重要です。

- 公式サイトや運用会社の発表を定期チェック

- 金融ニュースで最新動向を把握

- 掲示板やSNSは複数情報源で裏付け

- 運用報告書で構成銘柄やリバランスを確認

- 業界トレンドや業績分析も重要

投資信託やETFの運用報告書も構成銘柄やリバランスの詳細を知る上で役立ちます。

情報の取捨選択とリスク管理を徹底して冷静な投資判断を心がけましょう。

【登録・準備編】ハピタスの始め方と会員登録の流れ

ハピタスに会員登録がまだの人は、まずは無料会員登録を済ませてしまいましょう。

ハピタス登録はメールアドレスと電話番号さえあれば1分で完了します。

電話番号がなくても会員登録をすることはできますが、そのままではハピタスで貯めたポイントを交換できなくなっています。

ハピタスに登録する手順は以下の通りです。

- ハピタス登録の紹介リンクを押す

- メールアドレスを入力:Gmailなどのフリーメールがおすすめ

- パスワードを入力:半角英数字を使用して8文字以上で入力

- ニックネームを入力:半角英数字20文字以内で入力

- 個人情報を入力:自身の正確な情報を入力

- メールアドレス認証:ハピタスに登録するために必要

- 秘密の質問設定:貯めたポイントを交換するために必要

- 電話番号認証:貯めたポイントを交換するために必要

- 登録完了

まずはパソコンかスマホで以下の登録バナーを押しましょう。

▼ハピタス登録の紹介リンクはこちら▼

ざくざく

ざくざく

移動したハピタスサイトの会員登録ページにある『会員登録する』ボタンを押して、ハピタスの会員登録を済ませましょう。

QRコード読み取りで登録が完結することを紹介しているブログもありますが、ハピタスオリジナルの登録QRコードは存在しません。

▼ハピタス会員登録の詳しいやり方はこちら▼

ハピタスに登録するメリット

ハピタスを利用するメリットは以下の5つが挙げられます。

- ポイントが貯まりやすい

- 1ポイント1円で分かりやすい

- ポイント保証制度が充実している

- ポイント交換手数料が無料

- サイトが見やすく使いやすい

ハピタスの最大のメリットは、日常生活のさまざまな行動を通じてポイントを獲得できることです。

たとえば、普段利用しているショッピングサイトで買い物をするだけでポイントが貯まり、新たにサービスを始める際にもハピタス経由で登録すればポイントが獲得できます。

ハピタスを通じて効率的にポイントを獲得し、それを現金やギフト券などに交換して生活をより豊かにしていきましょう。

ハピタスに登録するデメリット

ハピタスを利用するデメリットは以下の5つが挙げられます。

- ポイント反映が遅い

- 会員ランクの昇格・維持が面倒

- コツコツ系コンテンツが少ない

- アプリ版ハピタスが使いにくい

- サイトページの読み込みが遅い

私自身がハピタスを実際に使ってみたデメリットなので、人によっては感じ方が違うと思います。

ハピタスは非常に便利なポイントサイトですが、全てのポイントサイトサービスと同様にいくつかのデメリットも存在します。

これからハピタスを始めてみようと思っている人は、メリットだけではなくデメリットも把握しておきましょう。

ハピタスの利用は計画的に行い、自分のライフスタイルに合った方法でポイントを獲得することをおすすめします。

ハピタスでポイントを貯める方法

ハピタスにはポイントを稼げるさまざまな広告が充実しています。

それらの広告を利用して、単発で1万ポイント貯めることは決して難しくはありません。

毎月1万ポイントを継続して貯めるにはハピタスのコンテンツをフル活用していく必要があります。

- ネットショッピング広告を利用する

- 無料体験系サービス広告を利用する

- リサイクル系広告を利用する

- クレジットカード発行・口座開設系広告を利用する

- 外食モニターコンテンツを利用する

- 友達紹介コンテンツを利用する

ポイ活で貯めたポイントは手数料無料で現金や電子マネーなどに交換することができます。

まとめ:FANG+とパランティアのこれから

- FANG+は成長テック企業に集中投資できる指数

- パランティアは今後の組入候補として注目

- 構成銘柄の入れ替え・リバランスを理解することが重要

- 投資信託・ETF活用時はリスク管理を徹底

- 最新情報を常にチェックし柔軟な投資判断を

FANG+指数は、米国の成長著しいテクノロジー企業に集中投資できる魅力的なインデックスです。

パランティアはAIやビッグデータ分野で急成長しており、今後FANG+の構成銘柄に採用される可能性も十分にあります。

構成銘柄の入れ替えやリバランスの仕組みを理解し、最新情報を常にチェックすることが賢い投資判断につながります。

投資信託やETFを活用する際は、リスク管理や分散投資の重要性を忘れないようにしましょう。

▼ハピタス登録はこちらからがお得▼

▼ハピタスの証券広告特集▼