「オルカン(全世界株式)だけでいいの?」と検索する人の多くは、新NISAで投資先をシンプルに決めたい一方で「暴落したら?」「S&P500とどっち?」「債券やゴールドも必要?」といった不安も抱えているのではないでしょうか。

このページでは、オルカン一本が向く人・危険になりやすい人の分かれ目を、目的・年齢・リスク許容度の観点から整理します。

さらに、オルカンの中身(地域配分や米国比率や為替の影響)を具体的に解説し、「ほったらかし投資」のメリットと見落としがちな落とし穴をセットで理解できるようにまとめます。

「人気ランキング上位だから」「みんなが買っているから」で選ぶのではなく、あなたの家計と人生設計に合うかで判断しましょう。

ざくざく

ざくざく

▼ハピタス新規登録はこちらからがお得▼

▼ハピタスの証券広告特集▼

オルカンだけでいい?オルカンだけでいい人と危険な人の分かれ目

「オルカンだけでいい」かどうかは、条件がそろえばかなり合理的です。

同じ“オルカン一本”でも、目的が曖昧だったり生活防衛資金が薄かったり数年以内に大きな支出予定がある人は危険度が上がります。

商品そのものの優劣ではなく「株式100%の値動きに耐えられるか」「取り崩し時期までの時間があるか」「為替や米国偏重を理解しているか」です。

新NISAの「つみたて投資枠」「成長投資枠」は長期運用に向きますが、制度が良くても投資家側の設計が弱いと失敗します。

例えば、5年後に住宅頭金が必要なのにオルカン一本で突っ込むのは、期待リターン以前に時期のミスマッチと言えるのではないでしょうか。

ざくざく

ざくざく

ここからは、どのような人が「オルカンだけでいい人」と「危険になりやすい人」に当てはまるのかを解説していきます。

オルカンだけでいい理由とは

オルカン(全世界株式インデックス)は、世界中の株式に広く分散して世界経済の成長を取りにいく設計になっています。

個別株のように銘柄選びで悩まず、S&P500のように米国一点集中にもなりにくい点が支持されています。

さらに、投資信託なら自動で分配を再投資しやすく、積立設定をしてしまえば“ほったらかし投資”が成立します。

- オルカン一本は「分散」と「継続」を両立しやすい

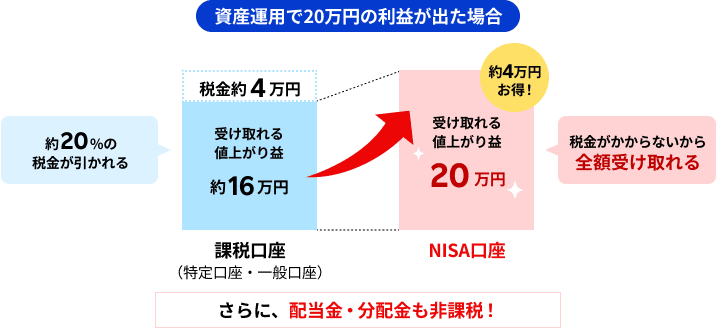

- 新NISAの長期非課税と相性が良い

- 初心者の売買ミスを減らしやすい

- 低コスト運用がしやすい

- 目的が老後など長期なら合理性が高い

新NISAでは非課税メリットが大きく、長期・積立・分散の王道と相性が良いのも理由です。

例えば「毎月3万円を20年積立」のように家計の固定費化ができる人は、オルカン一本で投資行動が継続しやすいです。

投資初心者が最初に陥りがちな「商品を増やしすぎて管理不能」「相場ニュースで売買してしまう」を避けやすいのも利点です。

投資で最も難しいのは、選ぶことよりも続けることなのでシンプルさ自体が武器になります。

| 観点 | オルカン一本が有利な理由 | 具体例 |

|---|---|---|

| 分散 | 国・地域・業種が広く、1国ショックの影響を相対的に薄める | 米国不調でも他地域が下支えする可能性 |

| 運用の継続 | 商品数が少なく、迷いが減って積立が続きやすい | 毎月自動積立で相場を見ない |

| コスト | 低信託報酬のインデックスが多く、長期で効く | 年0.1%差が20年で差になる |

| 新NISA適性 | 長期の非課税メリットを活かしやすい | 売買回数を増やさず枠を活用 |

逆に「オルカン一本」はなぜ不安?

不安の正体は、オルカンが万能ではなく「株式100%」である点に集約されてます。

株式は長期では成長が期待できる一方、短期では暴落が普通に起こり含み損が数年続くこともあるかもしれません。

オルカンは全世界といっても時価総額加重のため、現実には米国比率が高く米国株の影響を強く受けます。

- 不安の中心は「株式100%」のブレ幅

- 全世界でも米国比率が高い現実がある

- 円ベースでは為替がリターンを左右する

- 使う時期が近い資金とは相性が悪い

- 不安は“理解不足”より“設計不足”で増える

さらに、日本の投資家にとっては為替(円高・円安)の影響が大きく、円高局面では株価が上がっても円ベースのリターンが削られます。

教育費・住宅・介護などの使う時期が決まっているお金を株式100%に置くと、取り崩しタイミングで損失が確定しやすいです。

例えば「3年後に車の買い替え資金」をオルカンで運用すると、暴落時に売らざるを得ないリスクがあります。

| 不安ポイント | 起きること | 典型例 |

|---|---|---|

| 株式100% | 暴落時に資産が大きく減る | リーマン級で-40%もあり得る |

| 米国偏重 | 米国の景気・金利・IT株に左右される | 米国ハイテク不調で全体が伸び悩む |

| 為替 | 円高で円ベースの評価額が下がる | 株価横ばいでも円高でマイナス |

| 取り崩し | 必要時期に下落していると損失確定 | 教育費の年に暴落が重なる |

新NISAで失敗しない「オルカンのみ」運用の判断軸を作る

新NISAでオルカンのみを選ぶなら、先に「何のためのお金か」「いつ使うか」「どれだけ下がったら眠れなくなるか」を言語化するようにしましょう。

判断軸の基本は①目的(老後・教育・住宅など)②期間(10年以上か5年以内か)③リスク許容度(下落耐性)④生活防衛資金(現金の厚み)です。

例えば、生活防衛資金が生活費6〜12か月分あり投資は余剰資金で目的が老後なら、オルカン一本投資は成立しやすいです。

- 目的・期間・許容下落・現金比率で判断する

- 余剰資金での長期運用ならオルカン一本は有力

- 生活防衛資金が薄いと暴落で崩れやすい

- 一括は心理負担が増えるため分割も検討

- 「続けられる設計」が最大の成功要因

貯金がほぼなくボーナス頼みで積立している場合は、暴落時に積立停止や売却に追い込まれやすく結果的に成績が悪化します。

新NISAの成長投資枠で一括投資をすると心理的負担が増えるため、分割(数回に分ける)などの工夫も判断軸に入ります。

「オルカン+現金(生活防衛資金)」という2階建てで考えると、オルカン一本の弱点がかなり補えます。

| 判断軸 | OKの目安 | 危険サイン |

|---|---|---|

| 目的 | 老後・10年以上先の資金 | 3年以内に使う予定がある |

| 期間 | 10〜20年以上 | 5年以内で取り崩す可能性 |

| 許容下落 | -30%でも積立継続できる | -10%で売りたくなる |

| 生活防衛資金 | 生活費6〜12か月分の現金 | 急な出費で投資を崩す |

| 投資方法 | 積立中心・自動化 | 相場を見て頻繁に売買 |

そもそもオルカン(全世界株式インデックスファンド)の中身を解説

「オルカン」と一言でいっても、実態は全世界の株式を時価総額に応じて買う仕組みです。

つまり、世界中に分散している一方で比率は均等ではなく、株式市場が大きい国ほど比率が高くなります。

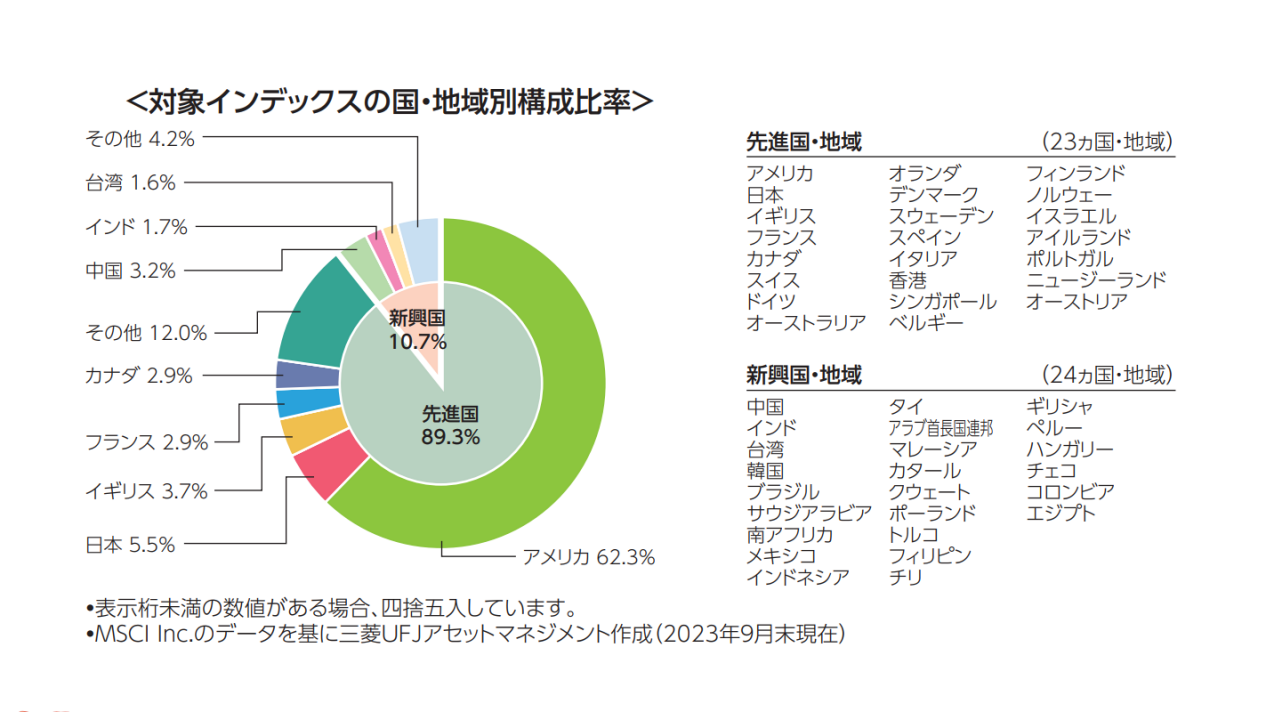

この構造を理解すると「米国偏重」「新興国は少なめ」「為替の影響が大きい」といった特徴が腑に落ちるかもしれません。

ここからは、オルカンの中身を分解してメリットとリスクを数字のイメージで掴めるようにします。

ファンドの特徴:株式比率100%・世界経済の成長を取りに行く仕組み

オルカンは基本的に株式比率100%で、債券や現金はほとんど持たない設計になっています。

株式は企業利益の成長とともに価値が増えやすく、インフレにも相対的に強い資産とされています。

全世界株式インデックスは世界の上場企業を幅広く保有し、勝ち組企業が入れ替わっても指数側で自動的に比率が変わります。

- オルカンは株式100%で成長を狙う商品

- 指数連動で勝ち組の入れ替わりに追随しやすい

- 国・業種の分散が1本で効く

- 短期の下落は避けられない前提が必要

- 長期で続けるほど設計の強みが出やすい

例えば、ある国の企業が伸びれば時価総額が増えて指数内の比率も上がるため、投資家が手動で乗り換える必要がありません。

この「市場の新陳代謝に乗る」仕組みが長期のほったらかし投資と相性が良い理由です。

株式100%なので、景気後退や金融危機では大きく下落して回復まで時間がかかることもあります。

| 項目 | 内容 | 投資家への意味 |

|---|---|---|

| 資産クラス | 株式100%が基本 | 値動きは大きいが成長期待も大きい |

| 投資対象 | 全世界の上場株 | 国・業種の分散が効く |

| 連動対象 | 指数(例:MSCI ACWI等) | 市場平均を狙う |

| リバランス | 指数側で自動調整 | 投資家の手間が減る |

組入上位と地域配分:米国・先進国・新興国の割合とリスク要因

オルカンは全世界株式といっても、時価総額が大きい米国の比率が高くなりやすいのが現実です。

そのためオルカンは「米国+その他」という性格を持ち、米国株の金利環境やハイテク比率の影響を受けます。

日本・欧州など先進国も多少は含まれているため、米国一極集中よりは分散が効いています。

- オルカンは時価総額加重で米国比率が高くなりやすい

- 先進国分散は効くが米国の影響は大きい

- 新興国は成長余地とリスクが同居する

- 上位銘柄・セクター偏りも起こり得る

- 「均等分散」ではなく「市場の現実に沿った分散」

新興国も組み入れられますが比率は先進国より小さめで、政治リスク・通貨リスク・ガバナンスなどの要因で値動きが荒くなりがちです。

例えば、中国やインドなどが伸びる局面では追い風になりますが、規制強化や地政学リスクで急落することもあります。

組入上位には巨大IT企業などが並びやすく、セクター偏り(情報技術の比率が高い等)も理解しておくと安心です。

「全世界=均等に安全」ではなく、「世界の時価総額の現実を反映した分散」と捉えるのが正確です。

| 要素 | 傾向 | 主なリスク要因 |

|---|---|---|

| 米国比率 | 高くなりやすい | 米国景気・金利・IT株の影響 |

| 先進国 | 米国以外も広く含む | 欧州景気、エネルギー、金融不安 |

| 新興国 | 比率は相対的に小さめ | 政治・通貨・地政学・規制 |

| 上位銘柄 | 巨大企業が上位に来やすい | 特定セクターの調整局面 |

投資信託とETFの違い、指数(インデックス)連動の意味

オルカンに投資する方法は大きく「投資信託」と「ETF」に分かれます。

投資信託は100円から積立できる商品も多く、分配金を自動で再投資しやすいので、新NISAの積立と相性が良いです。

ETFは株のように市場で売買しリアルタイム価格で取引できる一方、購入単位が大きくなりやすく分配金が出るタイプだと再投資の手間が増えます。

- 新NISAの積立なら投資信託が扱いやすい

- ETFはリアルタイム売買できるが手間が増えやすい

- インデックス連動は「市場平均」を狙う設計

- 低コストになりやすく長期で効く

- 初心者ほど“自動化できる仕組み”が重要

指数連動(インデックス)とは、運用者の裁量で銘柄を選ぶのではなく指数の構成に沿って機械的に保有することです。

これにより、当たり外れのブレが減りコスト(信託報酬)も低くなりやすいメリットがあります。

例えば「S&P500に勝てるファンドを探す」より「市場平均を低コストで取りに行く」方が再現性が高いという考え方です。

投資初心者が迷いを減らすという意味でも、インデックス×投資信託の組み合わせは強力です。

| 比較 | 投資信託(オルカン) | ETF(全世界株) |

|---|---|---|

| 買い方 | 1日1回の基準価額で買付 | 市場でリアルタイム売買 |

| 積立 | 少額・自動積立が得意 | 自動化しにくい場合がある |

| 分配金 | 再投資型が多く手間が少ない | 分配金受取→再投資が必要なことも |

| コスト | 信託報酬中心 | 経費率+売買手数料・スプレッド |

オルカンだけのメリット:ほったらかし投資の効率が高い理由

オルカンの最大の魅力は、投資の成果を左右しやすい「継続」「コスト」「分散」を1本でまとめて実現しやすい点です。

投資で失敗する典型は、商品を増やしすぎて管理できなくなるか相場に振り回されて売買を繰り返すことです。

オルカン一本は意思決定の回数を減らして余計なミスを起こしにくくし、世界経済の成長を取りに行くため特定国の当たり外れに賭ける必要が薄れます。

もちろん短期で儲かる魔法ではありませんが、長期の資産形成では「退場しない仕組み」が最重要です。

ここからは、オルカンだけのメリットを、実務的な視点(手間・コスト・積立効果)で解説していきます。

分散投資が1本で完結:銘柄選定・取引・リバランスの手間が激減

分散投資を自分でやろうとすると、米国株・欧州株・新興国株・日本株…と複数商品を買い、比率を決めて定期的にリバランスする必要があります。

しかし現実では、忙しい人ほどリバランスが後回しになり、気づけば偏りが拡大していることが多いです。

オルカンは指数に沿って構成比率が調整されるため、投資家が細かく手を動かさなくてもそれっぽい分散が維持されます。

- 分散を自力でやると管理コストが高い

- オルカンは1本で地域分散の土台が作れる

- リバランスの手間が小さく継続しやすい

- 意思決定回数が減り売買ミスを抑えやすい

- 「積立を続ける」ことに集中できる

米国が伸びれば米国比率が上がり、他地域が伸びればそちらが上がるという形で、市場の変化を取り込みます。

商品が1本だと証券口座の管理もシンプルで家計管理アプリでの把握も容易になるメリットもあります。

「何を買うか」より「いくらをいつまで積み立てるか」に集中できるのは、長期投資で大きな強みと言えるのではないでしょうか。

結果として、投資行動が安定し暴落時にもルール通り積立を継続しやすくなります。

| 項目 | 複数ファンドで分散 | オルカン1本 |

|---|---|---|

| 商品選定 | 地域ごとに選ぶ必要 | 基本1本で完結 |

| 比率管理 | 自分で決める | 指数に沿って自動的に近い形 |

| リバランス | 定期的に売買が必要 | 投資家の手間が小さい |

| 継続性 | 複雑で挫折しやすい | シンプルで続けやすい |

手数料(信託報酬)で差がつく:低コストの重要性と比較ポイント

インデックス投資では、リターンの差を生みやすい最大要因の一つがコストです。

信託報酬が年0.1%違うだけでも、20年・30年の長期では複利効果で無視できない差になります。

オルカン系ファンドは低コスト競争が進んでおり、同じ「全世界株式」でも信託報酬・実質コスト・純資産総額・トラッキングエラー(指数とのズレ)に差があります。

- インデックス投資はコスト差が成果に直結しやすい

- 信託報酬だけでなく実質コストも確認する

- 純資産が大きいほど運用の安定性が増しやすい

- 指数とのズレ(トラッキング)も重要

- 長期で“優等生”を選ぶのが合理的

比較の際は、信託報酬の数字だけでなく純資産が増えているか(繰上償還リスクが低いか)運用の安定性も見ます。

販売手数料が無料(ノーロード)であることや新NISA対応であることも基本条件です。

例えば、同じようなオルカンでも「コストが低い」「資産規模が大きい」「運用実績が安定」の3点が揃うと長期で安心感が増します。

| 比較ポイント | 見る理由 | 目安・考え方 |

|---|---|---|

| 信託報酬 | 長期の確定コスト | 低いほど有利(ただし極端に小規模は注意) |

| 実質コスト | 隠れコストを含む | 運用報告書で確認 |

| 純資産総額 | 繰上償還リスクの低下 | 大きいほど安定しやすい |

| トラッキングエラー | 指数とのズレ | 小さいほど指数に忠実 |

長期×積立の威力:毎月の積立で平均取得(ドルコスト)を狙う

オルカンのような株式インデックスは、短期の上下を当てにいくより長期で保有し続ける方が期待値が上がりやすい資産です。

積立投資は、価格が高いときは少なく安いときは多く買う形になり、平均購入単価を平準化しやすい(ドルコスト平均法)という特徴があります。

もちろん必ず儲かる手法ではありませんが「いつ買うべきか分からない」という最大の悩みを解消し投資行動を継続させます。

- 長期保有がオルカンの強みを活かす前提

- 積立は平均取得を平準化しやすい

- 初心者の「買い時が分からない」を解消しやすい

- 一括は期待値が高いが心理負担が大きい

- 目的は相場に居続ける仕組み化

例えば、相場が下落している局面でも積立設定があると自動で買い続けるため、回復局面でのリターンにつながりやすいです。

新NISAでは毎月積立で枠を埋める運用がしやすく、家計の中で先取り貯蓄のように投資を組み込めます。

ボーナス一括や成長投資枠の一括は心理的負担が大きいので、分割投資にするなどの工夫が現実的かもしれません。

積立の本質はテクニックではなく「相場に居続ける仕組み」を作ることにあります。

| 方法 | メリット | 注意点 |

|---|---|---|

| 毎月積立 | タイミングの悩みが減る・継続しやすい | 短期で成果を求めない |

| 一括投資 | 期待値は高くなりやすい(早く市場に置ける) | 直後の暴落でメンタル負担が大きい |

| 分割一括(数回) | 一括と積立の中間で心理負担を調整 | ルールを決めないと迷う |

【結論の核心】「オルカンだけでいい」は危険?5つの落とし穴

結論として、オルカンだけでいいかどうかは「危険か安全か」ではなく「自分自身の設計に合うか」で決まります。

オルカンは優れた分散商品ですが、株式100%であるため暴落・為替・取り崩しなどの弱点は消えません。

厄介なのは、買った直後ではなく数年後の暴落やライフイベント時に弱点が表面化しやすいことです。

オルカン投資を始めるのは簡単でも、続け方・使い方を間違えると失敗体験になりやすいです。

ここからは「オルカン一本派」が見落としがちな落とし穴を5つに整理して対策まで解説していきます。

S&P500との比較で迷う人や、債券やゴールドや高配当を足すべきか悩む人も、まずは落とし穴を理解すると判断がクリアになります。

落とし穴1:株式100%の値動き—暴落・元本割れ・売却判断の難しさ

オルカンは株式100%なので暴落局面では資産が大きく減ります。

問題は下落そのものより「下がったときに売ってしまう」行動リスクで、例えば-30%の含み損を見て積立を止めたり損切りしてしまうと、その後の回復局面のリターンを取り逃がします。

SNSやニュースで不安が増幅されると合理的な判断が難しくなります。

- 株式100%は暴落が前提の資産

- 最大の敵は下落ではなく狼狽売り

- 生活防衛資金が薄いと耐えられない

- 積立額は続けられる金額が正解

- 下落時の行動ルールを先に決める

対策は①生活防衛資金を厚くする②積立額を無理のない水準にする③下落時の行動ルール(売らない・積立継続)を先に決めることです。

特に「投資額=余剰資金」を徹底できると暴落が来ても家計が壊れにくくなります。

| リスク | 起こりやすい失敗 | 対策 |

|---|---|---|

| 暴落 | 積立停止・狼狽売り | 生活防衛資金+ルール化 |

| 元本割れ | 短期で結果を求めて撤退 | 目的を長期に限定 |

| 判断の難しさ | ニュースで売買 | 自動積立・見ない仕組み |

落とし穴2:米国偏重の現実—米国株比率が高いことによる集中リスク

オルカンは全世界に投資しますが、時価総額の大きい米国の比率が高くなりやすいです。

そのため、実感としては「米国株の影響が強い全世界株」になり、米国の金利上昇や景気後退やITセクター調整の影響を受けます。

例えば、米国の巨大テックが下落すると指数全体の足を引っ張りやすい局面があります。

- オルカンは全世界でも米国比率が高くなりやすい

- 米国の金利・景気・IT比率の影響を受ける

- 「全世界だから安心」と思い込みやすい

- S&P500併用は重複で米国集中が強まることがある

- 補完は株を足すより耐性を上げる発想も重要

ここでの落とし穴は「全世界だから米国リスクは小さい」と誤解してしまうことかもしれません。

対策としては、米国偏重を理解した上で受け入れるか、補完として債券や現金比率を持ち下落耐性を上げる方法が現実的です。

S&P500とオルカンを両方持つと米国比率がさらに上がり、分散が増えたようで実は重複が増える点にも注意が必要です。

| 論点 | 誤解 | 現実・対策 |

|---|---|---|

| 全世界分散 | 米国の影響は小さい | 米国比率は高めになりやすい |

| S&P500併用 | 分散が増える | 米国の重複が増える場合が多い |

| 補完策 | 他の株を足す | 目的次第で債券・現金で耐性を上げる |

落とし穴3:為替リスク—円高局面でリターンが削られる発生要因と対策

日本からオルカンに投資する場合、外貨建て資産を円で持つ形になるため為替の影響を受けます。

円安なら円ベースの評価額が押し上げられますが、円高になると株価が上がっても円ベースのリターンが相殺されることがあります。

例えば、海外株が+10%でも同時に円高が進めば円換算ではプラスが小さくなる、あるいはマイナスになることもあります。

- オルカンは円ベースで為替の影響を受ける

- 円高局面ではリターンが見えにくくなる

- 為替は読めない前提で長期設計する

- 家計全体で円資産を持つと耐性が上がる

- 為替ヘッジはコストも含めて目的で判断

ここでの落とし穴は、好調時に円安効果で増えたリターンを実力と勘違いし、リスクを取りすぎることです。

対策は①長期で見て為替は読めない前提に立つ②円資産(現金・日本債券等)も家計全体で持つ③必要なら為替ヘッジ商品を検討するの3つです。

ただし為替ヘッジはコストがかかる場合があり、長期では不利になることもあるため目的と期間で判断しましょう。

| 状況 | 円ベースの影響 | 対策の方向性 |

|---|---|---|

| 円安 | 評価額が増えやすい | 増えた分を実力と誤認しない |

| 円高 | リターンが削られやすい | 長期前提+円資産も持つ |

| ヘッジ | 為替変動を抑える | コストと目的で採用可否を判断 |

落とし穴4:取り崩し(ライフイベント)に弱い—目的・期間次第で債券が必要

資産形成期はオルカン一本でも成立しやすい一方、取り崩し期に入ると難易度が上がります。

理由は、必要なタイミングで相場が下落していると安い価格で売ることになり、資産寿命が縮むからです。

例えば、退職直後に暴落が来て毎年取り崩すと回復前に口数を減らしてしまい、その後の戻りの恩恵が小さくなります。

- 取り崩し期は株式100%の難易度が上がる

- 必要時期に下落すると損失確定になりやすい

- 目的別に現金・債券で守る設計が有効

- 60代以降は株式比率の調整を検討

- 危険の原因は“商品”より取り崩し設計不足

教育費や住宅など使う時期が決まっている資金も同様で、株式100%はタイミングリスクが大きいです。

対策としては、目的別にバケツを分ける発想で数年以内に使うお金は現金・個人向け国債・債券ファンドなどで守ることです。

老後資金でも60代以降は株式比率を少し落として債券を組み合わせ、定期的にリバランスする設計が現実的になります。

オルカン一本が危険になるのは商品が悪いからではなく取り崩し設計がないからかもしれません。

| 局面 | オルカン一本の弱点 | 現実的な対策 |

|---|---|---|

| 退職後 | 暴落時の取り崩しで資産寿命が縮む | 債券・現金を組み合わせる |

| 教育費 | 必要時期が固定でタイミングリスク大 | 数年分は安全資産へ移す |

| 住宅資金 | 短期での元本割れが致命傷 | 投資せず現金中心にする |

落とし穴5:理解不足のまま人気ランキングで選ぶ—ニュースに流される危険

オルカンが人気なのは事実ですが「人気=自分に最適」とは限りません。

理解不足のまま「みんなが買っているから」「ランキング上位だから」で始めると、下落局面で不安が増幅して継続できない可能性が高まります。

SNSで「オルカン最強」「S&P500一択」など極端な意見に触れると、相場環境が変わったときにブレやすくなります。

- 人気=最適ではない

- 理解不足だと暴落時に継続できない

- 極端な意見は相場環境で簡単に崩れる

- 中身理解・目的設定・行動ルールが対策

- 商品追加より家計最適化が効くことも多い

例えば、米国株が強い数年を見て永遠に続くと誤解し、リスクを上げすぎるのは典型的な失敗パターンです。

対策は①オルカンの中身(米国比率・為替)を理解する②目的と期間を決める③下落時の行動ルールを作るの3点です。

投資先を増やす前に、積立額の最適化(家計の固定費・保険・ローン)を見直す方が効果が大きいことも多いです。

| ありがちな選び方 | 起きる問題 | 改善策 |

|---|---|---|

| ランキングで決める | 下落時に理由が分からず不安 | 中身(地域・為替)を理解する |

| SNSの極論に乗る | 相場環境変化でブレる | 目的・期間・ルールを固定 |

| 商品を増やして安心 | 重複・管理不能・売買増 | まず家計と積立額を最適化 |

年齢別戦略:オルカン一本でいける?比率の考え方(20代〜60代以降)

オルカン一本が成立しやすいかは、年齢というより「取り崩しまでの時間」で決まります。

若いほど時間が味方になり暴落が来ても回復を待てる可能性が高い一方、年齢が上がるほど回復を待つ時間が短くなります。

40〜50代は、教育費・住宅・親の介護など支出イベントが重なりやすく、投資の継続性が試されます。

60代以降は、資産形成から資産活用へフェーズが変わり、取り崩し設計(現金・債券のバッファ)が重要になります。

ここでのポイントは、オルカンを否定するのではなく年齢に応じて「オルカンの比率」や「現金・債券の役割」を調整することです。

20~30代・初心者:新NISAを活用してオルカン1本で習慣化

20〜30代は、取り崩しまでの期間が長くオルカン一本のメリット(分散・低コスト・継続)が最も活きやすい世代です。

投資初心者は「毎月積立を自動化して相場を見ない」仕組みを作るのが成功確率を上げます。

出典:楽天証券

例えば、新NISAつみたて投資枠で毎月1万円〜5万円など、家計に無理のない金額から始めて昇給や固定費削減で増額するのが現実的です。

- 20〜30代は時間が味方でオルカン一本が成立しやすい

- 自動積立で見ない仕組みを作る

- 生活防衛資金が先で投資は余剰資金で

- 満額投資より継続できる金額が正解

- オルカン+現金で習慣化を最優先

この時期に重要なのは利回りの最大化よりも退場しないことなので、オルカン一本で迷いを減らすのは合理的です。

生活防衛資金(最低でも生活費6か月分)を作る前に投資額を増やしすぎると、急な出費で売却するリスクが上がります。

結婚・出産・転職などイベントも多いので、積立額は可変にしておき無理な満額投資にこだわらない方が良いかもしれません。

| 項目 | おすすめ | 理由 |

|---|---|---|

| 基本方針 | オルカン1本+現金 | 迷いを減らし継続しやすい |

| 投資方法 | 毎月積立(自動) | タイミングの悩みを排除 |

| 優先順位 | 生活防衛資金→積立増額 | 売却リスクを下げる |

| よくある失敗 | 満額にこだわり家計が苦しい | 継続性が落ちる |

40~50代:資産拡大期の基本—積立額・年間投資枠・リスク許容の再点検

40〜50代は、収入が伸びやすい一方で教育費や住宅ローンや親の支援など支出も増え、家計の変動が大きくなる時期です。

この世代でオルカン一本を続けるなら「積立額が家計を圧迫していないか」「暴落時に継続できるか」を定期的に再点検する必要があります。

例えば、毎月10万円積立していても教育費ピークで赤字になり結局売却するなら本末転倒です。

- 40〜50代は支出イベントが多く設計の再点検が必要

- 積立額は家計黒字を最優先に調整する

- 資産増で下落額も増えメンタル負担が上がる

- 目的別に資金を分け、必要なら債券も検討

- NISA枠を埋めることを目的化しない

新NISAの年間投資枠を埋めること自体が目的化しやすいので「枠を埋める=正解」ではない点に注意しましょう。

資産が増えてくると-30%以上の下落が発生した際、金額として大きく見えメンタル負担が増してしまいます。

対策として、現金比率を厚めにしたり目的別口座で分けたり債券を一部組み合わせるなど、資産運用の継続性を上げる設計が有効です。

▼SBI証券口座の開設方法はこちらからどうぞ▼

▼楽天証券口座の開設方法はこちらからどうぞ▼

オルカン一本でも良いですが、家計イベントに耐える運用へアップデートするのが40〜50代の要点です。

| チェック項目 | 見直しの観点 | 具体例 |

|---|---|---|

| 積立額 | 家計黒字を維持できるか | 教育費ピーク時は減額もOK |

| リスク許容 | 金額ベースの下落に耐えられるか | 資産3000万で-30%は-900万 |

| 目的の整理 | 老後・教育・住宅を混ぜない | 使うお金は安全資産へ |

| 枠の使い方 | 満額が最適とは限らない | 無理に一括せず分割 |

60代以降:取り崩しが視野—株式と債券のバランス、リバランス方法を設計

60代以降は、資産形成よりも資産活用(取り崩し)が主戦場になります。

この局面でオルカン一本だと、暴落時に取り崩しが重なった場合のダメージが大きくなりやすいです。

そのため、株式(オルカン)と債券・現金のバランスを設計し、数年分の生活費を安全資産で確保する考え方が有効です。

- 60代以降は取り崩しリスクが最大テーマ

- オルカン一本は暴落時の取り崩しに弱い

- 生活費の数年分を安全資産で確保すると安定する

- リバランスは頻度とルールを決めて機械化する

- 比率は年金・支出見込みで個別最適にする

例えば「生活費の2〜5年分は現金」「残りをオルカン」のようにバケツを分けると、暴落時に株を売らずに済む可能性が上がります。

リバランスは年1回など頻度を決め、株が上がりすぎたら一部を安全資産へ移す、下がったら安全資産から補充するなどルール化しましょう。

年金受給額・退職金・医療・介護費の見込みによって最適比率は変わるため、テンプレ比率を鵜呑みにしないことが重要です。

60代以降は「増やす」より「減らしにくい仕組み」を作ることがオルカン活用の鍵になります。

| 設計要素 | 考え方 | 例 |

|---|---|---|

| 安全資産バッファ | 暴落時に株を売らないため | 生活費2〜5年分を現金・短期債 |

| 株式比率 | 取り崩し期間と耐性で調整 | オルカン50〜70%など(個別最適) |

| リバランス | 頻度とルールを固定 | 年1回または比率が±5%で調整 |

| 取り崩し方法 | 定額・定率などを検討 | 毎月定額+暴落時は減額 |

【登録・準備編】ハピタスの始め方と会員登録の流れ

ハピタスに会員登録がまだの人は、まずは無料会員登録を済ませてしまいましょう。

ハピタス登録はメールアドレスと電話番号さえあれば1分で完了します。

電話番号がなくても会員登録をすることはできますが、そのままではハピタスで貯めたポイントを交換できなくなっています。

ハピタスに登録する手順は以下の通りです。

- ハピタス登録の紹介リンクを押す

- メールアドレスを入力:Gmailなどのフリーメールがおすすめ

- パスワードを入力:半角英数字を使用して8文字以上で入力

- ニックネームを入力:半角英数字20文字以内で入力

- 個人情報を入力:自身の正確な情報を入力

- メールアドレス認証:ハピタスに登録するために必要

- 秘密の質問設定:貯めたポイントを交換するために必要

- 電話番号認証:貯めたポイントを交換するために必要

- 登録完了

まずはパソコンかスマホで以下の登録バナーを押しましょう。

▼ハピタス新規登録はこちらからがお得▼

ざくざく

ざくざく

移動したハピタスサイトの会員登録ページにある『会員登録する』ボタンを押して、ハピタスの会員登録を済ませましょう。

QRコード読み取りで登録が完結することを紹介しているブログもありますが、ハピタスオリジナルの登録QRコードは存在しません。

▼ハピタス会員登録の詳しいやり方はこちら▼

ハピタスの新規会員登録に必要なもの一覧

ハピタスに新規登録する際にはいくつかの情報や準備物が必要です。

ハピタス登録手続きがスムーズに進むよう、事前に必要なものを確認しておきましょう。

まず必須となるのが有効なメールアドレスとSMSが受信できる携帯電話番号です。

- 有効なメールアドレスが必要

- SMSが受信できる携帯電話番号が必須

- パスワード・秘密の質問の設定が必要

- 個人情報は正確に入力すること

- 登録情報は後から変更できない場合がある

メールアドレスは登録後の認証やポイント交換時の連絡やパスワード再発行などに使われ、電話番号は本人確認のために使われてSMS認証コードを受信できる必要があります。

パスワードや秘密の質問の設定も求められるため、忘れにくい内容を考えておくと安心です。

これらの情報を正確に入力しないと、後々ポイント交換やアカウント復旧ができなくなる場合があるので注意しましょう。

| 必要なもの | 用途 |

|---|---|

| メールアドレス | 認証・連絡・パスワード再発行 |

| 携帯電話番号 | SMS認証・本人確認 |

| パスワード | ログイン用 |

| 秘密の質問 | アカウント復旧用・ポイント交換 |

ハピタスを電話番号認証なしではサービスが制限される

ハピタスでは、電話番号認証を行わない場合サービスの利用が大きく制限されます。

具体的には、会員登録自体が完了せずポイント獲得や交換やキャンペーン参加などの主要機能が一切利用できません。

電話番号認証をスキップして実質仮登録状態のまま放置すると、一定期間後にアカウントが自動削除される場合もあります。

- 電話番号認証なしでは会員登録が完了しない

- ポイント獲得・交換ができない

- キャンペーンや特典も利用不可

- 仮登録状態は一定期間で削除される

- 最新の仕様では認証が必須

電話番号認証はハピタスの全サービスを安全に利用するための必須ステップです。

一部の古い情報では「電話番号認証なしで登録できる」と記載されていますが、現在は仕様変更により必ず認証が必要となっています。

電話番号認証を完了しないとポイントサイトとしての本来のメリットを享受できないので、安全かつ快適にハピタスを利用するためにも正規の手順で電話番号認証を行いましょう。

ハピタスの退会と再登録の仕組みの全体像

ハピタスの退会と再登録の仕組みは、ユーザーの個人情報やセキュリティを守るために厳格に設計されています。

退会手続きはマイページから簡単に行うことができますが、退会と同時に所持ポイントや紹介特典や登録情報がすべて失効します。

退会後は、同じメールアドレスや電話番号での再登録が一定期間できない仕組みになっており、これにより不正利用や複数アカウントの作成を防止しています。

- 退会手続きの流れを解説

- 退会後のデータの扱い

- 再登録の仕組みと制限

- 再登録時の注意点

- 退会・再登録の全体フローを図解

再登録を希望する場合は、退会から一定期間(一般的には3ヶ月程度)経過後に再度新規登録手続きを行う必要があります。

以前のポイントや紹介特典は復活しないため、完全に新規のアカウントとして扱われます。

再登録時には本人確認や認証手続きが必要となる場合があり、登録情報が以前と重複していると再登録が拒否されることもあります。

| 手続き | 内容 |

|---|---|

| 退会 | ポイント・特典・登録情報が失効 |

| 再登録 | 一定期間後に新規登録が可能 |

| 制限 | 同じメール・電話番号は一定期間不可 |

まとめ:オルカンだけでいいかは「目的×年齢×許容リスク」で決まる

- オルカンだけでいいかは「目的×年齢×許容リスク」で決まる

- 長期・余剰資金・継続できる人はオルカン一本が有力

- 短期資金や取り崩し期は安全資産の役割が重要

- 落とし穴(暴落・米国偏重・為替・取り崩し・理解不足)を先に潰す

- 新NISAは枠を埋めるより続けられる設計が勝ち

「オルカンだけでいい」かは条件付きでYESが最も正確な結論です。

老後資金など長期目的で生活防衛資金があり、暴落でも積立を継続できるならオルカン一本はシンプルで強い戦略になります。

数年以内に使う資金・取り崩し期・下落に耐えられない性格や家計状況では、オルカン一本は危険度が上がります。

落とし穴は、株式100%の値動き・米国偏重・為替・取り崩し設計不足・理解不足のまま人気で選ぶことでした。

自分自身とっての最適解が「オルカン一本」か「オルカン+安全資産」かは年齢と目的で変わってくるのでじっくりと検討しましょう。

▼ハピタス新規登録はこちらからがお得▼

▼ハピタスの証券広告特集▼