オルカン(eMAXIS Slim 全世界株式)を活用した資産運用で発生する税金の仕組みや、新NISAを使った賢い節税方法を知りたい方は多いのではないでしょうか。

このページでは、投資初心者から中級者まで「オルカンの税金対策」について知りたい方に向けて解説していきます。

税金対策を含めての運用のコツやS&P500など他ファンドとの違いを比較したい方にも役立つ内容になっています。

オルカン投資の税金対策と新NISA活用のポイントがしっかり理解できれば幸いです。

▼ハピタス登録はこちらからがお得▼

▼ハピタスの証券広告特集▼

オルカンとは?全世界株式ファンドの特徴と魅力を解説

オルカンとは、正式名称「eMAXIS Slim 全世界株式(オール・カントリー)」の略称で、世界中の株式市場に幅広く分散投資できるインデックス型投資信託です。

日本を含む先進国・新興国の株式に投資することで、1本でグローバルな分散投資が実現できるのが最大の魅力です。

投資初心者でも手軽に世界経済の成長を享受できるため、長期資産形成の王道商品として高い人気を誇ります。

- 世界中の株式に分散投資できる

- 信託報酬が低コスト

- 長期資産形成に最適

- NISAやiDeCoと相性が良い

信託報酬(運用コスト)が業界最低水準である点もオルカンが選ばれる理由の一つです。

NISAやiDeCoなどの非課税制度とも相性が良く、税金対策を意識した運用にも最適です。

ざくざく

ざくざく

このように、オルカンは「世界経済の成長をまるごと取り込む」ことを目指す投資信託として多くの投資家から支持されています。

オルカン(eMAXIS Slim 全世界株式)基本情報と運用目的

オルカン(eMAXIS Slim 全世界株式)は、三菱UFJアセットマネジメントが運用するインデックスファンドです。

MSCIオール・カントリー・ワールド・インデックス(ACWI)という世界の株式市場を代表する指数に連動する運用を目指しています。

投資対象は日本・米国・欧州・新興国など約50カ国以上に及び、時価総額加重平均で構成されているため、経済規模の大きい国ほど比重が高くなります。

運用目的は、世界経済全体の成長を取り込むことで長期的な資産形成を目指すことです。

分配金は基本的に再投資されるため、複利効果を最大限に活かせる設計となっています。

信託報酬は年率0.05775%(2024年6月時点)と非常に低くコスト面でも優れています。

このような特徴から、オルカンは「ほったらかし投資」や「つみたて投資」にも最適なファンドです。

| 項目 | 内容 |

|---|---|

| 運用会社 | 三菱UFJアセットマネジメント |

| 連動指数 | MSCI ACWI |

| 信託報酬 | 年率0.05775% |

| 投資対象 | 全世界株式(日本含む) |

オルカンとS&P500・他ファンドとの違いと比較

オルカンとS&P500ファンドの最大の違いは投資対象の範囲です。

S&P500は米国の代表的な500社に投資するのに対し、オルカンは日本・米国・欧州・新興国を含む全世界の株式に分散投資します。

そのため、米国一国集中のリスクを避けたい方や世界経済全体の成長を取り込みたい方にはオルカンが適しています。

一方、過去のリターン実績では米国株(S&P500)が優勢な時期も多く、リスク許容度や投資目的によって選択が分かれます。

信託報酬や運用コストも比較ポイントで、オルカンは低コストでありながら分散効果が高いのが特徴です。

投資初心者は、まずオルカンで世界分散投資を始めて慣れてきたらS&P500や他のファンドと組み合わせるのもおすすめかもしれません。

| ファンド名 | 投資対象 | 信託報酬 | 分散性 |

|---|---|---|---|

| オルカン | 全世界株式 | 0.05775% | 高い |

| S&P500 | 米国株式 | 0.0814% | 中程度 |

※2025年9月時点

オルカン一本での分散投資とリスクの考え方

オルカンは1本で世界中の株式に分散投資できるため、個別株や特定の国・地域に偏った投資よりもリスク分散効果が高いのが特徴です。

分散投資の最大のメリットは、特定の国や業種の景気悪化が全体の資産に与える影響を抑えられる点です。

例えば、米国株が不調でも欧州や新興国株が好調なら全体の資産は安定しやすくなります。

ただし、世界経済全体が低迷する局面ではオルカンも大きく下落するリスクがあるため、リスク許容度や投資期間を考慮した運用が重要です。

- 1本で世界中に分散投資できる

- 特定国リスクを抑えられる

- 長期投資で複利効果を享受

- 世界経済全体のリスクもある

長期投資を前提とすることで、短期的な価格変動リスクを抑えて複利効果を最大限に活かすことができます。

投資初心者はまずオルカン1本で分散投資を始め、資産が増えてきたら他の資産クラスとのバランスも検討しましょう。

オルカン投資にかかる税金の仕組み

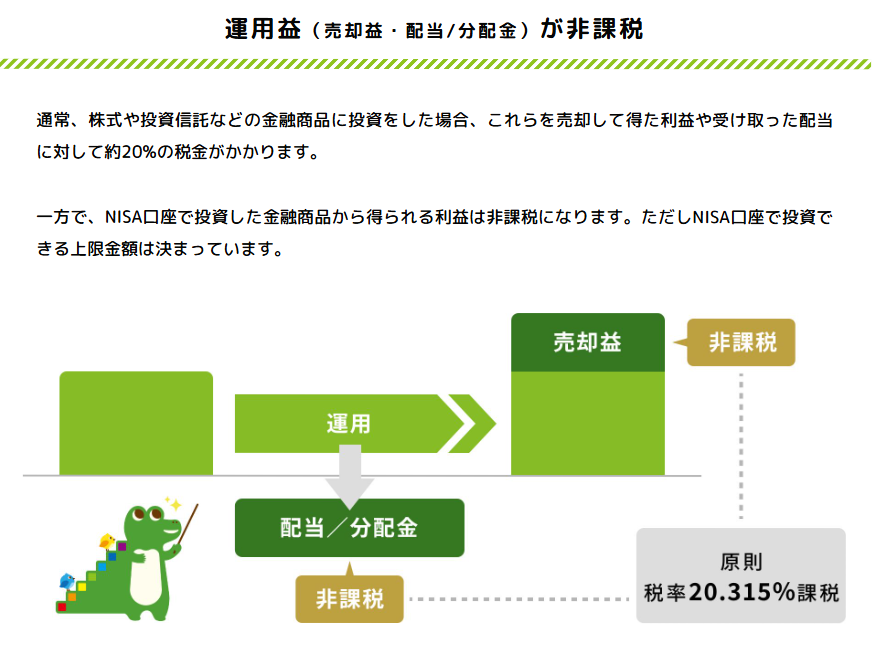

オルカンをはじめとする投資信託では、運用益・分配金・売却益などに税金がかかる仕組みになっています。

課税口座(特定口座・一般口座)で運用した場合、利益に対して約20.315%(所得税15.315%+住民税5%)の税金が発生します。

NISA口座で運用した場合は、一定の非課税枠内であれば運用益や分配金が非課税となるため、節税効果が非常に高いです。

ここからは、税金が発生するタイミング・口座の種類による違い・分配金の種類ごとの税制など、投資初心者が押さえておくべきポイントを詳しく解説します。

信託報酬などのコストも税引き後リターンに影響するため、総合的な視点で税金対策を考えることが重要です。

税金が発生するタイミング(分配金・売却・譲渡益)

オルカン投資で税金が発生する主なタイミングは、分配金の受け取り時とファンドの売却(譲渡)時です。

分配金は、ファンドが保有する株式から得られた配当金などを投資家に分配するもので、課税口座で受け取ると20.315%の税金が源泉徴収されます。

しかしながら、eMAXIS Slim全世界株式(オルカン)は原則として分配金を出さない方針の投資信託です。

分配金を出す代わりに、運用益をファンド内で自動的に再投資することで資産の効率的な形成を目指しています。

オルカンを売却して利益(譲渡益)が出た場合も同様に20.315%の税金がかかりますが、NISA口座での運用であればこれらの利益は非課税となります。

税金が発生するタイミングを正しく理解し計画的な資産運用を心がけましょう。

| 発生タイミング | 課税内容 |

|---|---|

| 分配金受取時 | 20.315%課税(NISAは非課税) |

| 売却時(譲渡益) | 20.315%課税(NISAは非課税) |

特定口座・一般口座・NISA口座の違いと税制メリット

オルカンを購入する際、特定口座・一般口座・NISA口座の3つの口座区分から選ぶことができます。

特定口座は証券会社が年間取引報告書を作成し、源泉徴収ありを選べば確定申告不要で税金が自動的に引かれます。

一般口座は自分で損益計算や確定申告が必要です。

NISA口座は年間一定額までの投資で得た運用益や分配金が非課税となるため、節税効果が非常に高いのが特徴です。

新NISAでは非課税枠が拡大され、より多くの資産を非課税で運用できるようになりました。

それぞれの口座の特徴と税制メリットを理解して自分に合った運用方法を選びましょう。

| 口座区分 | 税制メリット | 確定申告 |

|---|---|---|

| 特定口座(源泉徴収あり) | 自動で税金計算・納付 | 不要 |

| 一般口座 | 特になし | 必要 |

| NISA口座 | 運用益・分配金が非課税 | 不要 |

オルカンの普通分配金と特別分配金の扱い方

オルカンの分配金には「普通分配金」と「特別分配金」の2種類があります。

普通分配金は、運用益から支払われるため課税対象となり20.315%の税金がかかります。

一方、特別分配金(元本払戻金)は、元本の一部を返還するもので税金はかかりません。

- 普通分配金:課税対象(20.315%)

- 特別分配金:非課税

- 分配金の内訳を確認しよう

オルカンは基本的に分配金を出さず再投資型ですが、万が一分配金が出た場合はその内訳を確認しましょう。

特に課税口座で運用している場合、普通分配金と特別分配金の違いを理解しておくことが大切です。

分配金の種類によって税金の扱いが異なるため、証券会社の取引明細や年間取引報告書でしっかり確認しましょう。

信託報酬など投資信託のコストも押さえよう

オルカンをはじめとする投資信託では、信託報酬や売買手数料などのコストもリターンに大きく影響します。

信託報酬はファンドの運用管理費用で、オルカンの場合は年率0.05775%と非常に低コストです。

証券会社によっては購入時手数料が無料(ノーロード)となっている場合が多いですが、売却時に信託財産留保額がかかる場合もあります。

これらのコストは税引き後リターンに直接影響するため投資前に必ず確認しましょう。

コストを抑えることで、長期的な資産形成において複利効果を最大限に活かすことができます。

投資初心者は信託報酬や手数料の違いにも注目してファンドを選びましょう。

| コスト項目 | オルカンの特徴 |

|---|---|

| 信託報酬 | 年率0.05775% |

| 購入時手数料 | 無料(ノーロード) |

| 信託財産留保額 | なし |

新NISAでオルカンを賢く運用する方法

2024年からスタートした新NISAは、従来のNISAよりも非課税枠が大幅に拡大され、長期的な資産形成に最適な制度となりました。

オルカンのような低コスト・分散型のインデックスファンドは、新NISAの非課税メリットを最大限に活かせる代表的な投資先です。

新NISAでは「つみたて投資枠」と「成長投資枠」の2つの枠が用意されており、オルカンはどちらの枠でも購入可能です。

非課税期間が無期限となったことで、長期運用による複利効果を最大限に享受できる点も大きな魅力です。

ここからは、新NISAの基本やオルカン投資戦略や特定口座との使い分け方など、賢く運用するためのポイントを詳しく解説します。

新NISA制度の基本と非課税メリット

新NISAは2024年から始まった個人投資家向けの非課税投資制度です。

年間投資上限は「つみたて投資枠」が120万円で「成長投資枠」が240万円、合計で年間360万円まで非課税で投資できます。

生涯投資上限は1,800万円(うち成長投資枠は1,200万円まで)となっており、非課税期間は無期限です。

これにより、長期的な資産形成を目指す投資家にとって税金を気にせず運用益を最大限に受け取れる大きなメリットがあります。

オルカンのようなインデックスファンドは、つみたて投資枠・成長投資枠のどちらでも購入できるため柔軟な運用が可能です。

新NISAを活用することで税金によるリターンの目減りを防ぎ、効率的な資産形成が実現できます。

| 項目 | 新NISAの内容 |

|---|---|

| 年間投資上限 | 360万円(つみたて120万円+成長240万円) |

| 生涯投資上限 | 1,800万円(成長枠1,200万円まで) |

| 非課税期間 | 無期限 |

新NISAでのオルカン投資戦略(つみたて・成長・一本化)

新NISAでは、つみたて投資枠と成長投資枠の両方でオルカンを購入できます。

つみたて投資枠は毎月一定額をコツコツ積み立てるのに適しており、長期的な資産形成に最適です。

成長投資枠は一括投資やスポット購入にも対応しているため、まとまった資金を効率的に運用したい場合に活用できます。

- つみたて投資枠でコツコツ積立

- 成長投資枠で一括・スポット投資

- オルカン一本化で管理が簡単

- 枠の組み合わせで柔軟運用

オルカン1本に資産を集中させる「一本化戦略」は、管理がシンプルで分散効果も高いため投資初心者にもおすすめです。

つみたて枠と成長枠を組み合わせて、資金状況やライフプランに応じた柔軟な運用も可能です。

新NISAの非課税メリットを最大限に活かすためには、早めに枠を使い切ることや長期保有を前提とした運用がポイントとなります。

新NISAと特定口座のベストな使い分け方

新NISAの非課税枠を使い切った後は、特定口座を活用して追加投資を行うのが一般的です。

新NISAでは年間360万円までしか非課税投資ができないため、それ以上の資金を運用したい場合は特定口座でオルカンを購入しましょう。

特定口座(源泉徴収あり)を選べば、税金の計算や納付が自動化されるので確定申告の手間も省けます。

もし特定口座で損失が出た場合は、他の株式や投資信託の利益と損益通算が可能です。

新NISAと特定口座を併用することで、非課税メリットと損益通算の両方を活かした効率的な資産運用が実現できます。

自分の投資額やライフプランに合わせて最適な口座の使い分けを心がけましょう。

| 口座 | メリット | 注意点 |

|---|---|---|

| 新NISA | 運用益・分配金が非課税 | 年間・生涯投資上限あり |

| 特定口座 | 損益通算・自動納税 | 利益に20.315%課税 |

オルカンの税金対策!取り崩し時のテクニックを徹底解説

オルカンを長期運用した後、資産を取り崩す(売却する)際にも税金対策は非常に重要です。

売却タイミングや方法によって課税額や手取り額が大きく変わるため、計画的な取り崩しが求められます。

複利効果を活かしながら税金を抑える方法や、損益通算・確定申告を活用した課税コントロールなど、知っておきたいテクニックを詳しく解説します。

これらの知識を身につけることで、老後資金やライフイベントに合わせて賢く資産を取り崩すことができるようになります。

取り崩し(売却)のタイミングと税金計算のポイント

オルカンを売却して利益が出た場合、課税口座では20.315%の税金がかかります。

売却タイミングによっては年間の所得や他の投資の損益状況に応じて課税額が変動するため、計画的な取り崩しが重要です。

例えば、複数年に分けて少しずつ売却することで1年あたりの譲渡益を抑え、税負担を分散することができます。

他の投資で損失が出ている場合は、同じ年に売却して損益通算を行うことで課税額を減らすことも可能です。

- 売却益に20.315%課税(NISAは非課税)

- 分散売却で税負担を平準化

- 損益通算で課税額を抑制

売却時の税金計算は、購入単価や売却単価や保有期間などを正確に把握しておくことが大切です。

証券会社の年間取引報告書や取引履歴を活用して正確な税金計算を心がけましょう。

複利効果を生かしながら税金を抑える方法

オルカンの最大の魅力は、分配金を再投資することで得られる複利効果です。

長期運用を前提にできるだけ売却せずに運用を続けることで、運用益がさらに運用益を生む「雪だるま式」の資産成長が期待できます。

税金は売却時に初めて発生するため、取り崩しを遅らせるほど複利効果を最大限に活かせます。

- 長期運用で複利効果を最大化

- 売却を遅らせて税金発生を先送り

- NISA口座なら非課税で複利効果を享受

NISA口座で運用していれば売却益や分配金が非課税となるため、複利効果と節税効果の両方を享受できます。

資産を取り崩す際は、必要な分だけを少しずつ売却して残りはできるだけ長く運用するのが賢い方法です。

損益通算や確定申告による課税コントロール

特定口座でオルカンを運用している場合、他の株式や投資信託で損失が出ていれば売却益と損益通算が可能です。

これにより、課税対象となる利益を減らして税負担を軽減できます。

損失が大きい場合は、確定申告を行うことで翌年以降3年間にわたり損失の繰越控除も利用できます。

- 損益通算で課税額を減らす

- 損失繰越控除で翌年以降も節税

- 確定申告で税金をコントロール

損益通算や繰越控除を活用することで、トータルの税金をコントロールしやすくなります。

証券会社の年間取引報告書を活用して必要に応じて確定申告を行いましょう。

分散売却・分散取引のメリットと注意点

オルカンの資産を一度にまとめて売却すると、その年の譲渡益が大きくなり税負担も一時的に増加します。

これを避けるためには、数年に分けて少しずつ売却する「分散売却」がおすすめです。

分散売却により1年あたりの課税額を平準化でき、所得税や住民税の負担を抑えることができます。

- 分散売却で税負担を平準化

- 相場変動リスクに注意

- 計画的な取り崩しが重要

ただし、分散売却を行う際は相場の変動や売却タイミングによるリスクも考慮する必要があります。

NISA口座の非課税枠を使い切った後は特定口座での分散売却も検討しましょう。

計画的な分散売却で税金とリスクのバランスを取りながら資産を取り崩すことが大切です。

オルカンの運用時に知っておきたいリスクと注意点

オルカンは全世界株式に分散投資できる優れたファンドですが、リスクが完全にゼロになるわけではありません。

世界経済の景気後退や金融危機や為替変動など、さまざまな要因で基準価額が大きく変動する可能性があります。

長期運用を前提とした商品であるため、短期的な値動きに一喜一憂せず計画的な資産形成を心がけることが重要です。

投資初心者はリスク許容度や投資目的を明確にし、無理のない範囲で運用を続けることが大切です。

ここからは、オルカン運用時に知っておきたい主なリスクや注意点について詳しく解説します。

オルカン暴落時の対応と長期運用の心構え

オルカンは世界中の株式に分散投資しているため、特定の国や地域の暴落リスクは抑えられますが、リーマンショックやコロナショックのような世界的な金融危機が起きた場合は大きく値下がりすることもあります。

暴落時に慌てて売却してしまうと安値で手放すことになり、長期的な資産形成のチャンスを逃してしまう可能性があります。

- 暴落時も慌てて売却しない

- 長期運用で回復を待つ

- 追加投資で平均取得単価を下げる

長期運用を前提に暴落時も冷静に積立を継続し、相場回復を待つ「ほったらかし投資」の姿勢が大切です。

暴落時に追加投資を検討することで平均取得単価を下げる効果も期待できます。

為替や世界経済の変動が与える影響

オルカンは日本円で購入できますが、実際には米ドルやユーロなど複数の通貨建て資産に投資しています。

そのため、為替レートの変動が基準価額に大きな影響を与えることがあります。

円高になると海外資産の価値が目減りし、円安になると逆に評価額が上昇します。

- 為替変動で基準価額が上下

- 世界経済の動向に注意

- 長期視点で運用を継続

世界経済の成長鈍化や地政学リスク、各国の金融政策などもファンドのパフォーマンスに影響します。

為替や世界経済の動向を定期的にチェックして長期的な視点で運用を続けることが重要です。

投資初心者が注意すべきポイントとよくある誤解

オルカンは「1本で世界分散投資ができる」「低コストで長期運用に最適」といったメリットが強調されがちですが、まったくリスクがないわけではありません。

短期的な値動きや暴落時の不安から途中で売却してしまう初心者も多いですが、長期運用を前提にした商品であることを理解しましょう。

- 短期的な値動きに惑わされない

- 非課税枠の上限に注意

- 他資産とのバランスも検討

「オルカン1本で十分」と思い込まずに、必要に応じて他の資産クラスとのバランスも検討する必要があるかもしれません。

投資の基本をしっかり学んで無理のない範囲で運用を続けることが大切です。

オルカンとS&P500、どっちがいい?違いと選び方の実践ガイド

オルカンとS&P500は、どちらも人気の高いインデックスファンドですが、投資対象やリスク・リターンの特性が異なります。

オルカンは全世界株式に分散投資できるため、米国一極集中のリスクを避けたい方や世界経済全体の成長を取り込みたい方におすすめです。

S&P500は米国の代表的な500社に投資するため、過去のリターン実績ではオルカンを上回ることが多いですが米国経済の影響を強く受けます。

投資目的・運用期間・リスク許容度に応じてどちらを選ぶか検討しましょう。

ここからは、利回り・成長実績・活用法・ネット証券での買付方法などの実践的な選び方を解説します。

それぞれの利回り・成長実績の比較

過去10年のリターン実績を見ると、S&P500は年率約10%前後と非常に高いパフォーマンスを記録しています。

一方でオルカン(全世界株式)は年率7~8%程度で推移しており、米国株の比率が高いものの他地域の成長鈍化が全体のリターンをやや抑えています。

ただし、今後の世界経済の成長や新興国の台頭を考慮すると、オルカンの分散効果は長期的な安定運用につながるかもしれません。

リターン重視ならS&P500を選び、リスク分散重視ならオルカンという選択が基本です。

| ファンド名 | 過去10年平均利回り | 主な特徴 |

|---|---|---|

| オルカン | 約7~8% | 全世界分散・安定性 |

| S&P500 | 約10% | 米国集中・高リターン |

投資目的・期間別のおすすめ活用法

投資目的や運用期間によってオルカンとS&P500の使い分け方が変わります。

長期的な資産形成や老後資金の準備には世界分散型のオルカンが安定的でおすすめです。

短中期で高いリターンを狙いたい場合や米国経済の成長を信じる方はS&P500が適しています。

- 長期安定運用:オルカン

- 高リターン狙い:S&P500・ナスダック・FANG+

- 両者の組み合わせも有効

どっちかを選べない場合は、両者を組み合わせてバランスを取る方法も有効です。

自分のリスク許容度やライフプランに合わせて最適なファンドを選びましょう。

ネット証券での買付・運用方法

オルカンやS&P500は、SBI証券・楽天証券・マネックス証券など主要なネット証券で簡単に購入できます。

口座開設後にNISA口座や特定口座を選択し、希望するファンドを検索して買付注文を行うだけです。

新NISAのつみたて投資枠を利用すれば毎月自動で積立投資も可能です。

- 主要ネット証券で簡単に買付可能

- つみたてNISA・新NISA枠も活用

- スマホアプリで運用管理が便利

ネット証券では手数料が無料(ノーロード)であることが多く、スマホアプリからも手軽に運用状況を確認できます。

定期的にリバランスや積立額の見直しを行い計画的な資産運用を心がけましょう。

【登録・準備編】ハピタスの始め方と会員登録の流れ

ハピタスに会員登録がまだの人は、まずは無料会員登録を済ませてしまいましょう。

ハピタス登録はメールアドレスと電話番号さえあれば1分で完了します。

電話番号がなくても会員登録をすることはできますが、そのままではハピタスで貯めたポイントを交換できなくなっています。

ハピタスに登録する手順は以下の通りです。

- ハピタス登録の紹介リンクを押す

- メールアドレスを入力:Gmailなどのフリーメールがおすすめ

- パスワードを入力:半角英数字を使用して8文字以上で入力

- ニックネームを入力:半角英数字20文字以内で入力

- 個人情報を入力:自身の正確な情報を入力

- メールアドレス認証:ハピタスに登録するために必要

- 秘密の質問設定:貯めたポイントを交換するために必要

- 電話番号認証:貯めたポイントを交換するために必要

- 登録完了

まずはパソコンかスマホで以下の登録バナーを押しましょう。

▼ハピタス登録の紹介リンクはこちら▼

ざくざく

ざくざく

移動したハピタスサイトの会員登録ページにある『会員登録する』ボタンを押して、ハピタスの会員登録を済ませましょう。

QRコード読み取りで登録が完結することを紹介しているブログもありますが、ハピタスオリジナルの登録QRコードは存在しません。

▼ハピタス会員登録の詳しいやり方はこちら▼

ハピタスに登録するメリット

ハピタスを利用するメリットは以下の5つが挙げられます。

- ポイントが貯まりやすい

- 1ポイント1円で分かりやすい

- ポイント保証制度が充実している

- ポイント交換手数料が無料

- サイトが見やすく使いやすい

ハピタスの最大のメリットは、日常生活のさまざまな行動を通じてポイントを獲得できることです。

たとえば、普段利用しているショッピングサイトで買い物をするだけでポイントが貯まり、新たにサービスを始める際にもハピタス経由で登録すればポイントが獲得できます。

ハピタスを通じて効率的にポイントを獲得し、それを現金やギフト券などに交換して生活をより豊かにしていきましょう。

ハピタスに登録するデメリット

ハピタスを利用するデメリットは以下の5つが挙げられます。

- ポイント反映が遅い

- 会員ランクの昇格・維持が面倒

- コツコツ系コンテンツが少ない

- アプリ版ハピタスが使いにくい

- サイトページの読み込みが遅い

私自身がハピタスを実際に使ってみたデメリットなので、人によっては感じ方が違うと思います。

ハピタスは非常に便利なポイントサイトですが、全てのポイントサイトサービスと同様にいくつかのデメリットも存在します。

これからハピタスを始めてみようと思っている人は、メリットだけではなくデメリットも把握しておきましょう。

ハピタスの利用は計画的に行い、自分のライフスタイルに合った方法でポイントを獲得することをおすすめします。

ハピタスでポイントを貯める方法

ハピタスにはポイントを稼げるさまざまな広告が充実しています。

それらの広告を利用して、単発で1万ポイント貯めることは決して難しくはありません。

毎月1万ポイントを継続して貯めるにはハピタスのコンテンツをフル活用していく必要があります。

- ネットショッピング広告を利用する

- 無料体験系サービス広告を利用する

- リサイクル系広告を利用する

- クレジットカード発行・口座開設系広告を利用する

- 外食モニターコンテンツを利用する

- 友達紹介コンテンツを利用する

ポイ活で貯めたポイントは手数料無料で現金や電子マネーなどに交換することができます。

まとめ|オルカンの税金対策と新NISA活用のポイント

- オルカンは全世界株式に分散投資でき、長期資産形成に最適

- 新NISAを活用すれば運用益・分配金が非課税で受け取れる

- 売却タイミングや分散売却で税金をコントロールできる

- リスクやコストも考慮し計画的な運用が重要

- 自分の目的やリスク許容度に合わせてS&P500との使い分けも検討

オルカン(全世界株式インデックスファンド)は、幅広い地域や業種に分散投資できるため長期的な資産形成に最適です。

新NISAを活用すれば運用益や分配金が非課税で受け取れるので、税制面でのメリットが大きいです。

特定口座での運用でも、売却タイミングや分散売却を工夫することで税金のコントロールが可能です。

自分の投資目的やリスク許容度に応じてS&P500などとの使い分けも検討しましょう。

▼ハピタス登録はこちらからがお得▼

▼ハピタスの証券広告特集▼