このページは、これから資産形成を始めたい投資初心者や、オルカン(月5万円積立)で将来の資産を増やしたいと考えている方に向けた内容です。

新NISA制度の活用方法や、オルカンで月5万円を積み立てた場合のシミュレーション、リスク管理や証券会社の選び方まで、初心者でも分かりやすく徹底解説します。

10年・15年・20年・30年後のリターンや、よくある疑問へのQ&Aも網羅し、長期投資で失敗しないためのポイントをまとめました。

これから「オルカンの月5万積み立て」で資産形成を目指す方はぜひ最後までご覧ください。

オルカンに投資するために必要になる証券会社の口座開設はポイントサイト経由がお得です。

▼ハピタス登録はこちらからがお得▼

▼ハピタスの証券広告特集▼

オルカンで月5万積み立てる人が知っておくべき基本

オルカン(月5万積立)を始める前に、まずは全世界株式ファンドである「オルカン」の基本や、なぜ月5万円という金額が注目されているのかを理解することが大切です。

新NISA時代において、オルカンは分散投資の代表格として多くの投資家から支持されています。

月5万円という積立額は将来の資産形成において現実的かつ効果的な金額とされており、長期的なリターンを狙う上での基準にもなっています。

ざくざく

ざくざく

ここからは、オルカンの特徴や積立額の考え方、リスクとリターンのバランスについて詳しく解説します。

オルカン(全世界株式ファンド)とは?人気の理由と基本構造

オルカンとは、正式名称「eMAXIS Slim 全世界株式(オール・カントリー)」の略称で、世界中の株式市場に幅広く分散投資できるインデックスファンドです。

日本を含む先進国・新興国の株式に投資し、1本でグローバルな経済成長の恩恵を受けられるのが最大の魅力です。

信託報酬(運用コスト)が低く、長期投資に適している点も人気の理由です。

- 世界中の株式に分散投資できる

- 信託報酬が低くコストパフォーマンスが高い

- 長期的な資産形成に向いている

- 新NISAのつみたて投資枠にも対応

時価総額加重平均型のインデックスをベンチマークとしているため、世界経済全体の成長に連動したリターンが期待できます。

オルカンは投資初心者でも始めやすく積立投資との相性も抜群です。

| 特徴 | 内容 |

|---|---|

| 投資対象 | 全世界株式(日本・先進国・新興国) |

| 信託報酬 | 年0.05775%(2025年時点) |

| ベンチマーク | MSCI ACWI(除く日本) |

※2025年9月時点

なぜ「月5万」なのか?新NISA時代の積立額の考え方

新NISA制度の登場により非課税で投資できる枠が大幅に拡大しました。

つみたて投資枠は年間120万円・成長投資枠は年間240万円投資でき、生涯で最大1,800万円まで非課税で運用できます。

- 新NISAの非課税枠を最大限活用できる

- 30年で元本1,800万円に到達

- 家計に無理のない範囲で設定しやすい

- 長期投資で複利効果を最大化できる

月5万円を30年間積み立てると元本だけで1,800万円となり、新NISAの非課税枠をフル活用できる計算です。

月5万円は多くの家庭で現実的に捻出しやすい金額であり、将来の資産形成においても十分なリターンが期待できます。

積立額の設定は家計の余裕資金やライフプランに合わせて無理なく続けられる金額を選ぶことが大切です。

| 積立額 | 年間積立額 | 30年後の元本 |

|---|---|---|

| 月5万円 | 60万円 | 1,800万円 |

オルカン月5万積立のメリット・デメリットと適正リスク評価

オルカンで月5万円を積み立てる最大のメリットは、世界中の株式に分散投資できるためリスクを抑えつつ長期的なリターンが期待できる点です。

信託報酬が低く運用コストを最小限に抑えられるのも魅力です。

- 世界分散でリスク低減

- 低コストで長期運用に最適

- 複利効果で資産が増えやすい

- 短期的な元本割れリスクあり

- 為替変動の影響を受ける

一方で、株式市場の変動リスク・為替リスク・元本割れの可能性もゼロではなく、短期的な下落局面では評価額が大きく減少することもあるため長期目線での運用が重要です。

自分のリスク許容度や投資目的に合わせて積立額や運用期間を設定しましょう。

| メリット | デメリット |

|---|---|

| 分散投資・低コスト・長期リターン | 短期下落リスク・為替リスク |

月5万オルカン積立シミュレーション【10/15/20/30年後リターン】

ここからは、オルカンで月5万円を積み立てた場合に、10年・15年・20年・30年後にどれくらいの資産になるのかを具体的にシミュレーションします。

シミュレーションの前提条件や複利効果や下落局面での資産推移も詳しく解説し、月10万円積立との比較も行います。

これにより長期投資の威力や積立額による成果の違いをイメージしやすくなります。

将来の資産形成の目安としてぜひ参考にしてください。

シミュレーションの前提条件:年率・積立期間・積立金額などの想定

オルカン月5万積立のシミュレーションを行う際には、いくつかの前提条件を設定する必要があります。

一般的に、オルカン(全世界株式ファンド)の長期平均リターンは年率4~7%程度とされていますが、ここでは保守的に年率5%で計算します。

- 年率リターン:5%(税引前・複利)

- 積立額:月5万円

- 積立期間:10年・15年・20年・30年

- 運用益は再投資

積立期間は10年・15年・20年・30年の4パターンを想定し、毎月5万円を積み立てるケースで試算します。

複利効果を考慮し運用益は再投資されるものとします。この前提で将来の資産額やリターンを具体的に見ていきましょう。

10年後・15年後・20年後・30年後…積立投資のリターンを具体試算

オルカンで月5万円を積み立てた場合、複利効果によって資産は大きく成長します。

10年後には約776万円、15年後には約1,430万円、20年後には約2,320万円、30年後には約4,180万円に到達する試算となります。

これは元本(積立総額)に対して運用益がどれだけ上乗せされるかを示しています。

長期になればなるほど複利の力が大きく働き、資産が加速度的に増えていくのが特徴です。

| 積立期間 | 元本 | 運用益 | 合計資産額 |

|---|---|---|---|

| 10年 | 600万円 | 約176万円 | 約776万円 |

| 15年 | 900万円 | 約530万円 | 約1,430万円 |

| 20年 | 1,200万円 | 約1,120万円 | 約2,320万円 |

| 30年 | 1,800万円 | 約2,380万円 | 約4,180万円 |

運用益・複利効果・下落局面時の資産推移シミュレーション

オルカンの積立投資では複利効果によって運用益が雪だるま式に増えていきます。

特に20年・30年と長期になるほど運用益の割合が大きくなり、元本を大きく上回る資産形成が可能です。

ただし、株式市場は短期的な下落局面も避けられません。

- 複利効果で長期ほど運用益が増大

- 下落局面でも積立継続が重要

- 平均取得単価が下がり回復時に有利

リーマンショックやコロナショックのような暴落時には、一時的に評価額が大きく減少することもありますが、積立投資を継続することで平均取得単価が下がり、回復局面で大きなリターンを得やすくなります。

下落時も慌てず長期目線で積立を続けることが成功のカギです。

月10万との比較:積立期間・投資額・成果の違い

月5万円と月10万円の積立では最終的な資産額に大きな差が生まれます。

月10万円を30年間積み立てた場合、元本は3,600万円で運用益は約4,760万円になるため合計で約8,360万円に到達します。

月5万円の場合と比べて元本は2倍ですが、運用益は2倍以上になるのが複利効果の特徴です。

- 月10万円積立は資産形成スピードが大幅アップ

- 複利効果で運用益は2倍以上に

- 家計の余裕資金と相談して無理なく設定

積立額を増やすことで将来の資産形成スピードが大きく加速しますが、無理のない範囲で設定することが大切です。

以下の表で月5万円と月10万円の30年後の資産額を比較します。

| 積立額 | 元本 | 運用益 | 合計資産額 |

|---|---|---|---|

| 月5万円 | 1,800万円 | 約2,380万円 | 約4,180万円 |

| 月10万円 | 3,600万円 | 約4,760万円 | 約8,360万円 |

新NISAでオルカン積立を行う際のポイントと注意点

新NISA制度を活用してオルカン積立を行う場合、非課税枠や投資上限や証券会社の選び方など、押さえておくべきポイントがいくつかあります。

ここからは、新NISAの概要やオルカン投資の活用法や主要証券会社の比較、税金や売却時の注意点について詳しく解説します。

つみたて投資枠は年間120万円・成長投資枠は年間240万円投資でき、生涯で最大1,800万円まで非課税で運用できます。

これから新NISAで資産形成を目指す方はぜひ参考にしてください。

新NISA制度の概要とオルカン投資の活用法

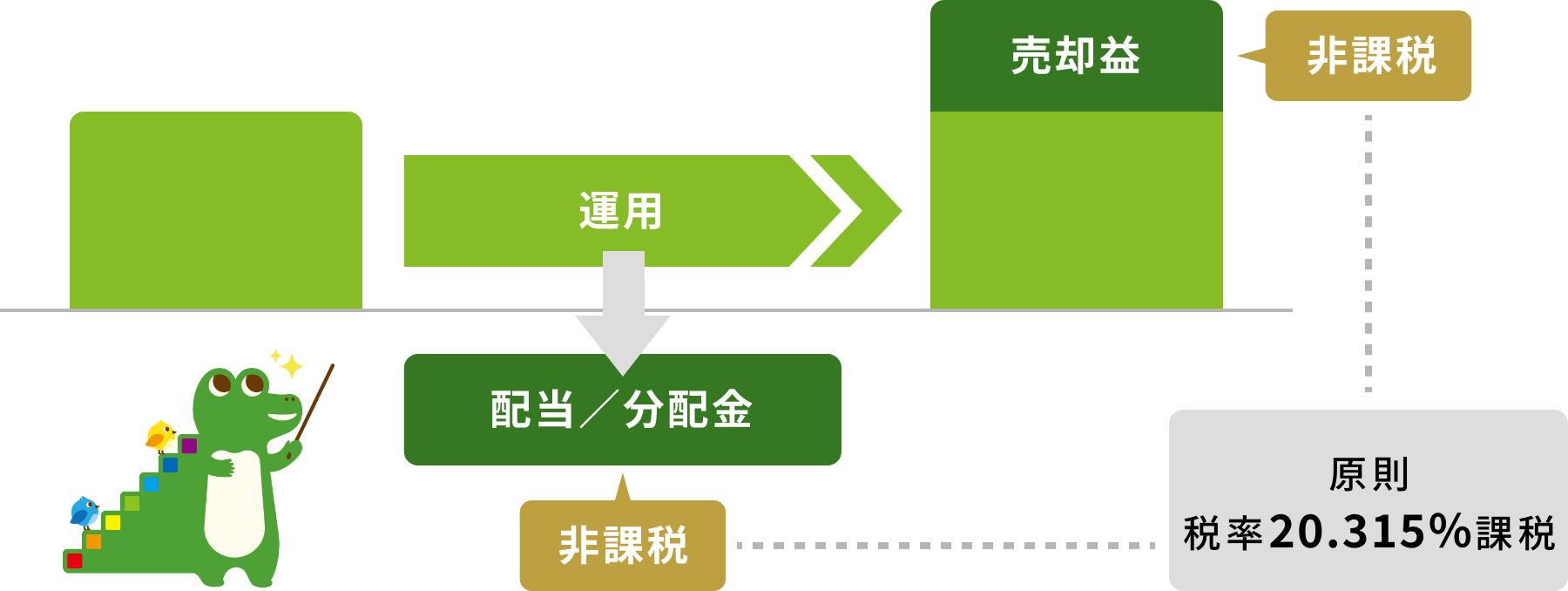

2024年からスタートした新NISA制度は、従来のNISAよりも非課税枠が大幅に拡大され、長期的な資産形成を目指す人にとって非常に有利な制度です。

つみたて投資枠は年間120万円・成長投資枠は年間240万円投資でき、生涯で最大1,800万円まで非課税で運用できます。

オルカンは新NISAの対象商品であり、毎月コツコツ積み立てることで非課税の恩恵を最大限に受けることが可能です。

- 非課税枠が大幅拡大(生涯1,800万円)

- 運用益・分配金が非課税

- オルカンはつみたて投資枠対象

- 長期・分散・積立で資産形成に最適

新NISAを活用することで運用益や分配金にかかる税金(通常20.315%)がゼロになるため、複利効果をさらに高めることができます。

長期・分散・積立の三原則を守りオルカンで新NISAをフル活用しましょう。

非課税枠・投資上限・口座開設手続きのポイント解説

新NISAの非課税枠は、つみたて投資枠が年間120万円・成長投資枠が年間240万円、合計で年間360万円まで投資可能です。

生涯投資上限は1,800万円(うち成長投資枠は1,200万円まで)となっています。

証券会社の口座開設はインターネットで簡単に申し込めますが、マイナンバーカードや本人確認書類が必要です。

- つみたて投資枠:年間120万円

- 成長投資枠:年間240万円

- 生涯投資上限:1,800万円

- 口座開設は1人1口座のみ

- マイナンバーカードが必要

NISA口座は1人1口座のみ開設可能で、複数の金融機関で同時に開設することはできません。

積立設定や商品選択も証券会社ごとに操作方法が異なるため事前に確認しておきましょう。

楽天証券など主要証券会社のサービス・機能比較

オルカンの積立投資を新NISAで始める場合は証券会社選びも重要なポイントです。

楽天証券・SBI証券・マネックス証券などの大手ネット証券は、積立設定の柔軟性・ポイント還元・スマホアプリの使いやすさなど、各社独自のサービスを提供しています。

- ポイント還元やクレカ積立の有無をチェック

- スマホアプリの使いやすさも重要

- オルカンの取扱いは主要ネット証券で対応

楽天証券は楽天ポイントでの積立やクレジットカード積立が人気で、SBI証券はVポイントが貯まり投資信託のラインナップも豊富です。

自分のライフスタイルや使いやすさやポイント還元率などを比較して選びましょう。

| 証券会社 | 主な特徴 |

|---|---|

| 楽天証券 | 楽天ポイント積立・クレカ積立・アプリが使いやすい |

| SBI証券 | Vポイント対応・商品数が豊富 |

| マネックス証券 | 米国株にも強い・アプリが高機能 |

リスク管理と賢いオルカン積立戦略

オルカンで月5万円を積み立てる際は、リスク管理と戦略的な運用が資産形成の成功に直結します。

ここからは、オルカンのリスク特徴や下落局面での対策・分散投資の重要性・他ファンドとのバランス事例・積立額や期間・投資目的別のベストプラン作成例を詳しく解説します。

定期的に運用状況を確認して必要に応じてリバランスや見直しを行う必要が出てくるかもしれません。

リスクを理解して賢く積立を続けることで長期的な資産形成を実現しましょう。

オルカンのリスク特徴と下落局面での想定対策

オルカンは世界中の株式に分散投資できるため、単一国や特定地域のリスクを抑えられますが、株式市場全体の下落リスクは避けられません。

リーマンショックやコロナショックのような世界的な暴落時には、オルカンも大きく値下がりすることがあります。

しかし、長期的には世界経済の成長に連動して回復する傾向が強いため、下落局面でも積立を継続することが重要です。

- 世界分散で単一国リスクを低減

- 下落局面でも積立継続が重要

- 暴落時の追加投資も有効

- 感情に左右されず長期目線を維持

暴落時に追加投資を行う「スポット買い」や、積立額を一時的に増やす戦略も有効です。

感情に流されずに計画的に積立を続けることがリスク対策の基本となります。

分散投資の重要性と高配当株・米国株など他ファンドとのバランス事例

オルカンは全世界株式に分散投資できる優れたファンドですが、さらにリスク分散を図るために他の資産クラスやファンドと組み合わせるのも有効です。

例えば、高配当株ファンド・米国株インデックスファンド・債券ファンド・REIT(不動産投資信託)などを組み合わせることで、リスクとリターンのバランスを調整できます。

- 複数ファンドの組み合わせでリスク分散

- 高配当株や債券で安定性をプラス

- 自分のリスク許容度に合わせて配分調整

自分のリスク許容度や投資目的に応じて資産配分(アセットアロケーション)を考えましょう。

分散投資は特定の市場や資産が不調な時でも全体の資産を守る効果があります。

| ファンド例 | 特徴 |

|---|---|

| オルカン | 全世界株式に分散投資 |

| 米国株インデックス | 米国経済の成長を享受 |

| 高配当株ファンド | 安定した配当収入 |

| 債券ファンド | 価格変動リスクを抑制 |

積立額/期間/投資目的別ベストプランの作成例

オルカンの積立投資は、積立額や期間や投資目的によって最適なプランが異なります。

例えば、老後資金を目指す場合は30年以上の長期積立が理想的ですが、教育資金や住宅購入資金など10~20年の中期目標であればリスクを抑えた配分も検討しましょう。

- 目的に応じて積立額・期間・配分を調整

- 長期なら株式比率を高める

- 中期・短期は債券やゴールドなどでリスク抑制

積立額も家計の余裕資金やライフイベントに合わせて柔軟に設定することが大切です。

目的別のベストプラン例を紹介するのでチェックしてみてください。

| 目的 | 積立額 | 期間 | おすすめ配分 |

|---|---|---|---|

| 老後資金 | 月5万円 | 30年 | オルカン80%・債券10%・ゴールド10% |

| 教育資金 | 月3万円 | 15年 | オルカン60%・債券20%・ゴールド20% |

| 住宅資金 | 月5万円 | 10年 | オルカン50%・債券25%・ゴールド25% |

オルカン月5万積立のよくある質問・不安の解消Q&A

オルカン月5万積立を始める際、多くの方が抱く疑問や不安についてQ&A形式で解説します。

インデックス投資に向いている人・向かない人の特徴や、運用益が思ったより出ない場合の対応策をまとめました。

ライフイベントごとの運用プラン、証券会社やファンド選びのコツなど実践的なアドバイスをまとめました。

これから積立を始める方もすでに運用中の方もぜひ参考にしてください。

インデックス投資に向いている人・向かない人の特徴

インデックス投資は長期的にコツコツ積み立てることができる人に向いています。

市場の短期的な変動に一喜一憂せず、計画的に資産形成を続けられる人が成功しやすいです。

- 向いている人:長期目線・コツコツ型・感情に流されにくい

- 向かない人:短期志向・ギャンブル好き・相場に一喜一憂しやすい

短期間で大きな利益を狙いたい人や相場の上下に敏感で感情的になりやすい人にはインデックス投資は向いていません。

自分の性格や投資スタイルを見極めて無理のない範囲で積立を続けましょう。

運用益が思ったより出ないときの対応策

オルカン積立で運用益が思ったより伸びない場合は、焦らず長期目線を維持することが大切です。

市場環境によっては数年単位で低迷することもありますが、積立を継続することで平均取得単価が下がっていき、回復時に大きなリターンを得やすくなります。

- 長期目線を維持して積立継続

- 積立額や配分の見直し

- リバランスで資産配分を最適化

状況を見極めて積立額の見直しや他の資産クラスとの分散投資も検討しましょう。

必要に応じてリバランスを行い資産配分を最適化することも有効です。

ライフイベントや目的別の運用プラン例・達成方法

結婚・出産・住宅購入・子どもの進学・老後など、ライフイベントごとに必要な資金や運用プランは異なります。

例えば、教育資金は15年程度の中期運用で老後資金は30年以上の長期運用が基本です。

- 目的ごとに積立額・期間・配分を調整

- 必要な時期に合わせてリスクを抑制

- 計画的な資産取り崩しを意識

目的ごとに積立額や期間や資産配分を調整し、必要な時期に資金を取り崩せるよう計画を立てましょう。

ライフイベントが近づいたら、リスクを抑えるために債券や現金比率を高めるのも有効です。

毎月積み立てで失敗しない証券会社・ファンド選びのコツ

オルカン積立で失敗しないためには、信託報酬が低く運用実績が安定しているファンドを選ぶことが重要です。

積立設やポイント還元やアプリの使いやすさなど、それぞれの証券会社のサービスも比較しましょう。

- 信託報酬が低いファンドを選ぶ

- 積立設定やポイント還元を活用

- アプリの使いやすさも重視

楽天証券・SBI証券・マネックス証券などの大手ネット証券ではオルカンの取扱いがあり、基本的には積立投資に適した機能が充実しています。

自分のライフスタイルや投資目的に合った証券会社・ファンドを選び、長期的に安心して積立を続けましょう。

【登録・準備編】ハピタスの始め方と会員登録の流れ

ハピタスに会員登録がまだの人は、まずは無料会員登録を済ませてしまいましょう。

ハピタス登録はメールアドレスと電話番号さえあれば1分で完了します。

電話番号がなくても会員登録をすることはできますが、そのままではハピタスで貯めたポイントを交換できなくなっています。

ハピタスに登録する手順は以下の通りです。

- ハピタス登録の紹介リンクを押す

- メールアドレスを入力:Gmailなどのフリーメールがおすすめ

- パスワードを入力:半角英数字を使用して8文字以上で入力

- ニックネームを入力:半角英数字20文字以内で入力

- 個人情報を入力:自身の正確な情報を入力

- メールアドレス認証:ハピタスに登録するために必要

- 秘密の質問設定:貯めたポイントを交換するために必要

- 電話番号認証:貯めたポイントを交換するために必要

- 登録完了

まずはパソコンかスマホで以下の登録バナーを押しましょう。

▼ハピタス登録の紹介リンクはこちら▼

ざくざく

ざくざく

移動したハピタスサイトの会員登録ページにある『会員登録する』ボタンを押して、ハピタスの会員登録を済ませましょう。

QRコード読み取りで登録が完結することを紹介しているブログもありますが、ハピタスオリジナルの登録QRコードは存在しません。

▼ハピタス会員登録の詳しいやり方はこちら▼

ハピタスに登録するメリット

ハピタスを利用するメリットは以下の5つが挙げられます。

- ポイントが貯まりやすい

- 1ポイント1円で分かりやすい

- ポイント保証制度が充実している

- ポイント交換手数料が無料

- サイトが見やすく使いやすい

ハピタスの最大のメリットは、日常生活のさまざまな行動を通じてポイントを獲得できることです。

たとえば、普段利用しているショッピングサイトで買い物をするだけでポイントが貯まり、新たにサービスを始める際にもハピタス経由で登録すればポイントが獲得できます。

ハピタスを通じて効率的にポイントを獲得し、それを現金やギフト券などに交換して生活をより豊かにしていきましょう。

ハピタスに登録するデメリット

ハピタスを利用するデメリットは以下の5つが挙げられます。

- ポイント反映が遅い

- 会員ランクの昇格・維持が面倒

- コツコツ系コンテンツが少ない

- アプリ版ハピタスが使いにくい

- サイトページの読み込みが遅い

私自身がハピタスを実際に使ってみたデメリットなので、人によっては感じ方が違うと思います。

ハピタスは非常に便利なポイントサイトですが、全てのポイントサイトサービスと同様にいくつかのデメリットも存在します。

これからハピタスを始めてみようと思っている人は、メリットだけではなくデメリットも把握しておきましょう。

ハピタスの利用は計画的に行い、自分のライフスタイルに合った方法でポイントを獲得することをおすすめします。

ハピタスでポイントを貯める方法

ハピタスにはポイントを稼げるさまざまな広告が充実しています。

それらの広告を利用して、単発で1万ポイント貯めることは決して難しくはありません。

毎月1万ポイントを継続して貯めるにはハピタスのコンテンツをフル活用していく必要があります。

- ネットショッピング広告を利用する

- 無料体験系サービス広告を利用する

- リサイクル系広告を利用する

- クレジットカード発行・口座開設系広告を利用する

- 外食モニターコンテンツを利用する

- 友達紹介コンテンツを利用する

ポイ活で貯めたポイントは手数料無料で現金や電子マネーなどに交換することができます。

まとめ:オルカン月5万積立シミュレーションの資産形成ポイント

- オルカン月5万積立は新NISAの非課税枠を最大活用できる

- 長期運用で複利効果が大きく30年後には約4,180万円に到達

- 下落局面でも積立継続が成功のカギ

- 証券会社やファンド選びはコスト・サービスで比較

- 目的やライフイベントに合わせて柔軟にプランを調整

オルカンの月5万積立は新NISAを活用した長期・分散・積立投資の王道戦略です。

10年・15年・20年・30年後のリターンシミュレーションや、リスク管理や証券会社選びのコツまで、初心者でも分かりやすく解説しました。

資産形成の成功には無理のない積立額設定と長期目線の継続が不可欠です。

新NISA口座を開設してオルカンを月5万円ずつ積み立てることで将来の安心資産を築きましょう。

▼ハピタス登録はこちらからがお得▼

▼ハピタスの証券広告特集▼